「サラリーマンで資産運用したいけど何から始めたらいいか分からない」

「老後のためにお金を増やしたい」

「仮想通貨も話題で気になるけど安定的に資産を増やせる方法を知りたい」

もしかしたらあなたは今そうお考えではないですか。

今回は、サラリーマンが資産運用するために知っておくべき5つのことを紹介していきます。

この記事がこれから資産運用を始めるサラリーマンのご参考になれば幸いです。

1、サラリーマン投資家の資産運用するときの大切な掟

まず、サラリーマンが資産運用をするときに心がけるべき大切な掟を知っておきましょう。

(1)何歳までにいくら必要か?まずは資産運用の目的を決める

資産運用ではまず目的を決めましょう。

目的とは、「◯歳までに◯万円貯める」ということです。

例えば「60歳までに3,500万円貯める」ということです。この金額を目指すにあたり、いくら貯金できるかをまず考え、足りない分を資産運用で増やしたお金でカバーする、という方向性で考えましょう。

もちろん「ただ何となく増やしたい」もありですが、その場合でもある程度目標を立てられるといいでしょう。

例えば「資産運用で毎月5,000円増やす」などです。

目的の立て方について詳しくは「2、資産運用をするにあたってはまず目的を決める!」の項目を参考にしてみてください。

(2)NISAやiDeCoなどの節税制度を徹底活用する

日本は貯蓄大国です。

かつてから、個人資産の貯蓄と投資のバランスが貯蓄に偏っていると言われていました。

そこで国としては「貯蓄から投資へ」というスローガンのもと、様々な節税制度を導入しました。

それがNISAやiDeCoです。

意外と意識していない方が多いのですが、資産運用の利回りを高めるために税金を意識することは非常に重要です。NISAやiDeCoは限度額がありますが、もし利用できるのであれば積極的に活用すべきです。

NISAやiDeCoについて詳しくは「3、サラリーマンが資産運用するならNISA、つみたてNISA、iDeCoを徹底活用すべき!」の項目でご紹介します。

(3)本業優先!長期投資を重視!

本業で時間のないサラリーマンには放っておける資産運用商品が向いています。

すなわち長期投資を重視すべきです。

例えば日本株であれば、市場があいている時間は9:00〜11:30、12:30〜15:00で多くのサラリーマンが就業している時間と重なってしまうので、このタイミングで短期売買することは合っていないからです。

預金と同じで、一度お金を預けたら(資産運用商品を買ったら)必要なときを除いて引き出さなくてOKという考え方で資産運用しましょう。

値動きが激しい資産運用商品が絶対NGというわけではありません。

ただ、値動きが激しいFX(しかも高レバレッジ)や仮想通貨(ビットコインなど)に高額投資するのは避けましょう。

また、株を投資する際にもチャートを分析して短期で売り買いするという姿勢ではなく、PBRやPERから割安株を見つけて長期投資したり、過去の業績から安定して成長している企業の配当利回りや株主優待を重視したりして、長期投資するのがおすすめです。

具体的におすすめの資産運用方法については「4、サラリーマン投資家に適した資産運用商品は?」でご紹介していきます。

また、「銘柄選びも手間だからプロに任せたい!」という方には投資信託がおすすめです。

こちらも詳しくは「4、サラリーマン投資家に適した資産運用商品は?」で説明していきます。

(4)分散投資を重視する

資産運用をするにあたっては、一つの資産運用商品に資金を集中させてしまうと、もしその商品が何らかの理由で暴落した場合のリスクが大きくなります。

そこで、複数の資産運用商品に分散投資しましょう。

詳しくは「分散投資を適切にして安定的に資産を増やす方法」の記事をご参照ください。

また、「時間の分散」ということも重要です。株は短期で上がることもあればもちろん下がることもあります。ただ、上場企業は成長し続けることも使命としているので、中長期的には上昇していくことが期待されます。

そんな際にリスクを減らすためにおすすめなのが時間を分散させた投資、つまり「積立投資」です(この投資方法は「ドルコスト平均法」とも呼ばれます)。

一気に全額を投資するのではなく、毎月つみたてて投資資金を増やすことでリスクを減らすことができるのです。サラリーマンにはこの積立投資もおすすめです。

(5)給与の一部を天引きして貯蓄と投資に充てる

このように積立投資がおすすめなので、その投資資金は毎月の給与から貯蓄とともに天引きしましょう。

例えば、手取りの給与が30万円なのであれば、3万円は貯蓄に回す、2万円は積立投資に回し、25万円で生活することにしましょう。

この積み重ねが10年後、20年後に大きな違いとなります。

老後に後悔したくないのであれば、今すぐ貯蓄と投資資金の天引きを始めましょう。

2、サラリーマンが資産運用をするにあたってはまず目標を決める!

「ただ何となくお金を増やしたい」

という考えがダメというわけではありませんが、より効率よくかつ合理的に資産運用するために「◯歳までに◯万円貯めたい」という具体的な目標を立てて進めたほうがよいでしょう。

ここでは例として「現在30歳で貯金300万円(200万円はそのまま貯蓄し、100万円を資産運用の元本とする)。年収は400万円」という方を前提に計画の立て方を説明していきます。

(1)まずは目標を立てる

目標を立てるにあたっては、そもそも「なぜ資産運用をしたいと思っているのか?」を考えましょう。

もし仮に、老後のためにお金を貯めたいというのであれば、65歳までに3,000〜4,000万円あるということが一つの指標となります。

その他にも「毎月ある友人との飲み会1回5,000円分を資産運用で得た利益でまかないたい」というのであれば、毎月5,000円以上の利益を出すことが目標となります。

このように目標は、「なぜあなたが資産運用したいのか」というところから考えていきましょう。

ここでは「65歳までに3,500万円を貯める」ということを目標設定したとして話を進めていきます。

(2)まずは貯蓄でどのくらい貯められるか考える

サラリーマンが資産運用する際の考え方は、「基本的には貯蓄で貯められるだけためて、目標に届かない部分を資産運用で補う」という方向性がリスクが低くよいでしょう。

そこで、まずは目標とするタイミングまで、貯蓄のみでどのくらい貯められるか考えましょう。

ここでは仮に、手取り30万円のうち毎月4万円を貯蓄に回せそうだと考えたとしましょう。すると1年で4万円×12ヶ月=48万円を貯めることができます。

これを65歳まで35年続けることにしたとして、48万円×35年間=1,680万円は貯蓄で増やすことができます。

資産運用せずとも、現在の貯蓄200万円(別途100万円あるがこれは資産運用の元本用)+これから35年かけて増やす1,680万円=1,880万円は貯めることができそうです。

※なお、ここでは給与が増えない前提で考えていきます。もちろん給与は年齢が上がれば増えていくと考えられますが、固く考えて増えない前提で計画を立てます。

(3)想定される大きな出費を考慮する

次に想定される大きな出費を考慮しましょう。

例えば、

- 結婚式の費用

- 自家用車の購入費用

- 住宅ローンの頭金

などです。

ここでは、結婚式の費用に150万円かかりそうだ、自家用車の購入費用に150万円、住宅ローンの頭金に200万円かかると見積るとしましょう。

そうすると、

1,880万円−500万円=1,380万円

となります。

(4)資産運用で増やす金額の目標を決める

ここまでで、65歳までに3500万円貯めるためには資産運用で3,500−1,380万円=2,120万円必要なことが分かりました。

この金額が目標金額となります。今回のケースは元本が100万円なので、100万円を2,120万円まで増やしていくことになります。

では具体的な資産運用の方法を次の項目から説明していきます。

(5)老後資金を資産運用の目的とするならまずはiDeCoがオススメ!

老後資金を資産運用の目的とするなら、iDeCoがオススメです。なぜなら、毎月の積立金(掛け金)が所得控除の対象となるからです。掛け金の分所得税と住民税が安くなるのです。

この効果により、事実上の利回りが上がります。

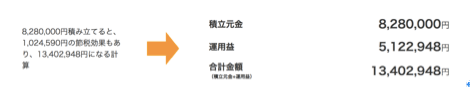

具体的なシミュレーションをしてみると、30歳から毎月23,000円を掛け金として60歳までiDeCoを利用したとします。そして仮に毎年年利3%で運用できたとすると、約1,340万円になります。

参考

https://dc.rakuten-sec.co.jp/feature/simulation/

これで必要金額まであと780万円(=2,120万円-1,340万円)となります。

100万円を元手に780万円まで増やすことが目標となります。

(6)複利で増やしていく

35年かけて元手100万円を780万円までにするには、年利約6%で資産を増やす必要があります。そうすると、具体的に6%で資産運用をしていく方法を選択すればよいことが分かります。

3、サラリーマンが資産運用するならNISA、つみたてNISA、iDeCoを徹底活用すべき!

サラリーマンが資産運用する上で積極的に利用すべきなのが、NISAとつみたてNISAとiDeCoです。

いずれも節税効果があり、投資期間が長くなるほどメリットが大きくなります。ここではどのような制度なのかを説明していきますので、参考にしてぜひ利用してみてください。

なお、NISA、つみたてNISA、iDeCoについて詳しくは「NISAで投資信託をするメリット・デメリットと投資先の選び方」の記事も参考にしてください。

(1)NISAとは?

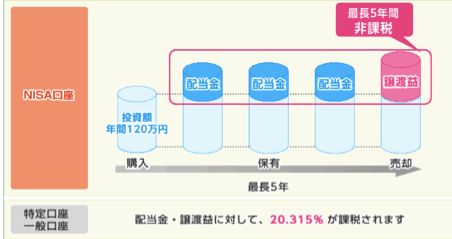

NISAとは「少額投資非課税制度」のことを言います。

簡単に言うと、株式や投資信託を運用したときの利益や配当金が非課税になる仕組みのことです。具体的には以下の通り、年間120万円までの投資額について最長5年間非課税となります。

通常、投資して得た利益の20.315%は税金として国に納めなければなりません。

例えば100万円を株式に投資して年間20%の利回りで運用できたとしたら、20万円が利益となりますが、約4万円分は税金として支払わなければならないのです。

NISA口座を利用すればこの税金を支払う必要がなくなるので、活用するメリットは非常に大きいと言えます。サラリーマンが資産運用する際には是非活用したい制度です。

(2)つみたてNISAとは?

2018年1月から始まったつみたてNISAもまた、サラリーマンが資産運用する際におすすめの制度です。

年間の非課税枠は40万円とNISAより小さいのですが、非課税となる期間が20年間とNISAより長期となります。

「1—(3)本業優先!長期投資を重視!」でお伝えした通り、サラリーマンには長期投資が適しています。そしてつみたてNISAは長期投資にうってつけの制度と言えます。

ただ注意点があります。

それは、NISAの投資対象が株式も投資信託も含まれるのに対して、つみたてNISAの投資対象が投資信託に限られている点です。

また、基本的にNISAとつみたてNISAの両方を同時に利用することはできず、片方しか選択できないことも注意点の一つです。

(3)iDeCoとは?

先ほども少し説明させて頂きましたが、iDeCoもぜひ活用して欲しい制度です。特に老後資金を貯めるために有効です。

「個人で将来の年金を積み立てる」制度と言えます。

iDeCoは以下の税金面でのメリットがあります。

①掛け金が全額所得控除(掛け金について所得税と住民税がかからない)

②運用益が非課税

③受け取る際の所得控除の一定額が非課税

税金面でのメリットは、NISAやつみたてNISA以上です。

ただ注意点としては、基本的に60歳まで引き出せないことです。

そういった意味で、先ほどお伝えしたように老後資金を貯めるために有効な制度です。

4、サラリーマンに適した資産運用方法は?

次は具体的にサラリーマンに適した資産運用方法を紹介していきます。

(1)日本株の長期投資

まずは日本株の長期投資です。

ただ、市場が開いている平日昼間に本業のあるサラリーマンに頻繁な株の売買はおすすめできません。そのため長期投資がオススメです。

具体的な銘柄の選び方を紹介していきます。

①割安銘柄を選ぶ

一つ目の方法は割安銘柄を選ぶ方法です。

証券会社のサイトなどでPBR1倍以下の銘柄をスクリーニングして、その中で比較的業績が良い会社に長期投資する方法がおすすめです。

いわゆるファンダメンタル投資です。

また、PERも割安銘柄を探すための重要な指標です。

10倍以下の割安銘柄できちんと利益を出して業績を伸ばしている会社に投資するとよいでしょう。

なお、前提としてできるだけ自分が詳しい業界でビジネスをしている企業に投資するようにしましょう。

②配当利回りで選ぶ

配当金とは企業が出した利益を株主に対して還元することで、企業によって異なりますが年に2回ほど配当されます。

1株に対する配当金の割合は企業によって様々ですが、高配当企業は株価に対し1年間で5%の配当金を出すこともあるので、年間で5%の運用が可能です。ただし、株価が配当金の利益以上に値下がりしてしまうと損失が発生してしまうので注意が必要です。

③株主優待で選ぶ

株主優待とは、配当金とは別に企業が株主に配る様々な特典です。

企業によって異なり、ギフトカードもあれば自社の製品などがあります。

こちらは現金ではないので使い道は限られていますが、人によっては非常にお得な内容のものもあります。

優待名人で知られている桐谷さんは、こちらの株主優待狙いで長期的な投資を実践していますね。

(2)投資信託

投資信託とは、自分の代わりにプロの投資家(運用会社)が運用する資産運用商品です。

時間のないサラリーマンだと市場や銘柄を調べるのも大変ですが、プロの投資家が責任を持って運用してくれるので効率がいいのです。

投資信託にも多くの種類がありますが、投資先が複雑であったりマイナーな投資先が設定されているものは避けましょう。

なるべく日経平均やダウ工業平均株価などの経済指標に連動する投資信託の方が、初心者にも扱いやすいです。

ここでオススメの投資信託を紹介していきます。

①レオス-ひふみプラス

運用会社が投資先を選別しているアクティブファンドです。

リターンは44.5%を記録しています(1年)。

公式の運用方針は「国内外の上場株式を主要な投資対象とし、市場価値が割安と考えられる銘柄を選別して長期的に投資」です。

インデックスファンドとは異なりリターンが大きいのがアクティブファンドの強みですが、その分リスクも高いので初心者には注意が必要です。

②SBI-SBI中小型割安成長株ファンド ジェイリバイブ

こちらもアクティブファンドです。

公式の運用方針は「わが国の株式のうち、株価が下落した銘柄から財政安定性に優れ、業績も安定しておりわが国の経済社会に貢献すると考えられる企業の株式に厳選投資」です。

③ニッセイ-ニッセイ日経225インデックスファンド

商品名通り、日経平均に連動するインデックスファンドです。

公式の運用方針は「国内の株式を投資対象とし、日経平均株価の動きに連動する成果を目標に運用を行うインデックスファンド」です。

インデックスファンドはアクティブファンドと比べて期待リターンは少ないものの、リスクが少ないので初心者の方にもおすすめです。

(3)ETF

なお、投資信託の種類の一つとしてETF(上場投資信託)というものがあります。

株式と同様市場に上場しています。

流動性が高いのが特徴で、買い注文が約定すればすぐに取得することができます。

売り注文の時も同様です。

また、信託報酬という手数料が投資信託よりも安い場合が多く、少しでもコストを抑えたい場合はおすすめです。

しかし、株式と同様に注文時の手数料はかかりますので、ある程度資産がある状態でまとめ買いすることが望ましいです。

日本で買えるETFは日経平均など何らかの経済指標に連動します。

5、サラリーマンに向いていない資産運用方法は?

一方、FXや先物取引、仮想通貨など値動きが激しい金融商品は、本業があるサラリーマンにはあまりオススメではありません。

少額でポートフォリオの一つとしてこれらの金融商品を購入することは問題ありませんが、これらの商品に数百万円など高額投資するのは避けたほうがよいでしょう。

まとめ

サラリーマンのあなた向けの資産運用投資術をまとめました。

本業が忙しいサラリーマンは長期投資がおすすめです。

また、NISAやiDeCoなどの制度も徹底活用してください。

今回の内容がサラリーマンのみなさまのご参考になれば幸いです。