人生は年齢を重ねるにつれて、ライフスタイルの変化により出費が大きくなると言われています。また、結婚や出産、退職といったライフイベントが生じると、出費が大きくなります。

老後の生活に関しても公的年金への信頼性が下がってきており、これからの人生で必要なお金に対し不安を持っているという方も多いのではないでしょうか。

そこで自分の資産をより効率的に運用していく方法として挙げられるのが「投資による資産運用」です。

株式投資、投資信託、iDeCoといったように、その手段・方法は多岐にわたりますが、これからのライフプランを考えていくにあたってこれらを知っておくことは必ず役に立つでしょう。

今回の記事では、30代の方をメインに「どのように資産形成を行っていけば良いか?」ということを、みなさんの状況に応じてお伝えしましょう。

「そもそも運用する現金・預金が少ない」「どうやったら効率の良い投資ができるかわからない」といったさまざまな悩みにお答えできる内容となっています。まずは、気になるところからでも構いませんので読み進めてみてください。

30代から資産形成を始めても遅くはない!

何かを始めるのに、遅すぎるということはありません。

もちろん、チャレンジは早ければ早いほど良いということは言えますが、現在の自分の状況を理解したうえで、どのようにすれば理想・目標を達成できるのかを考えていくことが重要です。

30代に入ると、老後資金の準備や各種保険へ、資金を振り分けていく必要性が増してきます。さらに、結婚や住宅購入、子供の出産や教育といった大きな出費が予想されるライフイベントが起きることが考えられます。

また、30代はまだまだ若いですが、怪我や入院のリスクもあります。最近では、転職活動の間の生活費といった突発的な支出が必要となることも十分あり得ます。

そういった将来に起こり得る事象に対してコツコツと預金をしている方も多いかもしれませんが、そこでさらに資産を増やしていくことができる方法が「投資」です。

もちろん、投資を始めたからといって、急に資産が増大するということはありません。ご自身の現状と将来を考え、「どういったペースで」「どのように」「何に投資して」増やしていくのかを考える必要があります。

何に備えてお金を貯め投資をしていくかは、各人の目的によって異なります。

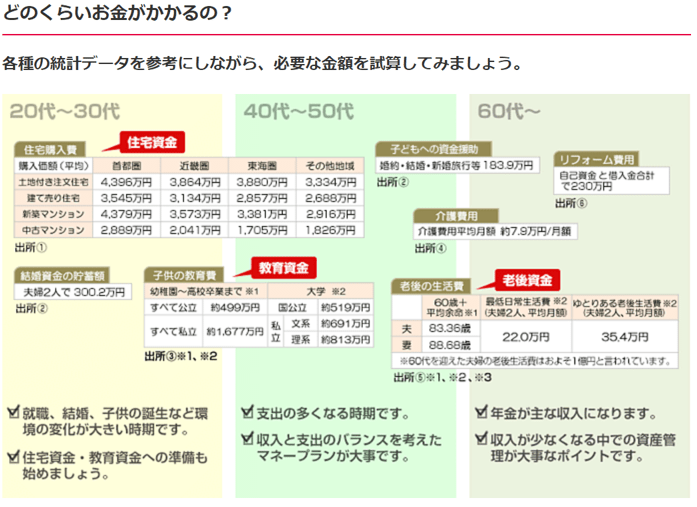

SMBC日興証券のデータによれば、人生の各フェーズでかかってくるお金は次のようなイメージであるようです。

出典: SMBC日興証券

あくまで一例でしかありませんが、ざっくりと「これくらいのお金が必要になる可能性があるのだな」ということを知っておくと良いでしょう。

「こんなに必要なのか」と焦りを感じた方もいるかもしれませんが、やっていくことは「コツコツと現時点からの積み上げを行っていく」ということだけです。

「急がば回れ」ではありませんが、まずはやれることからやっていくということを大切にしていきましょう。

30代の平均貯蓄額は?

ここまで、現金預金に加えて、貯めたお金を増やしていく「投資」の重要性について触れました。

投資をするには元本(現金・預貯金)が必要となるため、ここでは30代の方の貯金額の平均値・中央値をチェックしてみましょう。

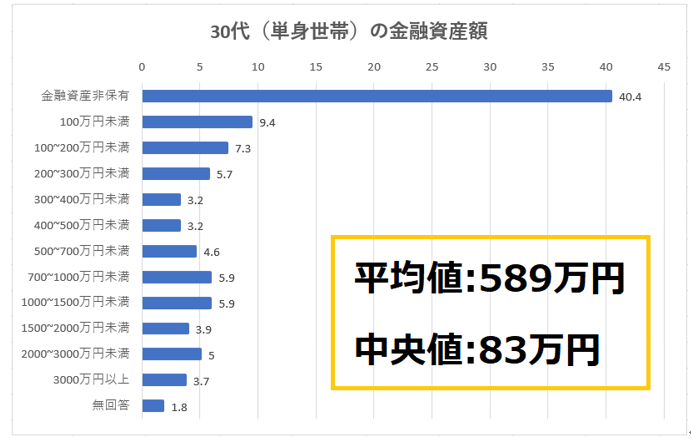

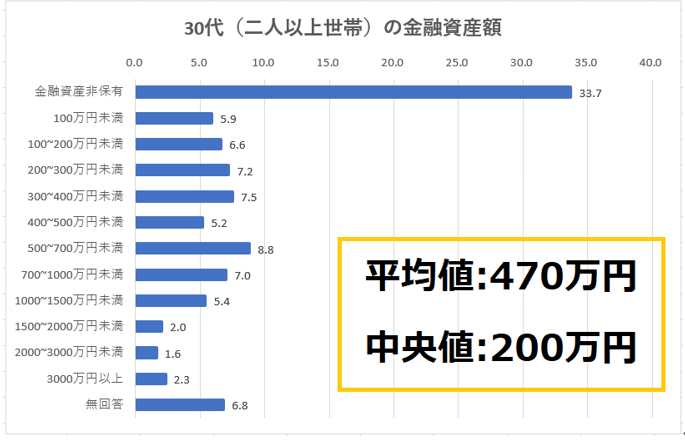

金融広報中央委員会が調査したデータによれば、30代の金融資産(現金・預金・有価証券等すべて含めたもの)の分布値は次のようになっています。

30代の「単身世帯の」金融資産保有額

出典: 知るぽると

30代の「二人以上世帯の」金融資産保有額

出典: 知るぽると

それぞれの内容を詳しく見ていく前に、「平均値」と「中央値」ということばの意味について確認しておきましょう。

「平均値」はそのままの意味で、全員の年収を足して人数で割ったときの値のことです。

「平均値が思っていたよりも高い」と思われた方もいるかもしれませんが、今回の場合、高年収の人数が多いということがその理由です。

一方、「中央値」はデータを小さい順から並べていったときに真ん中にくる値のことを言います。

例えば、{1,3,3,3,20}といったデータの並びの場合は「3」が中央値になります(なお、平均値は「6」となり、大きい数字「20」に引っ張られていることがわかるでしょう)。

単身世帯、二人以上世帯ともに平均値が高い一方で、中央値はそれに比べて小さな数字が出ています。

これは、双方とも「金融資産非保有(つまり貯金がほぼなし)」の割合が高いことが理由となっていると言えるでしょう。

それ以外を見てみると、各項目でほぼ均等な分布となっており、30代の時点で保有金融資産に格差が生まれていることがわかります。

これらはあくまでも一つのデータにすぎませんが、自分が大体どの位置にいるのか、ここからどうお金を増やしていくのかを知り、考える意味でも頭に置いておくと良いでしょう。

30代での投資で失敗しないためのポイント

30代での資産運用は、失敗するとライフプランが打撃を受ける可能性があります。20代と違って果敢に攻めると失敗したときに立て直せなくなるかもしれないため、これから紹介する「失敗しないためのポイント」をよく頭に入れてから投資を始めましょう。

- 目標を立てる

- 余剰資金を利用する

- 分散投資する

ポイント1:目標を立てる

まず、資産運用で達成したい目標金額を決めましょう。住宅購入費なら3,000万円ほど、老後の資産なら2,000万円ほどといったようにイメージできるはずです。

いくら貯めるか決まったら、元本を計算します。0円から3,000万円に増やすことはできないため、現段階で投資にどれくらいのお金を回せるか調べるのです。

1,000万円ほど拠出できるなら今後の給料からも資金を補いつつ、10年から20年ほどで3,000万円の資産を作れるでしょう。

もし、「10万円くらいしか拠出できない」といったように目標金額に対して極端に少ない資金しか投資に回せない場合、目標を下げられるように考えましょう。低リスクで運用するために、最低でも目標金額の10分の1くらいの資金から投資を始めたいところです。

ポイント2:余剰資金を利用する

投資をすればお金を増やせる可能性は高いのですが、無理してまで投資にお金をつぎ込む必要はありません。投資に回せる資金が少ない人がやりがちなのが、生活費のように生きるために必要なお金まで投資に使ってしまうことです。

投資は必ず儲かると保証されているものではなく、失敗して損をしてしまう可能性もあります。そのため、万が一損した場合のダメージを軽くするためにも、余剰資金で投資をしましょう。

少しでも減ったら困る生活費やその他の必要なお金を収入から除き、余った余剰資金で投資することをおすすめします。収入に見合った範囲の投資で問題ありません。

ポイント3:分散投資する

投資を低リスクに抑えるために重要なことが「分散投資」です。一つの投資先に全財産を集中させると、その投資先が破綻したときに全財産が失われてしまうため、分散投資をする必要があるのです。

投資先を複数に分けていれば、どこか一つの投資先が破綻するといった問題が起こったとしても、ただちに全財産を失うようなことにはなりません。多くの銘柄に分散すればするほど、一つひとつの影響が薄くなるため、リスクに強い投資ができます。

30代だからこそ考慮しておくべき支出

30代はライフイベントが重なるため、出費も多くなりがちです。収入を生活費と投資に振り分けるのではなく、急な支出にも対応できるよう貯金もしておきたいところです。

具体的には、次のようなライフイベントを想定してお金を貯めておくと良いでしょう。

- 結婚

- 出産

- 育児

- 住宅ローン

- 結婚式のご祝儀

- 老後

結婚

30代で大きな支出といえば結婚です。首都圏の場合、結婚式の費用は挙式・披露宴を合わせて300万円から400万円が相場の平均です。結婚を考えている人は、これくらいの金額を目標に貯めると良いでしょう。

なお、結婚式のご祝儀の平均は200万円から300万円です。ご祝儀を差し引くと、100万円ほどの資金が必要な計算です。

ですが、結婚式に何人呼ぶかによってご祝儀の総額は上下しますし、他人のお金に期待しすぎることも無計画です。結婚式の費用は300万円から400万円と見積もって貯めていきましょう。

出産

出産にかかる費用は病院によって異なりますが、平均的には40万円から50万円です。出産は保険が適用されるため、これほどの金額で済むことが多いのです。

なお、帝王切開のように手術が必要になると、保険を適用しても100万円ほどのお金がかかるケースがあります。

また、妊娠は保険適用外なので、妊娠検診には別途費用がかかります。妊娠・出産あわせて100万円強の金額を見積もっておくと良いでしょう。

育児

出産後は育児にもお金はかかり、未就学児でも1年で100万円前後の子育て費用がかかります。小学生なら120万円、中学生なら160万円ほどを考えておきましょう。

ただし、これは公立の小学校や中学校に通わせた場合です。私立の学校に通わせる場合、別途学費がかかります。

さらに、入試に合格するために塾にも通わせるでしょうから、塾に支払う費用も必要です。

なお、上記は子供1人あたりにかかる費用です。2人以上の子供がいる場合、人数分のかけ算をして必要な費用を見積もりましょう。

住宅ローン

マイホームを買って住宅ローンの支払いが始まるのも、30代が多いのではないでしょうか。住宅ローンの返済額は世帯月収によりますが、最も多いのは5万円から9万円を毎月返済するパターンです。

世帯月収に対するローン返済額の割合は、10パーセントから20パーセントの世帯が一般的です。これから住宅ローンを組むため、毎月の返済額のイメージができない人は、世帯月収に対して10パーセントから20パーセントをかけた金額をローン返済額だと考えて、ライフプランを練りましょう。

結婚式のご祝儀

30代になると、自分が結婚するだけでなく友人や同僚など同世代の結婚が多くなります。ご祝儀の支払いは、意外と痛い出費ではないでしょうか。

30代の場合、ご祝儀の相場は3万円です。兄弟や親族など関係が近い人には、3万円でも良いですが、5万円などに増やすこともあります。

もったいないからと言って節約できる費用ではないので、自分がもらったご祝儀を貯めておき、その中から返していくと考えましょう。

老後

30代の人は、定年退職するまで20年以上の年月がありますが、早くから老後に備えておくことは重要です。

2019年6月には、金融庁が「老後にゆとりある生活を送るためには、年金にプラスして毎月5万円ほどのお金が必要な可能性がある」と発表しました。毎月5万円を老後の生活全体で合計すると、2,000万円ほどになります。そのため、現役時代に2,000万円ほどのお金を準備しておくことが望ましいのです。

安定した企業に勤めている人なら、「退職金で2,000万円くらいもらえるだろう」と考えているかもしれません。ですが、日本は長く続いている不景気のため、退職金は減っているのが実情です。

退職金を当てにしているといざ定年を迎えたときにお金が足りず、「こんなはずではなかったのに」となってしまうかもしれません。

30代で退職まで時間がある今だからこそ、投資でコツコツ利益を積んでお金を貯めてみてはいかがでしょうか?2,000万円は途方もなく遠い目標に感じられるかもしれませんが、毎月3万円の投資でも20年で2,000万円に到達させることは可能です。

30代におすすめの資産運用:少額から始めたい人向け

この記事の最初で「投資による資産運用の手段は多岐にわたる」とお伝えしましたが、ここではその中でも代表的な5つの金融商品・投資方法を紹介していきます。

まずは、お試しとして少額から始めたい人に向けた投資法を紹介していきます。いずれも1万円あれば始められる投資法です。

- 個人向け国債

- 個人向け社債

- iDeCo(確定拠出型年金)

- NISA(少額投資非課税制度)

- つみたてNISA

おすすめ1:個人向け国債

「ローリスク・ローリターン商品」の代表格として知られているのが個人向けの国債です。

国債とは国が発行している債券で、個人向け国債を買うと個人が国にお金を貸したことになるので、見返りとして利息をもらうことができます。1万円から始めることができ、満期が来れば、貸したお金が戻ってきます。

最もポピュラーなものは日本国債になります。

「固定3年」「固定5年」「変動10年」の3種類が主です。

利回りは、1パーセント弱で高いとまでは言えませんが、銀行預金よりは高利回りです。

メリットは、安全に運用できることです。債券を発行しているのが国なので、破綻するリスクは極めて小さいと考えられます。

一方のデメリットは、利回りが低いことです。個人向け国債よりも高い利回りが期待できる投資法はたくさんあるため、お金を増やす目的なら他の投資方法の方が向いているかもしれません。

おすすめ2:個人向け社債

「社債」とは、簡単に言えば「会社が発行している債券」のことです。

私たち投資家は、会社の債券を買うことで間接的にお金を会社に貸し、貸している間の利子をもらうことでメリットを享受するということになります。満期が来たら、貸した元本も返してもらうことができます。

代表的なところで言うと、ソフトバンクやユニクロ(ファーストリテイリング)の社債はよく話題にあがるところです。

個人向け社債は1万円から始めることができます。利回りは国債よりも高く、株式よりは低めというイメージです。国債よりも高利回りのため人気が高く、発売とともに完売してしまうことが多いです。

いつでも買えるというわけでなく、一定の募集期間のみでしか購入することができないため注意しておきましょう。

おすすめ3:iDeCo(確定拠出型年金)

「個人型確定拠出年金」を意味するiDeCoは、毎月給与から天引きで一定の金額を積み立て、それを金融商品の運用資金として60歳以上になった際に年金として受け取ることのできる制度です。

iDeCoは5,000円から1,000円単位で始めることができます。

利用するメリットは、節税効果があることです。主に次の3つの節税効果があります。

- iDeCoに拠出したお金は所得控除の対象となるため、所得税・住民税が軽減される

- 投資信託などによる運用益が非課税となる

- 60歳以降に年金や一時金を受け取るときに課税されるが、軽減税率によって無税・減税が受けられる

これから解説する「NISA」や「つみたてNISA」は2.の節税効果しかないため、まずはiDeCoを使うことを検討すると良いでしょう。

なお、60歳を迎えるまでは、途中で積立金を引き出せないことがメリットともデメリットとも言える点ですが、税制面でのメリットが大きい金融商品です。

おすすめ4:NISA(少額投資非課税制度)

NISAは2014年1月から始まった制度です。この制度は、「毎年120万円までの非課税投資枠が与えられる」というものです。

通常の株式口座であれば、得た利益に対して約20パーセントの税金がかかりますが、NISAの場合は投資で得られた利益に対しては非課税となります。

この制度は5年間使うことができます。NISAでは、特に最低投資額は決まっていません。投資信託なら100円からでも買い付けできます。

投資を始めるのであれば必ず活用したいサービスの一つで、通常口座を開設する際にNISA口座の開設も行っておきましょう。

なお、開設・NISA口座の利用自体にはお金はかかりません。

おすすめ5:つみたてNISA

つみたてNISAは2018年1月から始まった制度で、NISAの弟分とも呼べるようなものです。

年間非課税枠が40万円になる代わりに、保有金融商品に対する非課税期間が20年と長くなっており、制度提供者側の意図としては「長い期間つみたてNISAで金融商品をコツコツと(少ない金額で良いから)積み立てていってね」といったところでしょう。

年間40万円までということは、月額にすると3万円強です。これくらいの拠出であれば、比較的始めやすいのではないでしょうか?

さらに、20年と長期間にわたって使える制度であり、毎年40万円の投資を20年継続すれば元本は800万円になります。投資がうまくいけばもっと多く増えているので、老後の資産形成にも役立ちます。

つみたてNISAは、主に投資信託を購入するための制度です。投資信託は100円からでも買い付けできるため、最低100円あれば始められる制度です。

ただ、ネックなのはNISAとつみたてNISAを併用することができないという点です。

NISA同様制度の改善がなされていく可能性はありますが、まだ始まって日が浅いということもあり、不便な点も見受けられます。

30代におすすめの資産運用:リターンを求めたい人向け

上記で解説してきたのは少額で始める資産運用で、リターンは比較的低めの商品でした。ここからはもう少しリターンを追求できる投資方法を6つ紹介していきます。

- 株式投資

- 投資信託

- ETF(上場投資信託)

- REIT(不動産投資信託)

- 不動産投資

- ヘッジファンド

おすすめ1:株式投資

「投資」と聞いて最も思い浮かぶのは、この「株式投資」かもしれませんね。株式投資は、投資家が株式を買うことでお金を企業に出資する投資です。企業はそのお金で事業を行って利益を出し、投資家に「配当」という形で利益の一部を還元します。

株式投資の利回りは、3パーセントから5パーセントが目安です。

また、株式投資というとどうしても日本株に考えが偏りがちですが、米国株投資も簡単に行える上に、米国株は日本株に比べこれまでのパフォーマンスが高い金融商品です。

ただ、上場企業数は日本のみでも3,000社を越えており、「どの銘柄、どの企業を買えば良いか」というリサーチのところにやや時間がかかることがネックです。

企業研究・業界研究はご自身の仕事にも必ず役立ってくるものなので、そういったことを楽しんでやれそうという方には株式投資がおすすめです。

おすすめ2:投資信託

投資信託は「自分の代わりにプロが運用してくれる」ことに特化した金融商品です。株式や債券といったおおまかな運用方針は自分で決める必要があるのですが、具体的な銘柄選びは投資のプロに任せることができます。

投資信託の利回りは1パーセントから3パーセントです。

投資信託を通じて海外株に投資もできるほか、国内・海外さまざまな金融商品をブレンドしたパックのようなものも低価格から選べるということが投資信託の良いところです。個人であらゆる商品に投資するのは面倒ですが、すべて運用のプロに任せられるので、手間がかからないのが魅力的です。

投資信託は、iDeCoやつみたてNISAでも購入することができます。これらの制度を利用すると節税もできてお得なので、投資信託を始めるならiDeCoやつみたてNISAの申し込みから始めると良いでしょう。

おすすめ3:ETF(上場投資信託)

ETFは「上場型投資信託」のことで、読んで字のごとく上場している投資信託のことを表します。ETFもプロに運用を任せられるため、投資に自信がない初心者でも安心です。

ETFの利回りは3パーセントから5パーセントで、一般的な投資信託よりも高い傾向があります。

投資信託と異なる点は、「比較的好きなタイミングで購入できる」ということです。株式と同様に証券取引所が開いている平日の9:00から11:30、12:30から15:00に注文が通れば購入することが可能です。

また、上場しているということは、株式と同じように刻々と価格が変動することを指します。ETFは良いタイミングで買えれば安く買えますし、タイミングを誤れば高い価格で買うことになってしまいます。

もし「どうしても最安値で買いたい」とこだわるなら、かなりの投資手腕が必要です。

おすすめ4:REIT(不動産投資信託)

REITは「不動産投資信託」という意味で、不動産を投資対象にした投資信託のことです。ETFと同様に上場している商品のため、証券取引所が開いている平日の9:00から11:30、12:30から15:00に、注文が通れば購入することが可能です。

実際に不動産投資を行うとなるとマンションやアパートを購入することになるため、数千万円から数億円の資金が必要です。しかし、REITは不動産投資を小口にしたようなイメージで、数万円から10万円ほどの資金で不動産投資を始めることができます。

不動産投資に必要な維持費・管理費といったコストがかからないことも、REITの大きな特徴だと言えるでしょう。しかも、都心のオフィスビルや商業施設など個人で所有するのが難しい物件にも投資できるため、収益性が高く利回りも高い(5パーセント前後)ことが魅力的です。

おすすめ5:不動産投資

不動産投資は、マンションやアパートなどを買って部屋を他人に貸し出し、入居者から賃料をもらう投資です。立地の良い物件であれば、入居者が入りやすいため安定した家賃収入を得ることができます。

不動産投資の利回りは、5パーセント前後が目安となります。

不動産投資のメリットは、一度入居した人が頻繁に入れ替わることはほとんどないため、安定した収益を期待することができることです。しかも、物件の管理は不動産管理会社に任せられるので、投資家の手間はあまりかかりません。

デメリットは、物件を購入するのに数千万円から数億円単位のお金が必要なことです。自己資金でまかなえる人はほとんどいないため、ローンを組んで始めることが一般的です。

不動産投資ローンは住宅ローンよりも審査が厳しいのですが、安定した年収がある30代の会社員であれば、ローンの審査には通りやすいと考えられます。

おすすめ6:ヘッジファンド

ヘッジファンドは投資信託と似ており、プロに資産運用を任せる商品です。投資信託との違いは運用方法です。

投資信託ではできない専門的な商品にも投資を行い、高利回りをたたき出します。利回り20パーセントも実現できるほどの投資方法なのです。

ヘッジファンドの多くは1,000万円といった大きい資金がないと申し込むことができない場合が多いです。中には、1億円以上でなければ申し込めないヘッジファンドもあります。

ヘッジファンドは申込金額が高いのですが、もし1,000万円以上の余剰資金が既に貯まっているなら、高利回りが期待できるヘッジファンドを検討してみてください。もし今はまだ資金が足りない人も、他の投資法で運用して資金が貯まったら、ヘッジファンドを申し込んでみるのも良いでしょう。

30代で投資を始めて老後に2,000万円貯金するためには?

これまでにも少し触れてきましたが、お金の心配で最も大きいのは定年退職した後の生活ではないでしょうか?仕事による収入が途絶えてしまうため、基本的には現役時代に貯めたお金と年金で生活しなければなりません。

老後にゆとりある生活を送るためには、現役時代にいくら貯めなくてはならないのか、またそのための投資シミュレーションを解説していきます。

老後2,000万円問題

2019年6月に金融庁が発表したレポートによると、老後にゆとりのある生活を送るためには年金の他に2,000万円ほどの資金を用意しておく必要があることが分かりました。

平均2,000万円なので、日本国民全員に等しく2,000万円が必要なわけではありません。老後に贅沢したいならもっとお金が必要ですし、質素に暮らすなら2,000万円より少なくても問題ないかもしれません。

ですが、老後までまだ時間があって退職後の生活をイメージしにくい30代のみなさんが、老後に必要な資金を厳密に計算することは難しいと思います。まずは、金融庁の発表を目安として2,000万円を貯めることを目標にしてみてはいかがでしょうか?

2,000万円貯金するためのシミュレーション

今すでに老後のために貯金をしている人は、それを元手に資産運用をしていくと、お金が楽に貯まります。ここではもっと厳しい条件として、今はまだ老後に向けた貯金がゼロの状態からシミュレーションをスタートします。

元手がない分、投資で増やすとしても大変になりますが、シミュレーション結果を見ると意外と難しくはないことがわかると思います。

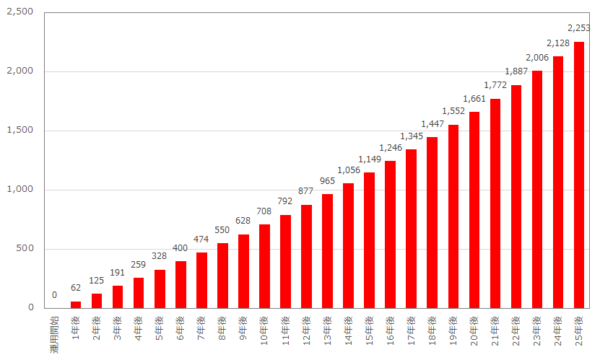

例えば、利回り3パーセントで25年間運用できたと仮定しましょう。毎月5万円を拠出して運用していけば、25年後には2,200万円を超える結果になるとシミュレーションできます。

毎月5万円の投資を25年続けるだけなら、意外と簡単ではないでしょうか?「毎月5万円なんて高すぎる!」と思う方もいるかもしれません。ですが、金融庁の発表では「夫婦で2,000万円ほどの資産が必要」と言っているのです。共働きの世帯なら、夫婦の月収から5万円を拠出すれば良いので、そこまでの無理難題ではないでしょう。

老後を迎えるまでに用意しておきたい2,000万円は、毎月5万円の投資を25年間続ければ作ることができます。30代と若く、老後まで時間がある年齢でこの事実に気づいたのですから、早速投資を始めて、資産を形成していきましょう。

まとめ

30代の方が投資を始めるべき理由とおすすめの資産運用方法について解説しました。

さまざまな金融商品・投資方法がある中で大切なことは、自分にあったものを見つけるということです。

最初はよくわからないところが多い状態でも良いので、今回お伝えしたことを参考にして、ぜひ最初の一歩を踏み出してみてください。

実際に体験してみることで理解できる学びも多くなり、その中で資産形成のためのコツがわかってきますよ。