仕事も若い頃に比べて落ち着いてきて、趣味や貯金に回せるお金も貯まってきました。

将来の仕事の独立や恋人との結婚について考えたときに、真っ先に心配になるのが「お金」です。

現在、日本の銀行預金は超低金利です。銀行貯金だとお金は全く増えません。

貯金しているよりも投資をして資産運用をした方がいいと言いますが…具体的にはどんな方法があるのでしょうか?

この記事では初心者の方向けに資産運用の種類について解説します!

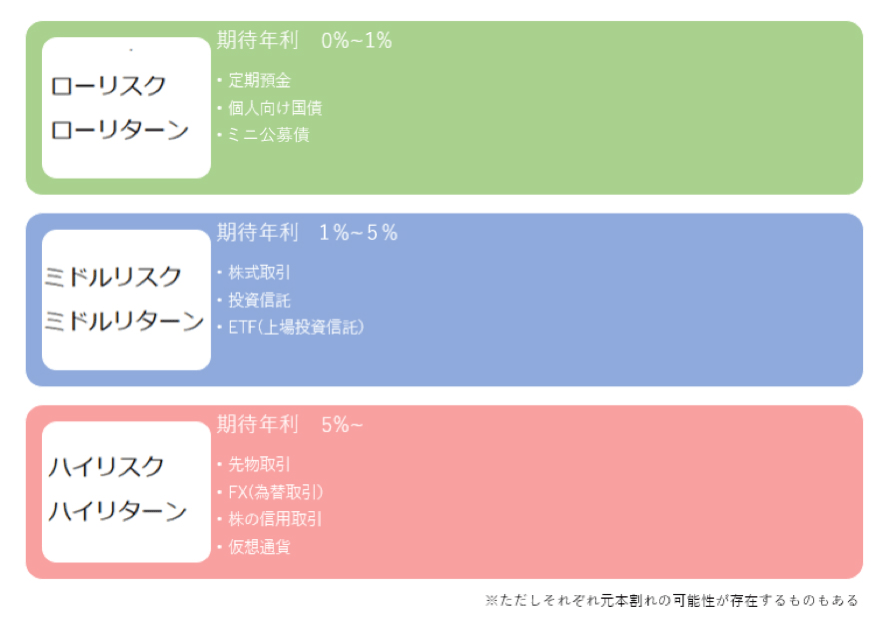

1、資産運用の種類:リスク&リターン別

資産運用は大きく3パターンに分けることができます。

リスクとリターンは表裏一体なので、どれが一番とは言い切ることはできません。

以下で詳しく解説していきます。

2、資産運用の種類:ハイリスク・ハイリターン

(1)種類1:FX

①特徴

FXとは世界中の通貨を為替レートに基づいて交換し、為替差益を得る投資方法です。少額で大きな金額を取引できるシステムがあり、かけ方によってはハイリターンも狙えます。

- 円安になった時にドルを売るなどし、為替差益を得ます。

為替レートは世界中の様々な要因から決まるので予測することはかなり難しいです。例えば「消費者物価指数」「景況指数」等の経済指標が各国決まったタイミングで発表されますが、これらも大きな要因の一つです。ただ様々な要因がからんで為替に影響しますので、必ずしも指標がいいから為替が好転するとは限りません。

プロでも負けるときがありますので、逆に言えば素人が適当に始めても勝ててしまうこともあります。

- 「買い」「売り」どちらからでも取引を始めることができます。

例えば、今後円高ドル安になると予想している場合、ドルを売って(「売りポジションを保有」というような言い方をします)ドル安になった時にドルを買い戻す(「ポジション解消」というように言います)ことができます。その差額が利益になります。

- 金利(「スワップ金利」といいます)を得ることができます。

金利差による利益を得ることもできます。例えば、米国やオーストラリアなど日本より金利の高い国の通貨を買って円を売れば、その金利差相当額が支払われます。

- 少額、そして短時間で大きな利益を得ることができます。

決済の期限が決められていませんが、一定以上の損失が出ると、自動的に決済を終了させられることがあります(「ロスカット」といいます)。

②メリット

- 手数料が他の金融商品と比べると格段に安く、決済速度も早いです。

- 「証拠金制度」によって少額の資金(「証拠金」といいます)を担保にして大きな金額を動かすことができます。

例えば1米ドル=100円のときに、100万円がなかったとしても1万米ドルを取引することができたりします。少額の投資で多額の利益を出すことをレバレッジ効果といいます。

③デメリット

- 決済速度が早く、為替レートの動きも秒単位ですから自分の資産が一瞬で上下します。

人によっては中毒性のある投資なので安定した資産運用先とは言えません。

- 損失が発生した場合、「証拠金(担保にした資金のこと)」に不足が発生すると、追加で証拠金を入金しなくてはなりません(「追証リスク」といいます)。

レバレッジの割合をどれくらいの大きさにするかによって、その損失額は変わってきます。初心者の場合、レバレッジをなるべく小さめに抑えることをおすすめします。

④おすすめの資産運用額

リスクの高い投資なので、初めのうちは自分の投資用資金の1割以内に抑えたほうがよいでしょう。残りはリスクの低い金融商品に投資しましょう。

⑤具体的な始め方

FX会社の口座開設をすればOKです。インターネットで「FX 口座開設」と検索すれば口座開設できるサイトを見つけることができます。なお、ほとんどのFX会社ではスマートフォンでの取引ができるので、口座開設ができればすぐにはじめられます。

(2)種類2:先物取引

①特徴

将来の売買について取引することです。つまり購入するタイミングと金額を約束し、あとで会計をして現物を受け取る取引をいいます。

※その場で会計をし、商品を受け取る取引(例えばスーパーでの買い物など)のことは「現物取引」といいます。

- 「売り」と「買い」、どちらからでもスタートできます。

何も買っていなくても「売り」から始められるということです。

リスク回避の方法として「買いヘッジ」「売りヘッジ」があります。価格が上がると予想しているものがあれば、値上がり前の価格で買う約束をし、価格が上がって損をするのを防ぐ方法を「買いヘッジ」といいます。

逆に価格が下がると分かっているものについては、値下がり前の価格で売る約束をします。そうすれば価格が下がっても損を防げます。これを「売りヘッジ」といいます。

- 少額、また短時間で大きな利益を得ることができます。

- 取引できるのは「商品先物」と「金融先物」の2種類です。

金や原油、大豆などの穀物が「商品先物」です。「金融先物」については実物が存在せず、金利や指数が取引対象です。例えば株価の先物取引である「日経225」などが挙げられます。

- 決済の期限が決められています。

- FX同様、ロスカットルールがあります。

②メリット

少額、また短時間で大きな利益を得ることができます。

③デメリット

- FX同様、「追証リスク」があります。

- 市場の状況次第では、売りたくても売れない、買いたくても買えない場合があります。

将来の取引を対象にしているため、想定外の損失が生じます。

④おすすめの資産運用額

リスクの高い投資なので、FX同様初めのうちは自分の投資用資金の1割以内に抑えたほうがよいでしょう。

残りはリスクの低い金融商品に投資しましょう。

⑤具体的な始め方

商品先物や日経225の取り扱いがある取引会社で、口座開設をしましょう。証券会社でも取り扱いがあります。初心者向けのサポートがあるところもあるので、最初はそういったサービスのある取引会社を選ぶと良いでしょう。

3、資産運用の種類:ミドルリスク・ミドルリターン

(1)種類3:株式投資

①特徴

企業の発行している株式を買い、保有中はその配当金、売却時はその売却益によって利益を得ます。

配当金とは、会社が株式の保有者に経営の成果の一部として渡す現金のことを指します。売却については、一部売却、ということも可能です。

- 株主優待を受けられます。

例えばどこかのデパートの株を保有していれば、その株数に応じた金額分の商品券がもらえたりします。

- 少額からできる株式取引もあります。

「株式ミニ投資」といって、通常の取引の10分の1の資金で株式に投資できるものがあります。

- 経営参加権があります。

株主総会において、持ち株数に応じた議決権を行使することができます。

②メリット

企業が発売した新商品がヒットしたり、新たな事業が成功するなどのグッドニュースが出た場合株価は高騰します。有名なところではパズドラがヒットしたガンホーの株価が100倍にもなりました。

企業のヒット商品などは為替レートと比べるとまだ読みやすいので、人によってはこちらの方が向いています。

③デメリット

会社の経営が悪化してしまうと株式の価値は暴落してしまいます。最悪のケースは価値が0になることです。2017年の東芝の原子力事件では、株価が半分にまで落ち込みました。2006年には、ライブドアの株券がただの紙になったのです。

④おすすめの資産運用額

リスクのある投資なので、自分の投資用資金の3割以内に抑えたほうがよいでしょう。配当金を狙った長期投資ならば、5割くらいでもOKかもしれません。

⑤具体的な始め方

株式は証券会社を通して買うことができます。証券会社のHPか実店舗に行き、口座の開設をすればOKです。

(2)種類4:投資信託

①特徴

投資信託とは投資家から集めた資金を、運用の専門家が株や債券などに分散投資する仕組みをいいます。

- 少額購入ができます。

大体が1万円から購入できます。最近では100円からでも購入できるところがあります。

- 元本割れリスクがあります。

また運用の中身によってリスクレベルが異なります。

投資信託はその投資資金を分散投資している分、個別銘柄を取引する株式取引よりもリスクは抑えられますが、それでも元本割れリスクはあります。ただ、多種多様なので、どのような内容で運用しているかによってリスクを抑えることができます。

例えば、新興国の株式のみで運用されている投資信託と、格付けの高い国の債券のみで運用されている投資信託があったとしましょう。前者であればハイリスクになりますし、後者であればローリスクになります。

- 手数料が高めです。

運用をプロに任せている分、その手数料がかかります。

また販売会社によっては購入時手数料を取られることがあります。

②メリット

運用のプロに任せるので、株や市場のことを勉強しなくても(よく知らなくても)間接的に投資をすることができます。放置していても運用してもらえるので楽です。

一分一秒を争う取引、というわけではないので、本業や趣味が忙しい方でも気軽に資産運用をすることができます。

③デメリット

- 種類がとても多いので、情報収集含め、選ぶのが大変です。

- 手数料がかかります。

他の運用手段と比べると少し高めに感じられるかもしれません。投資家が直接負担する費用は「購買時手数料」(ないところもあります)、「信託財産留保額」(換金時に差し引かれることがあります)です。

また間接的に負担する費用としては、運用管理費用としての「信託報酬」、「監査費用」、「売買委託手数料」があります。

④おすすめの資産運用額

ものによっては20%の利回りを狙える投資信託もありますが、その分リスクは高くなってきます。

リスクのレベルに応じ、自己資産の何割を充てるのかを決めたほうがいいでしょう。

⑤具体的な始め方

証券会社や銀行を通して買うことができます。各金融機関のHPか実店舗に行き、口座の開設をすればOKです。

4、資産運用の種類:ローリスク・ローリターン

(1)種類5:外貨預金

①特徴

外貨の預金口座を作り、外貨を一定期間保有していることで金利を享受できます。円預金よりも高い金利であることがほとんどです。

外国の高い金利を受け取れるだけではなく、為替差益も狙うことができます。そして、為替手数料がかかります。

②メリット

貯金と同じなので、自分で運用する必要がなく、本業や趣味に忙しい方にはおすすめです。

購入したときよりも円安が進行した場合、為替差益を出すこともできます。

③デメリット

購入時よりも円高になってしまった場合、せっかく利子がついても元本割れになってしまうこともあります。

すぐに円が必要でない場合は、しばらく外貨のまま持っていることをおすすめします。円安になったタイミングで円転しましょう。

※通貨の売買には為替手数料がかかります。

④おすすめの資産運用額

円預金と異なり、為替変動によって損をする場合があります。円預金の約3割分までに抑えたほうがよいでしょう。

⑤具体的な始め方

証券会社や銀行で外貨預金口座開設手続きをすれば始めることができます。

(2)種類6:社債投資

①特徴

企業が資金調達のために発行する社債を買う投資です。

社債は満期になるとお金が払い戻されます。このとき、返される額は企業によって異なり、105%で返してくれる会社や95%で返す会社など様々です。

- 利子がもらえます。

そのときの利回りに応じ、半年に一回、等というように購入額に応じた利子がもらえます。

- 基本的には投資した額が返ってくるので予想が立てやすく、比較的リスクの低い金融商品といえます。

もし格付けの低い社債に投資した場合はリターンが普通の社債に比べて大きいです(高利回り社債)が、その分リスクがある可能性があります。

②メリット

株式投資と比べてリスクが低いです。

基本的に債券価格は株価と逆の動きをすることが多いので、あわせて買っておけば不景気にも対応することができます。

③デメリット

あらかじめ利回りと返還額が決まっているため、大きいリターンは期待できません。

④おすすめの資産運用額

運用資産の内、ハイリスクな金融商品の割合が高いならば、社債投資の割合を同じかそれ以上にすることでバランスをとることができます。

⑤具体的な始め方

社債は証券会社を通して買うことができます。証券会社のHPか実店舗に行き、口座の開設をすればOKです。

5、資産運用の種類:元本保証

(1)種類7:銀行預金

①特徴

おなじみの銀行預金ですが、(一応)利子がつくので資産運用として考えてみたいと思います。

②メリット

1,000万円までであれば元本およびその利子までが保証されており、生活防衛資産の置き場としては無難です。

大金を家に置いておくよりも安全ですし、ATMを使って外でもおろすことができて便利です。

③デメリット

金利が低すぎて、手数料を払ってお金をおろしてしまうと実質元本割れです。

④おすすめの資産運用額

生活防衛資産を預けるだけで十分なので、3ヶ月分の生活費を運用しましょう。

⑤具体的な始め方

銀行に口座を作りに行きます。今ならネットからでも開設手続きを進めることができます。

(2)種類8:個人向け国債

①特徴

国債とは日本が発行する債券のことです。

国債を買うことで日本にお金を貸すことになります。預け先が国なわけですから現実的にはどんな相手よりも信頼できる貸し先です。

- 普通の銀行と比べると金利が高いです。

固定金利型では3年もしくは5年満期の国債があります。変動金利型では10年満期の国債が取り扱われています。

- 発行後1年間は中途換金できません。

- 最低1万円から購入できます。

②メリット

- 利回りが0.05%と、メガバンクの利回りより高いです。

- 半年ごとに2回、利子を受け取ることができます。

- 1,000万円を超える金額を安全に運用したい場合の選択肢として適しています。

もし日本が大きな財政危機に陥った場合、国よりも先に銀行の経営が破綻する可能性が高いです。預金保険で保護されるのは1,000万円までですので、より大きい金額を運用したい場合は個人向け国債の方が安全です。

③デメリット

発行後1年間は中途換金ができません。

1年以内に大きな出費が予想される場合にはおすすめできません。

④おすすめの資産運用額

銀行に預けて使わない分は国債を買ってしまった方が良いです。また、他でハイリスクな資産運用をしているならば国債も同じ割合だけ買ってリスクを下げることもおすすめです。

⑤具体的な始め方

個人向け国債は証券会社や銀行を通して買うことができます。各金融機関のHPか実店舗に行き、口座の開設をすればOKです。

6、資産運用方法の選び方

資産運用の種類だけでも多い上に、さらにその中から自分に合った金融商品を選ばなければなりません。このときに決めておくべきことが2つあります。

(1)何歳までにいくらお金が必要なのか

まずは自分のライフプランを計画しましょう。例えば、5年後の独立までに500万円の貯金を目標とし、現在の貯金が100万円だとします。

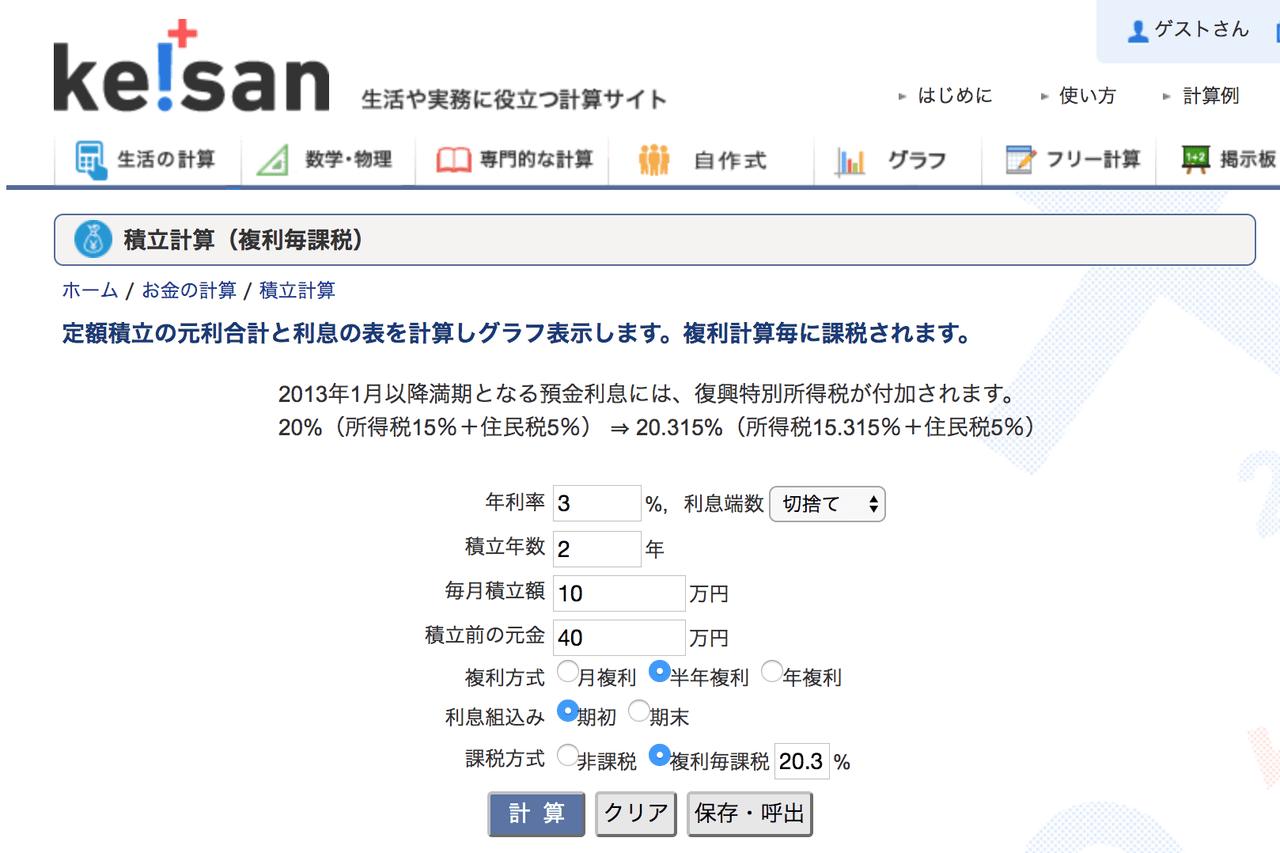

以下のようなシミュレーションツールを使います。

URL:http://keisan.casio.jp/exec/system/1254841870

すると、利回り10%前後の金融商品を選べばよいと分かります。

もちろん10%の利回りを狙うと、それなりのリスクも覚悟しなければなりません。

自分の目標に合った金融商品を選びましょう。

(2)自分はどれくらいリスクをとれるか

例えば、本業の収入がこれ以上あがらず資産運用では失敗したくない場合、リスクの低い金融商品を選ぶべきです。逆に、まだ若く働き盛りで収入も安定して伸びる見込みがあるならば多少リスクを多くとっても大丈夫です。

自身のライフプランに加えて、キャッシュフローの計画もたてるとよいでしょう。

7、年間投資上限金額が120万円以内ならNISAの利用がオススメ

資産運用をする場合、NISA制度を利用するとお得です。

年間120万円までの投資額についた利益は非課税になります。

例えば、年利10%が達成できた場合120万×1.10=132万円になりますが、通常口座だと利益や配当に対して約2割の税金が引かれてしまい、実質手元に残るのは約130万円です。

NISAならば満額の132万円受け取ることができます。

NISAは証券会社や銀行で口座を開設することができます。

まとめ

いくつか資産運用の方法をご紹介しました。

資産運用で困ったときに銀行に行くのも1つの方法ですが、銀行での情報がすべてではありません。銀行で扱っている運用商品は、ほんの一部です(銀行側が売りたい商品だけを勧められる場合もあります)。

まずは自分のライフプラン設計に基づきキャッシュフロー計算をしてみましょう。それから適切な資産運用の方法を見つけてください。