株式相場では、数年に一度は暴落が起こっています。

多くの投資家が慌てふためくなか、『待ってました』とばかりに暴落に買い向かう投資家もいます。

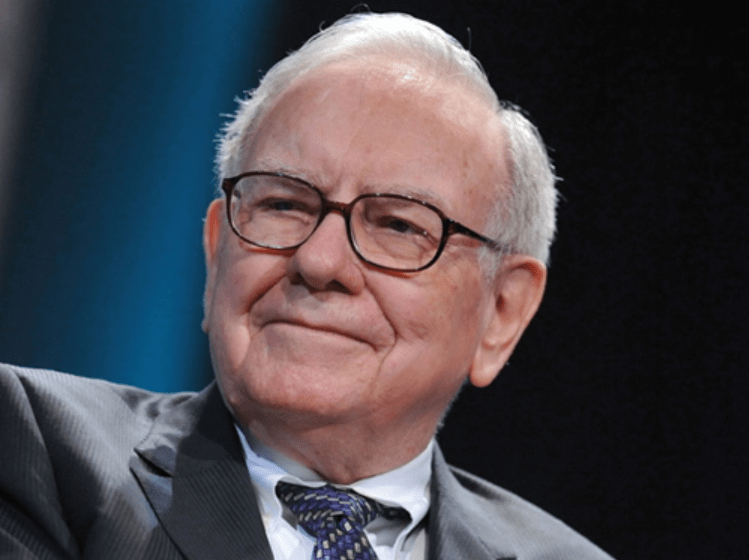

その代表的な存在が、資産約9兆円(851億ドル・2018年10月13日時点)、世界でもっとも成功した投資家といわれるウォーレン・バフェット氏です。

彼は50年以上一貫してバリュー投資を実践し、幾多の暴落をチャンスに変えながら巨額の資産を築き上げてきました。

この記事では、バフェット氏のバリュー投資から、暴落に怯えることなく有利に乗り越え、着実に資産を築いていくための方法を解説します。

1、バリュー投資とデイトレードを比較してみる

短期間で儲けたいという思いから、すぐに結果の出るデイトレードが好まれる傾向があります。

アマゾンのCEO・ジェフ・ペゾス氏は対談の中で、バフェット氏に対して次のような質問をしました。

「なぜみんなあなたの投資戦略を真似ないのですか?」

それに対するバフェット氏の回答が、多くの投資家がデイトレードを好む状況を見事に表して(皮肉って)います。

「ゆっくり金持ちになりたい人なんていないよ。」

バリュー投資とデイトレードの主な特徴を比較すると、以下の表のようになります。

投資方法としては、ほぼ真逆ということがわかります。

この表からも、暴落時にデイトレーダーが投げ売りした株を、バリュー投資家が買うという構図が見えてきます。

| バリュー投資とデイトレードの比較 | ||

| バリュー投資 | デイトレード | |

| 投資期間 | 長期 | 短期 |

| 売買頻度 | 少ない | 多い |

| 主な分析手法 | 財務分析・ファンダメンタルズ分析 | テクニカル分析 |

| 相場暴落時の対応 | 買い (割安になった優良株) | (原則)売り |

デイトレーダーは、相場が好調な時には儲けられても、それを継続できる投資家が少なく、相場の暴落によって多くが資金を失っています。

その一方で、バリュー投資家は相場が好調な時にはあまり目立たないものの、暴落を乗り越え、着実に資産を築いている投資家が多い傾向があります。

2、バリュー投資のメリット・デメリット

バリュー投資には、以下のようなメリットとデメリットがあります。

(1)メリット

① 下値リスクが小さい

バリュー投資では、投資する企業の財務状態やキャッシュフローなどを詳細に分析し、本来の企業価値に対して株価が割安な銘柄を投資対象とします。

そのため、それ以上に株価が下がるリスクが限定されます。

暴落時にも比較的株価が下がりにくく、一時的に下がったタイミングは買い増しのチャンスともなります。

② 頻繁に売買しなくて良い

売買を繰り返しながら細かく利益を積み上げていくデイトレードに対して、バリュー投資では、割安だと判断した銘柄に、数年単位の長期スタンスで投資します。

細かい値動きを見ながら売買のタイミングをはかる必要がないので、精神的にも楽で、仕事などで取引時間中に時間が取れない方でも不利になることはありません。

(2)デメリット

① 利益が出るまでに時間がかかる

バリュー投資の投資対象となる割安株は、比較的地味な不人気株や小型株が多く(それゆえ株価が割安に放置されている)、市場で評価され株価に反映されるまでには、年単位の時間がかかるのが一般的です。

そのため、短期的に利益を得ることを目的とする方には向きません。

また、なかなか株価が上がらなかったり、株価が下落したとしても、投資の前提となっている企業価値が損なわれていないならば、手放さず保有し続ける意志も大切になります。

② 割安優良株(バリュー株)を見極める難しさ

バリュー投資には、株価が割安な優良株(バリュー株)を見極める難しさがあります。

ここで間違ってしまう投資の前提が崩れてしまうため、この見極めは慎重に行わなければなりません。

3、バフェット氏のバリュー株を見極めるポイント

バフェット氏が投資対象となるバリュー株を見極める際、基準としている主なポイントには以下のようなものがあります。

(1)その企業の事業はエンドユーザーのモノポリー(絶対的支持)を得ているか

バフェット氏も愛飲する「コカ・コーラ」など、誰もが認識し、他の企業を圧倒するようなブランド力がある企業であることが重要です。

このようなブランドを持つ企業は、売上を維持・成長させるために、設備投資や研究開発費をあまり必要とせず、安定したキャッシュを生み出すことができ、豊富なキャッシュフローを生み出せているかがポイントです。

(2)業績が伸びているか、効率的に利益を上げているか、負債が多すぎないか

EPS(1株あたり純利益)が安定して右肩上がりに成長しているか、ROE(株主資本利益率)が15%以上(バフェット氏の基準、業種によっても異なる)、借入は純利益1年分以下が理想となります。

これらの条件を満たしているか、投資先候補の直近5年分の財務諸表から確認をする。

(3)その企業の事業内容は自分が理解できるものであるか

バフェット氏は何をやっているのでしょうか。

彼は自分で理解できない企業の株は買わず、「確信を持てない投資は、誰が安全を保証しようがリスクは高く、自信を持った投資なら周囲が何と言おうと大丈夫だ」と述べています。

この当たり前ともいえる行動によって、リスクを最小限に抑え、安全性の高めることにつながります。

4、バリュー投資が暴落に強いワケ

デイトレードでは目先の値動きを予想して利益を狙うため、予想外の暴落が起こればサクッとやられてしまいます。

それに対しバリュー投資では、財務状態やキャッシュフローを分析し、事業内容の優位性などから、その企業の本質的な価値を見極めた上で、株価が割安なタイミングで投資を行います。

相場全体が暴落しても、下値リスクは限定されています。

さらに、相場全体が下落する暴落時は、バリュー投資家にとっては優良株の大バーゲンセール、またとない買い場となります。

実際に2008年のリーマンショックの際には、多くの投資家が致命傷を負う一方、株価の下がった優良株をしっかり安値で拾い、その後の相場回復で莫大な利益をあげたバリュー投資家は多くいました。

その中には、バフェット氏も含まれています。

5、バフェット氏の暴落時の対応

(1)リーマンショック暴落時

では、リーマンショックにおける暴落時のバフェット氏の対応は、彼と彼の会社に莫大な利益をもたらすとともに、資本市場の崩壊を食い止めたとも言われています。

まずリーマンショックは、信用力が低い人向けの住宅ローンであるサブプライムローンの価格が、2007年の住宅バブルの崩壊によって急落したことが発端となっています。

当時は多くの金融機関がサブプライムローンやその派生商品を大量に保有しており、その価格が急落により多額の損失が発生しました。

2008年3月には大手証券会社のベアー・スターンズ、さらに9月には名門投資銀行であったリーマン・ブラザーズが相次いで破綻。

金融機関全体にその影響が拡大し、ゴールドマン・サックス、モルガン・スタンレーといった名だたる投資銀行も軒並み資金繰りに困窮する事態となりました。

ゴールドマンはこの未曾有の危機を乗り越えるため、バフェット氏の率いるバークシャー・ハサウェイから50億ドルの出資を受けることとなります。

その出資条件は、10%の高利回り、かつ時価より安くゴールドマン株を買うことができる50億ドルのコールオプション付きの優先株を引き受けるというもので、バークシャーにとって破格の好条件でした。

バークシャーは未曾有の金融危機を救った存在として賞賛される一方で、相場が落ち着きを取り戻し、株価が戻ったタイミングでコールオプションを行使し、莫大な利益を得ています。

バークシャーは多額の資産を金融市場で運用する投資会社であり、他の金融機関と同様に、金融危機が起これば保有資産へのダメージは避けられず、他社を支援する余裕はないように思えます。

しかし長期的な視点を持ち、徹底したリスク管理とキャッシュマネジメントによって、このような有利な条件での投資を可能とし、暴落をチャンスに変えられる秘訣となっています。

バークシャーのキャッシュポジションは、リーマンショック前の2007年末に433億ドルまで増加しており、それを使って暴落に買い向かったのです。

(2)バフェット指数

ここでもうひとつ、多くの投資家が予期できなかった暴落の前に、なぜバフェット氏はキャッシュポジションを高められたのかという疑問が浮かびます。

バフェット氏は相場の過熱感をみるために「バフェット指数」という独自の指標を用いていると言われています。

この指数は、株式市場の時価総額を名目GDPで割って求められ、100%を超えると相場に過熱感があり、株価が割高であると判断する基準となります。

バフェット指数(%) = 株式時価総額 ÷ 名目GDP × 100

リーマンショック前にはバフェット指数は100%を超え、相場が過熱している兆候が現れていました。

バークシャーのキャッシュポジションが膨らんだのは、リスクに備えてというよりも、株価が割高で買える銘柄が少なくなっていたとも言えます。

多くの機関投資家は、月次、四半期、年次など短いスパンで運用成果を上げることが求められるため、多少割高であっても、相対的に優位な投資先にポジションを取ってリターンを狙わなければならざるを得ない状況もあります。

また一般投資家にも常にポジションを持っていないと損をしていると感じる、ポジポジ病に陥っている投資家も少なくありません。

このような投資スタンスは相場が好調なときには利益があがるものの、暴落で積み上げてきた利益の多くを失うリスクも高くなります。

バフェット氏の投資スタイルは、その豊富な資金力によって効果的に機能している部分もありますが、資産規模のそれほど大きくない個人投資家であっても学ぶべき点は多くあります。

- 株価が割高なら無理にポジションを持たず、キャッシュの割合を高めておく

- 暴落によって割安になった優良株に長期的な投資スタンスで買い向かう

まとめ

いかがでしたでしょうか。

バリュー投資は、企業の財務状態やキャッシュフロー、ブランド力などから優良企業を見出し、本来の価値に対して株価が割安なタイミングで投資するもので、リスクを抑えながら長期的に大きなリターンが期待できる投資手法です。

バリュー投資家にとっての暴落は、優良株のバーゲンセールであり、その後大きなリターンをもたらしてくれる大きなチャンスとなります。

また、目先の値動きに翻弄され、暴落によって資産を失うリスクに怯えながら行う投資に比べ、企業の本質的な価値を基準として、長期的な視点で臨むバリュー投資は、精神的にも楽です。

1度の暴落で資産の大部分を失うようでは、長く相場で生き残ることはできません。

着実に資産を築いていくためにも、バリュー投資の考え方を投資に取り入れ、暴落をうまく乗り越えていただければ幸いです。