銀行預金よりも有利な条件で株やFXよりも価格変動のリスクの少ない、フィンテック時代の新たな運用方法、それがソーシャルレンディングです。

低金利が続き、日本人の大好きな資産運用法である銀行預金は資産運用とは言い難くなっています。

とはいえ、「いきなり株式投資やFXなど価格変動のリスクの大きな運用方法には抵抗がある」

そんな方にぜひオススメしたい運用方法のひとつ、ソーシャルレンディングとはどのようなものなのか、みていくことにしましょう。

1、ソーシャルレンディングとは

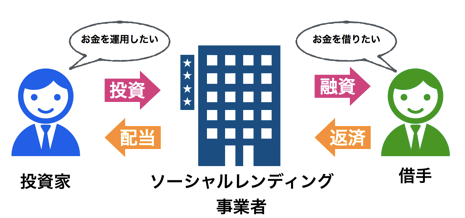

ソーシャルレンディングとは、お金を運用したい人(投資家)とお金を借りたい人・会社をつなぐ仕組みです。

これ自体は、お金を運用したい人が銀行にお金を預け、銀行がお金を借りたい人が会社へ融資するという、昔からある「金融」の最も基本といえる仕組みです。

この仕組みを、インターネットを介して行うのがソーシャルレンディングです。

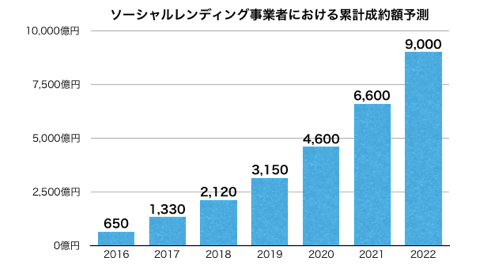

ソーシャルレンディングの市場規模は、アメリカではすでに7兆円(2015年・米国財務省)を超えており、日本においても今後ますます拡大が予想されています。

富士キメラ総研よる市場調査では、2022年には約9,000億円規模に拡大すると予測されています。

出所:富士キメラ総研・次世代カード/スマートペイメント関連ビジネス市場調査要覧 2018/マイナビニュース

2、ソーシャルレンディングのメリットは?

ソーシャルレンディングには、従来の金融機関や資産運用方法では得られないメリットがあります。

(1)利回りが高い

金利の高いネット銀行でも定期預金金利が0%台というなか、ソーシャルレンディングでは平均8%(*)という高い利回りが期待できるというメリットがあります。

(*株式会社クラウドポートによる調査・2016年7月〜12月・複利)

ソーシャルレンディングで、これほど高い利回りを実現できる理由は財務的には健全で返済能力に問題はないものの、創業間から間もない、少額・短期の融資など、銀行からの融資を受けることが難しい企業に融資を行っているためです。

様々な規制や特有の審査基準に縛られている銀行に対し、ソーシャルレンディングではより柔軟な融資審査が行われます。

これにより、多少多くの金利を負担してでも資金を得て企業を発展・成長させたい借手側と、より条件のよい運用を行いたい投資家のニーズを結びつけ、win-winの関係を築きます。

もちろんどんな企業にも融資するわけではなく、その企業の財務健全性や返済能力については厳しい審査が行われます。

(2)元本保全性が比較的高い

融資の際には、財務健全性や返済能力について厳しく審査が行われることもあり、ソーシャルレンディングにおける過去3年間の貸し倒れ(デフォルト)率は0%(*)となっています。

(*株式会社クラウドポートによる調査・主要事業者18社・2017年1月20日時点)

その点で、価格変動の大きい株式投資やFXなどに比べ、ソーシャルレンディングは元本保全性の比較的高い金融商品だと言えます。

しかし、ソーシャルレンディングはあくまで「融資」であり、銀行預金とは異なり元本保証ではありません。

融資である以上貸し倒れ(デフォルト)のリスクも考えられるため、投資資金が大きくなる場合にはデフォルトリスクを軽減するために、担保の設定されているファンドを選択したり、複数のファンドへ分散投資するといった対策も考える必要があります。

(3)価格変動リスクがなく投資スキルが運用成果にあまり影響しない

デフォルトリスクはあるものの、ソーシャルレンディングでは投資した元本の価格は変動しません。

一度投資すれば、満期を迎えるまで基本的に何もする必要はなく、運用期間中には利息を受け取り、満期になって返済(償還)されるのを待っているだけで運用成果を得ることができます。

そのため買い時・売り時を見極め、価格変動によって利益を狙う株式投資やFXなどとは違い、投資経験やスキルによって運用成果に大きな差がでることがありません。

売ったり買ったりするのを楽しみたいという人には、少し物足りないかもしれませんが、安定した運用をしたい方や投資初心者の方にとってはぴったりの運用方法だと言えます。

(4)少額から投資できる

ソーシャルレンディングでは、1万円程度の少額から投資をすることができます。

そのため投資をすぐに始めることができ、複数のファンドに分散して投資しやすいといったメリットがあります。

3、ソーシャルレンディングのデメリットは?

メリットも多いソーシャルレンディングですが、デメリットもあります。

(1)満期まで資金が固定される(流動性が低い)

ソーシャルレンディングへ投資した資金は、原則満期まで引き出すことができなくなります。

ただソーシャルレンディングでは、出資申込時に運用期間を選択できるので、資金が必要な時期に合わせて運用期間を選ぶことで、効率よく資金を運用することもできます。

その場合にも償還が遅れるといったリスクは想定しておかなければなりません。

生活資金などすぐに必要となる資金まで投資してしまわないよう、出資額や運用期間には注意しましょう。

(2)デフォルトリスク

ソーシャルレンディングは企業などへ融資する商品であり、借手が返済できなくなれば投資額の一部または全部が返還されず、デフォルトとなります。

そうなれば元本が失われ損失を被ることとなるため、ファンドや事業者の選択は慎重に行う必要があります。

(3)資金を大きく増やすことはできない

ソーシャルレンディングの利回りは高いもので13%程度です。

株やFXであれば、運用次第では短期間で元本を何倍にも増やせる可能性がありますが、ソーシャルレンディングではそのようなことはありません。

ソーシャルレンディングはリスクを抑えながら安定的した運用成果を目的としたものであり、大きなリスクをとって大きなリターンを狙うことは目的ではありません。

(4)出金手数料

ソーシャルレンディングでは、ほとんどの事業者で出金時に手数料がかかります。

複数の事業者やファンドに分散投資することはリスク軽減には有効ですが、投資額が少額になれば相対的な手数料負担が増し、実質的な利益が減ってしまうことにつながります。

投資する際には、その都度どういった手数料がどのくらいかかるのかを確認するように気をつけましょう。

4、ソーシャルレンディングファンドのテーマ

ソーシャルレンディングには、どのような企業・事業に投資するかというテーマによって分類することができます。

| テーマ | 特徴 | 利回り |

| 事業資金 (国内) | 新規事業資金や運転資金などとして、国内の事業者へ貸付を行う | 5〜10%程度 |

| 不動産 (国内) |

| 5〜10%程度 |

| エネルギー (国内) | 発電施設や土地の取得資金などとして、太陽光・水力など国内のエネルギー関連事業者へ貸付を行う | 10〜12%程度 |

| 事業資金 (海外) | 新規事業資金や運転資金などとして、海外の事業者へ貸付を行う | 8〜10%程度 |

| 不動産 (海外) |

| 8〜10%程度 |

| 個人ローン (海外) | 現地の金融機関などを通して複数の個人に対し貸付を行う | 8〜10%程度 |

日本で募集されているソーシャルレンディングの9割程度は国内(事業資金・不動産・エネルギー)のテーマで占められており、中でも国内事業資金と国内不動産の割合が高くなっています。

リスク軽減という観点でも、事業者やファンドだけでなくテーマの分散ということもポイントとなります。

5、ソーシャルレンディング事業者の特徴

では、実際にどのようなソーシャルレンディング事業者があるのか、主要5社の特徴を確認しておきましょう。

取り扱いファンドの現時点の利回り、運用期間等ひと目で確認ができ、初めての方にも解りやすいサイトになっています。

(1)maneo(マネオ)

| 事業者名 | maneo(マネオ) |

| 特徴 |

|

| 主なテーマ | 国内事業資金・国内不動産・海外不動産・エネルギー・海外事業資金 |

| サービス開始 | 2008/10/15 |

| 累計応募額 | 1,159億円 |

| 平均利回り | 7.10% |

| 担保あり率 | 63% |

| 手数料 |

|

| 公式サイト | https://www.maneo.jp |

(2)SBIソーシャルレンディング

| 事業者名 | SBIソーシャルレンディング |

| 特徴 |

|

| 主なテーマ | 国内事業資金・国内不動産・エネルギー・海外事業資金・国内個人ローン |

| サービス開始 | 2011/3/28 |

| 累計応募額 | 499億円 |

| 平均利回り | 3.14% |

| 担保あり率 | 98% |

| 手数料 |

|

| 公式サイト | https://www.sbi-sociallending.jp |

(3)クラウドバンク

| 事業者名 | クラウドバンク |

| 特徴 |

|

| 主なテーマ | エネルギー・国内事業資金・国内不動産・海外個人ローン・海外事業資金・その他 |

| サービス開始 | 2013/12/5 |

| 累計応募額 | 274億円 |

| 平均利回り | 6.28% |

| 担保あり率 | 92% |

| 手数料 |

|

| 公式サイト | https://crowdbank.jp |

(4)グリーンインフラレンディング

| 事業者名 | グリーンインフラレンディング |

| 特徴 |

|

| 主なテーマ | エネルギー |

| サービス開始 | 2016/9/26 |

| 累計応募額 | 160億円 |

| 平均利回り | 12.32% |

| 担保あり率 | 100% |

| 手数料 |

|

| 公式サイト | https://www.greeninfra.jp |

(5)LCレンディング

| 事業者名 | LCレンディング |

| 特徴 |

|

| 主なテーマ | 国内不動産 |

| サービス開始 | 2015/7/3 |

| 累計応募額 | 182億円 |

| 平均利回り | 6.13% |

| 担保あり率 | 63% |

| 手数料 |

|

| 公式サイト | https://www.lclending.jp |

6、SBIソーシャルレンディングで口座開設から取引開始までの流れチェック

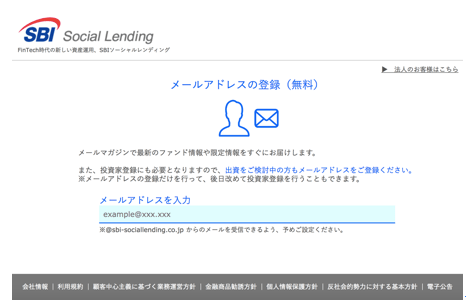

ソーシャルレンディングを始めるためには、まずはソーシャルレンディング事業者の口座を開設する必要があります。

ここでは「SBIソーシャルレンディング」を例に、口座開設から取引開始までの流れチェックしておきましょう。

(1)【STEP 1】ログインIDを取得

URL:https://www.sbi-sociallending.jp/newinvestoraccountcreation/create_account

- まずログインID、パスワード、メールアドレス等の設定を行うため、申請フォームに必要事項を入力します。

- で入力したメールアドレスに届くEメールを確認し、到着から24時間以内にEメールに記載されたURLから登録申請フォームにアクセスします。

- 登録申請フォームに氏名・住所など登録に必要な情報を入力します。

(2)【STEP 2】登録に必要な書類を登録

登録申請フォームの入力後、『登録情報(登録内容確認)』画面の「必要書類登録」ボタンをクリックし、専用画面から「マイナンバー確認書類」「本人確認書類」、「銀行口座書類(分配金等の送金先口座)」の画像データをアップロードする方法で登録します。

(3)【STEP 3】“ご本人様確認キー”の入力で投資家登録(口座開設)完了

登録申請フォームの入力と必要書類登録が完了すると、申請フォームで登録した住所へ“ご本人様確認キー”が記載されたはがきが簡易書留で届きます。

マイページにログイン後に表示された画面から、はがきに記載された“ご本人様確認キー”を入力し「送信」ボタンをクリックすれば投資家登録(口座開設)が完了します。

これでマイページから希望のファンドに出資を申し込む準備ができました。

(4)【STEP 4】出資するファンドを決定

URL:https://www.sbi-sociallending.jp/fund

各ファンドについて公開されている情報などをもとに、出資するファンドを決定します。

(5)【STEP 5】出資の申し込み

出資するファンドが決まれば、いよいよ出資を申し込みます。

- まず各ファンドの画面から出資するファンドの『出資申込』ボタンをクリックします。

- 次に出資する金額を入力し、ファンドの内容と出資金額を確認します。

- 契約についての重要事項が記載された書面を『書面交付画面』からダウンロードすると『同意』についてのチェックボックスが表示されます。

- 申込内容と重要事項について確認し、理解した上で同意にチェックし、申込を確定させます。

これでソーシャルレンディング事業者(SBIソーシャルレンディング)との間で匿名組合契約が締結され、出資申込の手続きが完了します。

申込状況については、マイページの『投資情報(投資登録一覧)』画面から確認することができます。

(6)【STEP 6】出資金の送金(口座への入金)

出資申込の手続きが完了後には、入金期限までに出資金をSBIソーシャルレンディングが指定する投資家用口座に送金(入金)が必要です。

もし入金期限までにSBIソーシャルレンディングで出資金の着金を確認できなかった場合には、出資申込は自動的にキャンセルとなってしまいます。

また送金した金額が不足している場合にも、入金期限までに全額の入金が確認できなければ出資申込はキャンセル、送金した資金も全額が返金となってしまうため、金額をよく確認し入金期限までに確実に入金が完了するようにしましょう。

これでいよいよソーシャルレンディングを始めることができました。

とはいえ、あとは待っているだけで分配金が支払われ、満期には出資金が償還されます。

待っている間にも日々新しいファンドの募集があるため、定期的にチェックし気になるファンドがあれば追加で投資していきましょう。

7、超便利なサイト!ソーシャルレンディングファンド一括検索

上記でご紹介した5社以外のほかにも、魅力あるソーシャルレンディング事業者は多く存在し、それぞれの事業者が個性あるファンドごとを取り扱っています。

選択肢が多いことは良いことですが、その中からあなたの希望にあったファンドを見つけるのは大変でしょう。

そこで活用していただきたい超便利なサイトが『クラウドポート』の『ソーシャルレンディング各社横断比較』です。

このサイトでは、23社のソーシャルレンディング事業者が扱うファンドの中から、運営会社や利回り水準、運用期間、テーマ、担保の有無といった条件を指定して、条件にあったファンドを一括検索することができます。

あなたの希望にあったファンドがあるか、まずは一度検索してみてはいかがでしょうか。

まとめ

いかがでしたでしょうか。

ソーシャルレンディングは、銀行預金や債券投資に似た特徴を持ちながら比較的高い利回りが期待でき、株式投資やFXのように元本が大きく変動するリスクのない、新たな資産運用の形です。

今後ますます発展していくと予想されるソーシャルレンディングを、投資先のひとつに加えてみてはいかがでしょうか。