運用にあまり興味がない、あるいは運用に時間が取れない方でも、長期・分散投資を基本とした積立投資によって、将来に向けた資産形成ができると人気の『セゾン投信』。

この記事ではセゾン投信の特徴を解説します。

その人気のワケに迫るとともに、デメリットや落とし穴はないのか検証していきます。

1、セゾン投信の特徴 その人気のワケは?

セゾン投信は、「一般生活者の将来に向けた資産形成をお手伝いする」という想いのもと、2006年に設立された独立系投信会社です。

顧客数1,956名、運用資産総額約9億円と小規模で運用を開始したファンドも、2017年末時点で運用資産総額2,000億円超、口座開設件数13万件超にまで成長し、独立系投信会社として日本でも屈指の規模を誇っています。

セゾン投信では、商品自体のリターンを高めても、実際に投資する顧客のリターンが低ければ顧客本位ではないという考えのもと、商品の運用成果(リターン)を高めることはもちろん、「長期・積立・国際分散投資」の浸透を経営目標として掲げ、セミナーなどを通して、投資家に基本的な投資行動(長期・積立・国際分散)を実践する重要性について発信しています。(出所:セゾン投信)

多くの個人投資家の投資行動は、値動きを見て相場が好調なときに買い、不調になると売るといった傾向があります。

これでは高値掴み、安値売りとなって、投資家が得られる利益(インベスターリターン)は低下してしまいます。

高値掴み、安値売りを避けてインベスターリターンを高めるためには、相場下落時にも毎月一定額ずつ投資を継続する定期積立投資が有効とされます。

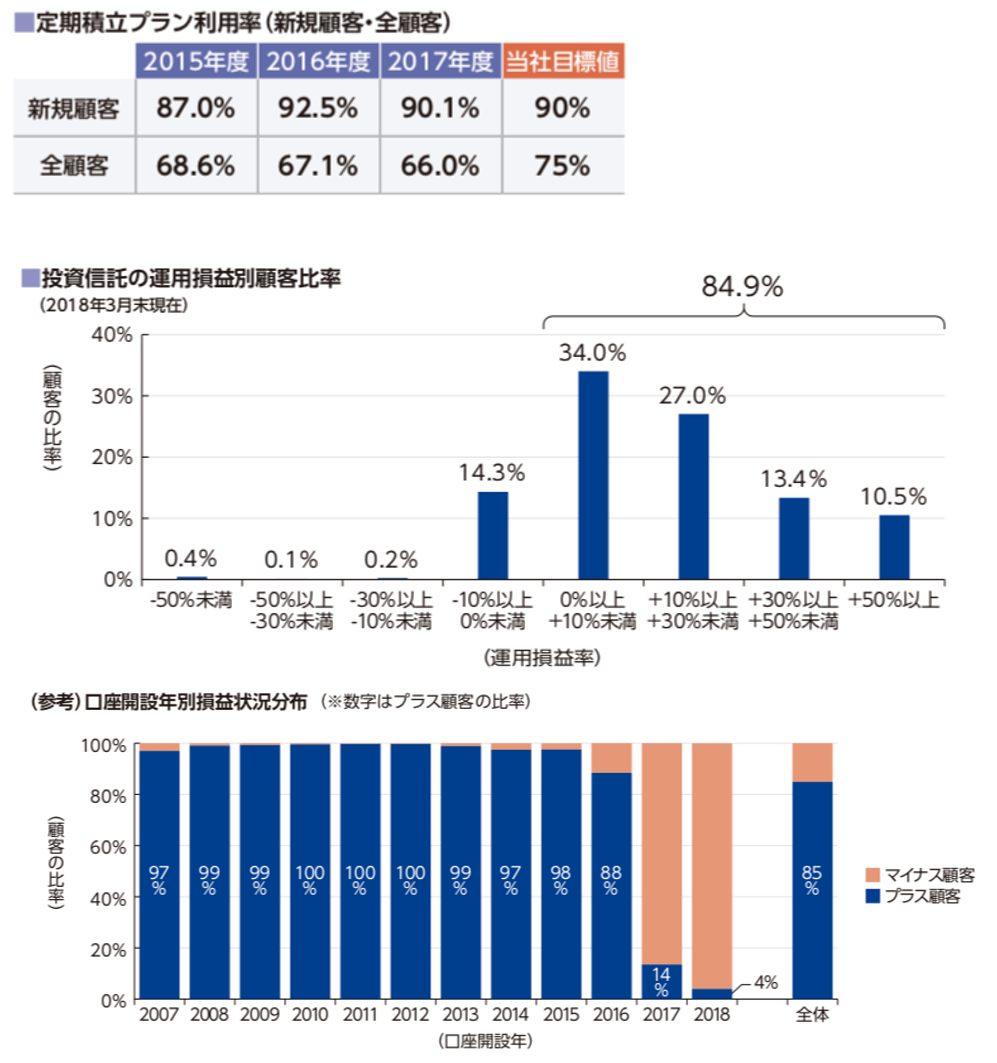

セゾン投信では、顧客全体の7割近く、新規顧客では9割以上が定期積立プランを利用しており、顧客の約85%がプラスのリターンを実現しています。

出所: セゾン投信のフィデューシャリー宣言 取り組み状況報告・全体版

出所: セゾン投信のフィデューシャリー宣言 取り組み状況報告・臨時報告

「投資信託を保有する個人投資家の半数近くが損失を抱えている」。

金融庁が投信販売を行う銀行を対象に実施した調査で明らかになった実態(参考:日本経済新聞)。

その裏側には手数料目的で短期売買を繰り返させるような、顧客本位とはほど遠い金融機関の現状が垣間見えます。

金融庁は金融機関に対して顧客本位の徹底を求めているほか、投資家の金融機関や投資信託に対する目も厳しくなってきています。

そのような中でも、設立以来変わらず顧客本位の姿勢を貫き、着実に成長を続けるセゾン投信です。

人気を集めるワケはここにあると言えるでしょう。

2、セゾン投信の運用方針と運用商品

(1)運用方針

セゾン投信の運用商品は、『セゾン・バンガード・グローバルバランスファンド』と『セゾン資産形成の達人ファンド』の2本のみになります。

そのいずれも共通して以下のような運用方針のもとで運用されています。

①市場の動きの予想は行わない

将来を予想する人間の能力には限界があり、専門家でも、市場の動きを当て続けることはできないと考え、市場の予想に基づく運用は行わないとしています。

②長期視点で分散投資を行う

長期的な視点で分散投資を行うことで、リスクを抑えながら資産の長期的な成長を目指しています。

(2)ファンドの仕組み

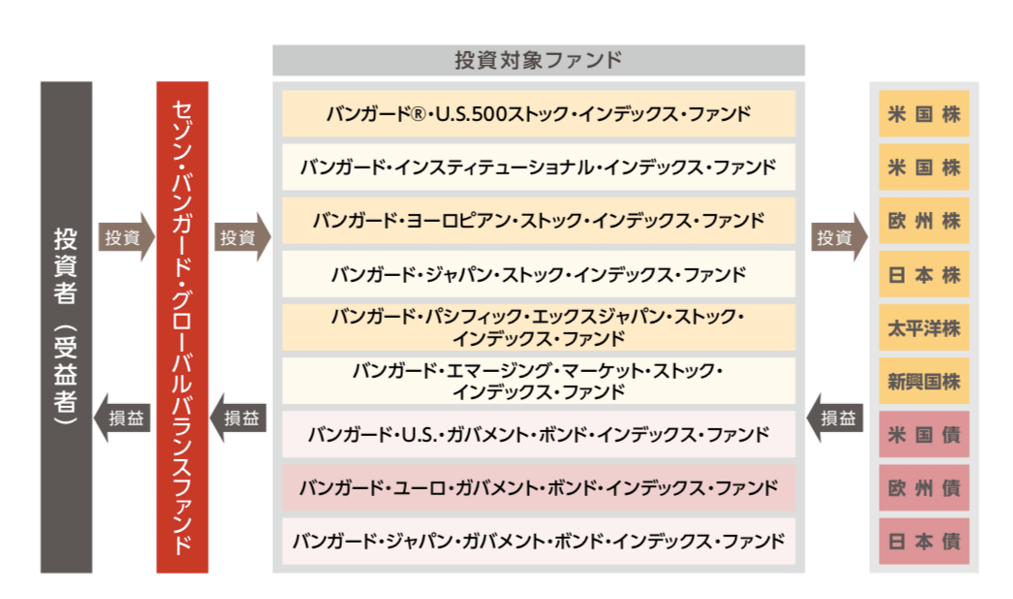

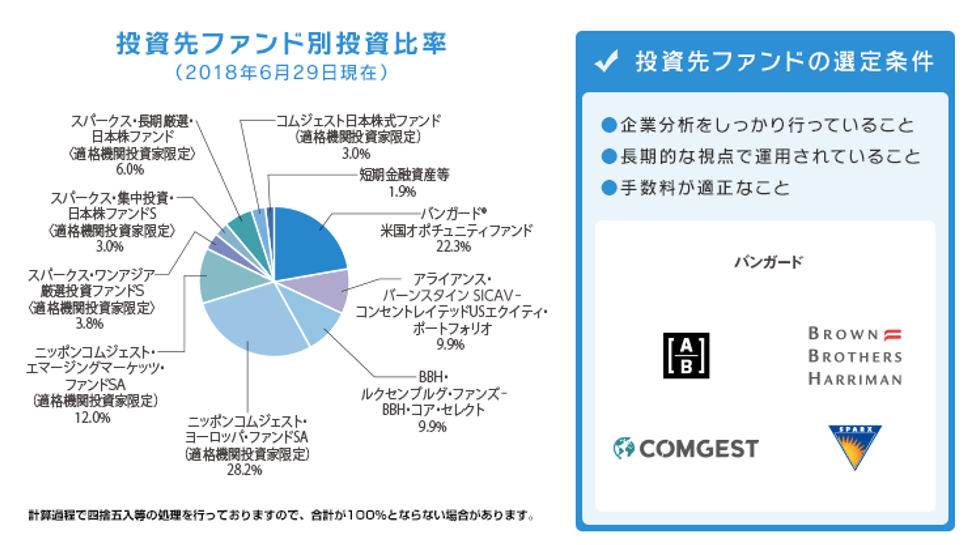

ファンドの運用は、セゾン投信が株式や債券などの資産に直接投資は行うのではなく、株式や債券に投資する複数の投資信託に投資して運用を行う、『ファンド・オブ・ファンズ方式』という仕組みによって行われます。

ファンド・オブ・ファンズ方式では、投資対象ファンドへの信託報酬など、コスト面でのデメリットはありますが、幅広い投資対象へ効率的に分散投資を行うことができ、資産配分比率の見直し(リバランス)が行いやすいといったメリットがあります。

ファンドはセゾン投信が直接販売を行う直販方式をとっており、購入するためには原則セゾン投信に口座を開設する必要があります(ゆうちょ銀行など一部取扱金融機関はあります)。

購入方法には、毎月5,000円以上1,000円単位で定期的に購入していく『定期積立プラン』と、10,000円以上1円単位で好きなタイミングで購入できる『スポット購入』の2通りがあります。

出所:セゾン・バンガード・グローバルバランスファンド交付目論見書

(3)運用商品

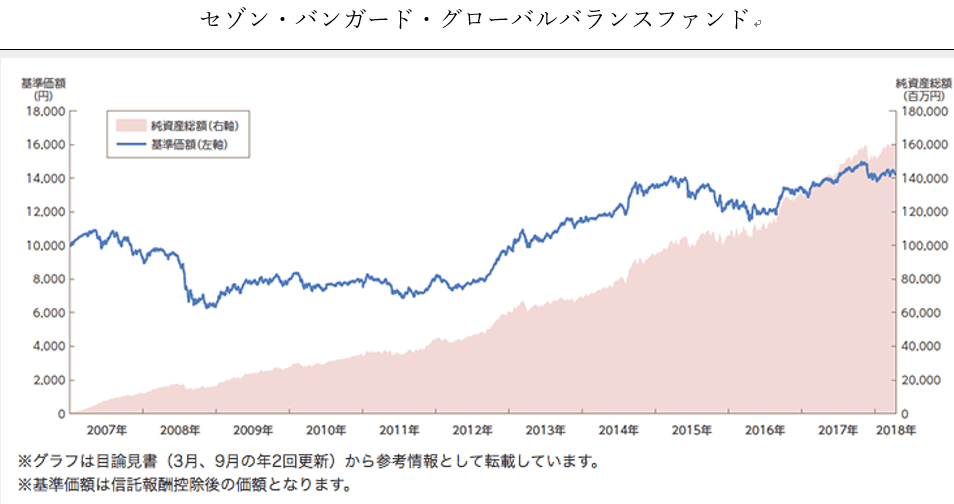

①『セゾン・バンガード・グローバルバランスファンド』

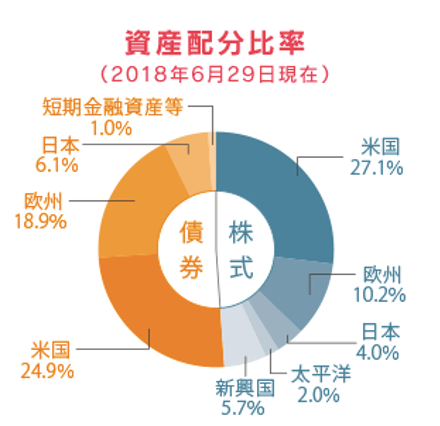

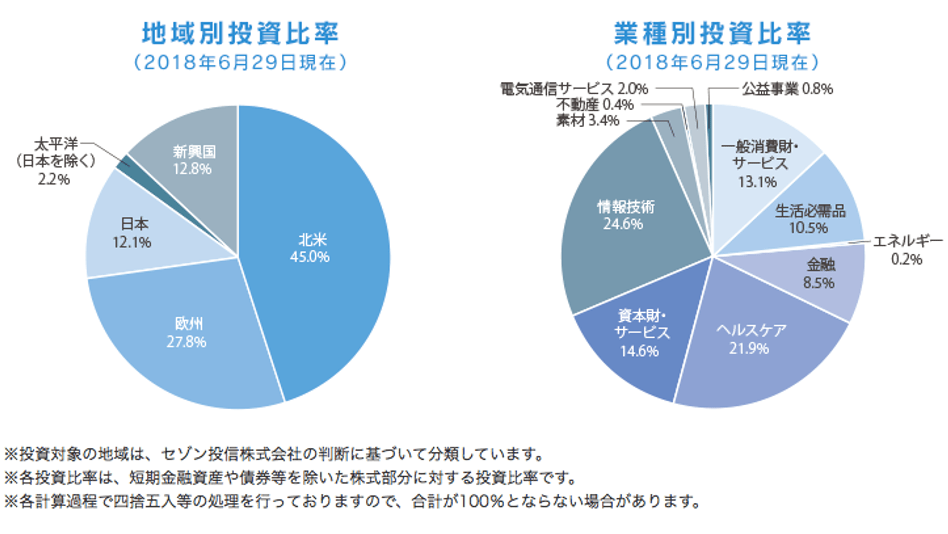

『セゾン・バンガード・グローバルバランスファンド』は、世界30か国以上の株式と10か国以上の債券に国際分散投資に原則50%ずつ投資するバランス型ファンドでつみたてNISAの対象商品です。

運用資産の半分が債券で運用されるため、リスクを抑えながら安定したリターンが期待ができます。

世界最大級の運用会社であり、ローコスト・ハイクオリティ運用で定評のあるバンガードのインデックス・ファンドを投資対象としており、低コストの運用を実現しています。

投資対象ファンドへの資産分配比率は、各地域の株式および債券市場の時価総額を勘案して決定され、月1回を目安に適宜資産分配比率が見直されます。

| セゾン・バンガード・グローバルバランスファンド | ||||

| 基準価格 | 純資産額 | 購入時手数料 | 信託報酬率 | 信託財産留保額 |

| 14,360円 | 1650億円 | なし | 年0.60%±0.02% | 0.10% |

| 1年 | 3年 | 5年 | 10年 | |

| トータルリターン (年率) | 4.84% | 5.21% | 7.21% | 5.64% |

| シャープレシオ | 0.72 | 0.55 | 0.75 | 0.44 |

| ||||

(2018年10月19日時点 出所:モーニングスター/セゾン投信)

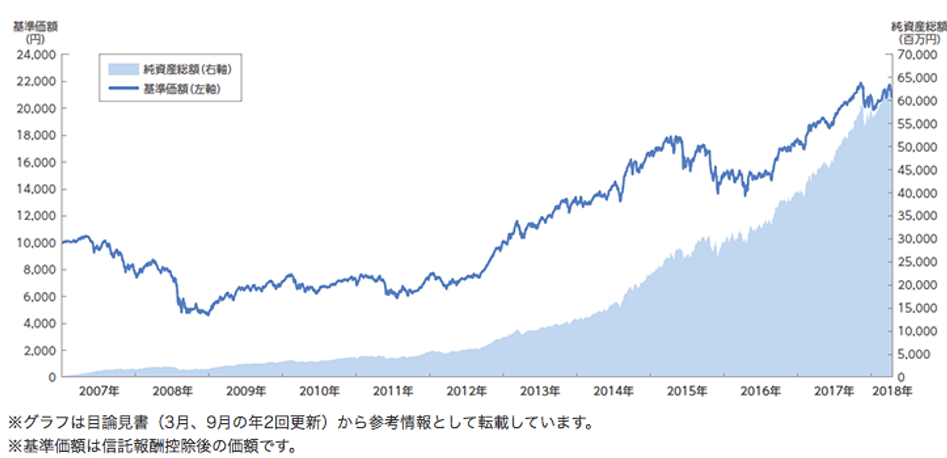

②『セゾン資産形成の達人ファンド』

『セゾン資産形成の達人ファンド』は30か国以上の国の厳選された企業の株式へ国際分散投資を行うアクティブ型ファンドで、つみたてNISAの対象商品です。

ファンド・オブ・ファンズ方式で、それぞれの地域に強みを持ち、安全性や長期的な収益力を基準に選別投資を行うファンドを投資対象とします。

短期的な市場の動向ではなく、各ファンドが投資対象とする株式市場の規模などを考慮し、長期的な視点で資産配分が決定されます。

原則ほぼ100%が株式に投資されるためリスクも高くなるが、本質的価値よりも割安な価格で購入するバリュー投資によって、リスクを抑えながらより高いリターンが期待できます。

ただ選別投資を行うアクティブファンドであるため運用コストはやや割高となります。

| セゾン資産形成の達人ファンド | ||||

| 基準価格(2018/10/19) | 純資産額 | 購入時手数料 | 信託報酬率 | 信託財産留保額 |

| 20,947円 | 660億円 | なし | 年1.35% ±0.20% | 0.10% |

| トータルリターン (年率) | 1年 | 3年 | 5年 | 10年 |

| 14.54% | 13.64% | 13.74% | 12.06% | |

| シャープレシオ | 1.74 | 0.96 | 0.98 | 0.68 |

| ||||

(2018年10月19日時点 出所:モーニングスター/セゾン投信)

3、他の投信との比較

セゾン投信が優れたファンドなのかをここでは『セゾン・バンガード・グローバルバランスファンド』と、バランス型投信である『楽天・インデックス・バランス・ファンド(均等型)』『eMAXIS Slim(8資産均等型)』とを比較してみます。

| セゾン・バンガード・ グローバルバランスファンド | 楽天・インデックス・ バランス・ファンド (均等型) | eMAXIS Slim (8資産均等型) | |

| 基準価格 (2018/10/19) | 14,360円 | 9,749円 | 10,383円 |

| 純資産額 | 1650億円 | 2億円 | 167億円 |

| 投資対象資産 | 国内外株式(50%) 国内外債券(50%) | 国内外株式(50%) 国内外債券(50%) | 国内外株式(37.5%) 国内外債券(37.5%) 国内外REIT(25%) |

| ファンド形態 | ファンド・オブ・ファンズ | ファンド・オブ・ファンズ | ファミリーファンド方式 |

| 為替ヘッジ | なし | あり | なし |

| 購入時手数料 | なし | なし | なし |

| 信託報酬率 (税込) | 0.60% | 0.25% | 0.17% |

| 信託財産留保額 | 0.10% | なし | なし |

| トータルリターン (1年・年率) | 4.84% | (0.96%) *1ヶ月 | 3.96% |

| シャープレシオ (1年) | 0.72 | – | 0.73 |

| つみたてNISA | 対象 | – | 対象 |

| 販売会社 | セゾン投信(直販) ゆうちょ銀行ほか4社 | 楽天証券ほか7社 | 楽天証券ほか10社 |

(1)楽天・インデックス・バランス・ファンド(均等型)との比較

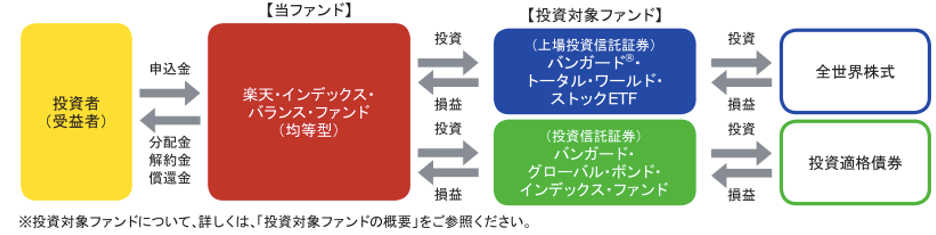

『楽天・インデックス・バランス・ファンド(均等型)』(以下、楽天F)は、セゾン・バンガード・グローバルバランスファンド(以下、セゾン・バランスF)と同じく、ファンド・オブ・ファンド方式で全世界の株式と債券に50%ずつ投資するファンドです。

① 楽天Fはよりインデックス・ファンドに近い運用形態で、信託報酬が割安

全世界約8,000銘柄(2018年4月時点)を構成銘柄とする、FTSEグローバル・オールキャップ・インデックスに連動する投資成果を目指す『バンガード・トータル・ワールド・ストックETF』と、世界の投資適格債券の代表的な指数であるブルームバーグ・バークレイズ・グローバル総合インデックスに連動する投資成果を目指す『バンガード・グローバル・ボンド・インデックス・ファンド』の2つを投資対象としており、全世界の株式および投資適格債券へ分散投資する効果が期待できます。

出所:楽天投信投資顧問

いずれも株式・債券の組み入れ比率を各50%としている点は共通ですが、セゾン・バランスFでは投資対象地域が細分化された複数のファンドへ、自分たちで資産分配比率を調整しながら投資するのに対して、楽天Fでははじめから全世界の株式市場・債券市場の動きに連動するファンドへ投資するため、そのような調整は行われません。

楽天Fの信託報酬率はセゾン・バランスFの半分以下ですが、それは資産分配比率の調整といった“手間”がかかっていないことも要因であり、ファンドの運営管理費用にもその差が現れています。

| セゾン・バランスF | 楽天F | |

| ファンドの運用管理費用 | 年0.4968% | 年0.1296% |

| 投資対象ファンドへの管理報酬等 | 年0.1%程度 | 年0.125%程度 |

| 実質的に負担する信託報酬 | 年0.60% ±0.02% | 年0.2546% |

出所:セゾン・バンガード・グローバルバランスファンド 交付目論見書

出所:楽天・インデックス・バランス・ファンド(均等型)交付目論見書

② 為替ヘッジの有無

また、セゾン・バランスFでは債券への投資においても為替ヘッジが行われませんが、楽天Fでは為替ヘッジが行われます。

安定性からいえば、為替リスクを回避できる為替ヘッジありの運用が優位と言えます。

しかし、為替ヘッジを行わないことで、逆に通貨分散によるリスク軽減効果も期待できます。

国際分散投資を目的とするのであれば、為替ヘッジを行わないセゾン・バランスFのほうが理にかなっていると言えます。

③ 運用成績はこれから

楽天Fは2018年7月に設定された新しいファンドあり、十分なデータがないため、現時点では運用成績について比較は行いません。

セゾン・バランスFに近い運用成績をより低コストで実現できるのか、今後注目していきたいファンドです。

(2)eMAXIS Slim(8資産均等型)との比較

『eMAXIS Slim(8資産均等型)』(以下、eMAXIS F)は、株式(国内・先進国・新興国)、債券(国内・先進国・新興国)、不動産REIT(国内・先進国)の8資産に、各12.5%の比率で投資するファンド。セゾン・バランスFと同じバランスファンドですが、不動産が投資対象に含まれる点が相違します。

① 運用コストはeMAXIS Fが割安

eMAXIS Slimシリーズは業界最低水準の運用コストが売りであり、類似商品の中ではいずれも最低水準の信託報酬を実現しています。

eMAXIS Fの信託報酬率は0.17%、信託財産留保額もかからず、信託報酬率0.60%のセゾン・バランスFに比べ、コスト面ではかなり優位性があります。

② 運用効率はほぼ互角

直近1年間のトータルリターンでは、セゾン・バランスFがeMAXIS Fを約1%上回る一方、シャープレシオはほぼ互角となっています。これは投資対象に不動産が含まれるeMAXIS Fでは、分散効果によってリスク・リターンともに平準化されていることが要因と考えられます。

これらを踏まえると、表面的なリターンではセゾン・バランスFが上回るものの、運用効率でみれば運用コストの割安なeMAXIS Fのほうが高い優位性があると言えます。

4、セゾン投信の注意点

(1)購入には原則セゾン投信に口座開設が必要

セゾン投信は独立系投信運用会社であり、顧客に直接商品を販売する直販スタイルです。そのため、セゾン投信の商品を購入するには、原則セゾン投信に口座を開設する必要があります。

普段利用している証券会社を介して購入し、他の運用商品とまとめて管理できない点は不便に感じるかもしれません。

ただセゾン投信の商品は、目先の値動きではなく長期視点での定期積立投資を基本としており、定期購入を申し込めば、その後頻繁に売買を行うことはないため、あまり心配はないとも言えます。

またゆうちょ銀行や横浜銀行など一部金融機関ではセゾン投信の取り扱いがあり、これらの金融機関で購入することもできます。

【セゾン投信 取り扱い金融機関(2018年10月19日現在)】

セゾン投信

ゆうちょ銀行

横浜銀行

足利銀行

tumiki証券

楽天証券(*個人型確定拠出年金専用)

(2)NISA口座は1人1金融機関

セゾン投信の商品は、どちらもつみたてNISA対象商品です。

ただしNISA口座は1人1口座(NISA口座、つみたてNISA口座のいずれか)しか開設できないため、セゾン投信の商品をNISA口座で購入するには、上記いずれかの金融機関にNISA口座を開設していなければなりません。

セゾン投信でNISA口座を開設することもできますが、その場合には2商品しか購入できないため、他の商品もNISA口座で購入したいと思っている場合には注意が必要です。

(3)短期的なリターンを狙う商品ではない

投資信託全般に言えることですが、セゾン投信の商品は長期的な資産形成を目的としており、短期間で大きなリターンを狙いたい方には向きません。

まとめ

いかがでしたでしょうか。

セゾン投信では定期積立投資を基本とした長期視点の投資によって、安定したリターンをあげています。

何もしなくても定期的に資産配分の見直しが行われる仕組みは、資産運用に時間が取れない、あるいは投資に興味がないという方、また値動きに惑わされて感情的に売買してしまう方が資産形成を行うのに適していると言えます。

一方で運用コストはやや割高となるため、自分で資産配分の見直しができる方や、より高いリターンを狙いたい方には向いていません。

投資を検討する際には、自分にとって利用価値があるのかをよく考えて判断するようにしましょう。