株式市場は金融政策、地政学リスク、企業業績など様々な要因によって上昇・下落を繰り返していますが、2018年は米国金利の変化によりマーケットに動揺が表れるシーンが多く見受けられる年になりました。

まずは年初の2・3月、米10年債をはじめとした米国債の金利が上昇したことにより、相対的に利回りが低くなったと見られた株式が売られ、米NYダウは高値から-12%ほど調整をしました。

そして10月にも再び金利上昇を嫌気したとされる売り、更には12月に長期金利と短期金利の差が縮まったことにより発生した「逆イールド(逆イールドカーブ)」が市場を騒がせています。

株式市場とは切っても離れない関係にあるのが債券市場。

今年何度も話題に挙がってくる債券、金利のことを知っておくことが、先にやってくる下落を予兆し、資産を守るための大事な知識となってくる行動であることは間違いありません。

そこで今回は「逆イールド」を中心に、債券と株価の関係、そしてこれからそれをどう株式取引に活かしていくべきかをチェックしていきましょう。

1、逆イールドと金融政策と金利の関係

逆イールドについて触れる前に、日本と米国における金利の重要性について少し見ていきたいと思います。(知っているよ、という方は飛ばしても構いません)

まず、債券と金利を語るにあたり重要なのは米国で2015年12月より行われている「政策金利の引き上げ」、いわゆる「利上げ」です。

金利が低いときは銀行の貸出金利も低くなるため、企業が借入を行いやすくなり、景気が活発化しやすくなります。

しかしその兆候が強まりすぎると多くの企業が借入を行い、その中には借りた金額を返せなくなる(焦げ付き)会社も発生してくる可能性も高まります。

そのため、政策金利をコントロールする中央銀行は、様々な経済指標や物価動向などをチェックし利上げ、もしくは利下げを行っていく必要があるのです。

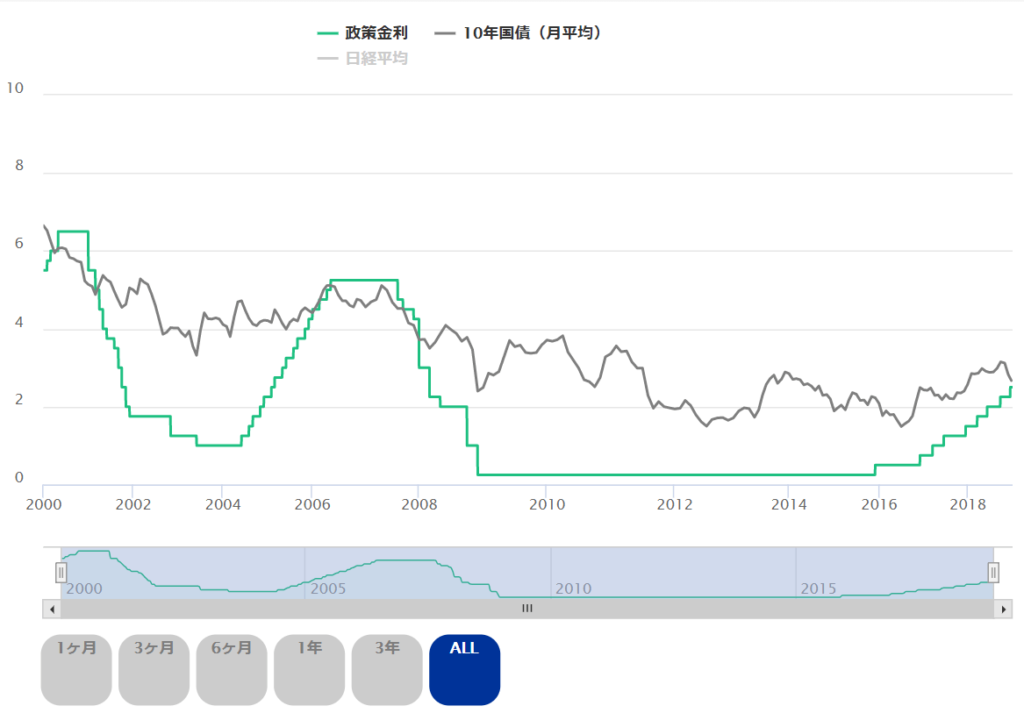

ここで米国の政策金利、そして10年国債の利回りのチャートを見てみます。

出典:日経平均株価AI予想

2008年のリーマンショック発生あたりに政策金利が大きく引き下げられていることが分かります。

不景気になると金利を下げ、景気を良くしようという動きが出てきます。

いわゆる「金融緩和」の一つがこの利下げです。

対して、現在行われているような利上げのことを「金融引き締め(テーパリング)」と呼びます。

そして2015年からは再び徐々に政策金利が上昇、それに伴い10年国債の利回りも上がってきていることが分かります。

欧米の中央銀行であるECBでも金融緩和を縮小させる動きが強まってきており、米国の後を連れるようにして金融引き締めが行われるようになってきています。

2、逆イールド(逆イールドカーブ)とは

さて、ここからは話題になっている「逆イールド(逆イールドカーブ)」とは何なのか、ということについて詳しく見ていきましょう。

「イールド(yield)」とは金利のことで、当記事でも何度か触れた米10年債利回りは「US10Year Bond Yield」などとも記載されることがあります。

Bondは国債という意味です。

国債(国の債券)は、様々な満期のものがあります。

下の「アメリカ ○○」の「○○」はその満期・残存期間を指しています。

国債は一定期間国の借金を払う(国にお金を貸す)代わりに、利息をつけてその借金を返してもらう金融商品です。

満期が長ければ長いほど、資金拘束期間が長くなり、貸したお金にリスクが伴うため金利(利息)は高くなります。

これは我々がお金を借りる場合も同様です。

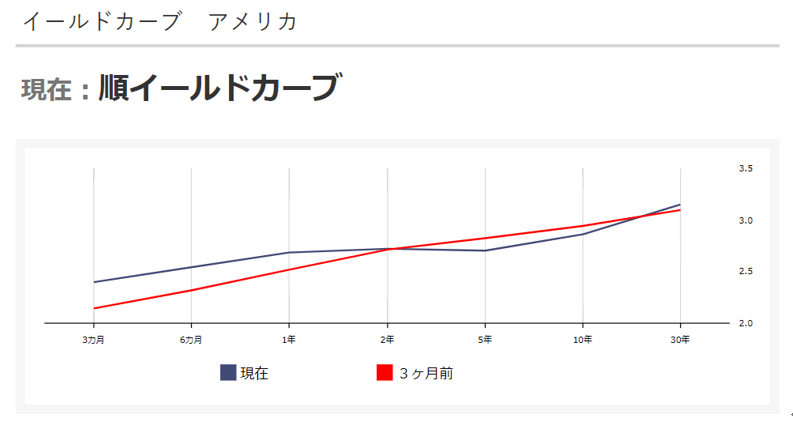

こういった金利(イールド)を縦軸に、横軸に債券の残存期間をとったものを「イールドカーブ」と言います。

前述したように長期国債の利回り > 短期国債の利回り となるのが一般的なので、残存期間が長くなっていくにつれて利回りも上昇します。

よって、イールドカーブのグラフは次の画像のように右肩上がりになるのが一般的です。

このように右肩上がりのイールドカーブのことを「順イールドカーブ」と言います。

出典:日経平均株価AI予想

これに対し、短期国債の利回りが長期金利の利回りを上回ることを「逆イールドカーブ」と呼びます。

また長期金利と短期金利の差(スプレッド)がなくなってきてイールドカーブが平坦化することを文字通り「イールドカーブのフラット化」と呼びます。

2015年12月以降、米政策金利の引き上げが行われる中でイールドカーブのフラット化は度々指摘されていましたが、12月に米3年国債と5年国債の利回りが逆転したことで、逆イールドカーブが問題視されるようになりました。

詳しくは後述しますが、ここまで逆イールドが騒がれているのはこれまでの景気後退時(リセッション時)にこういった事象が発生してきたためです。

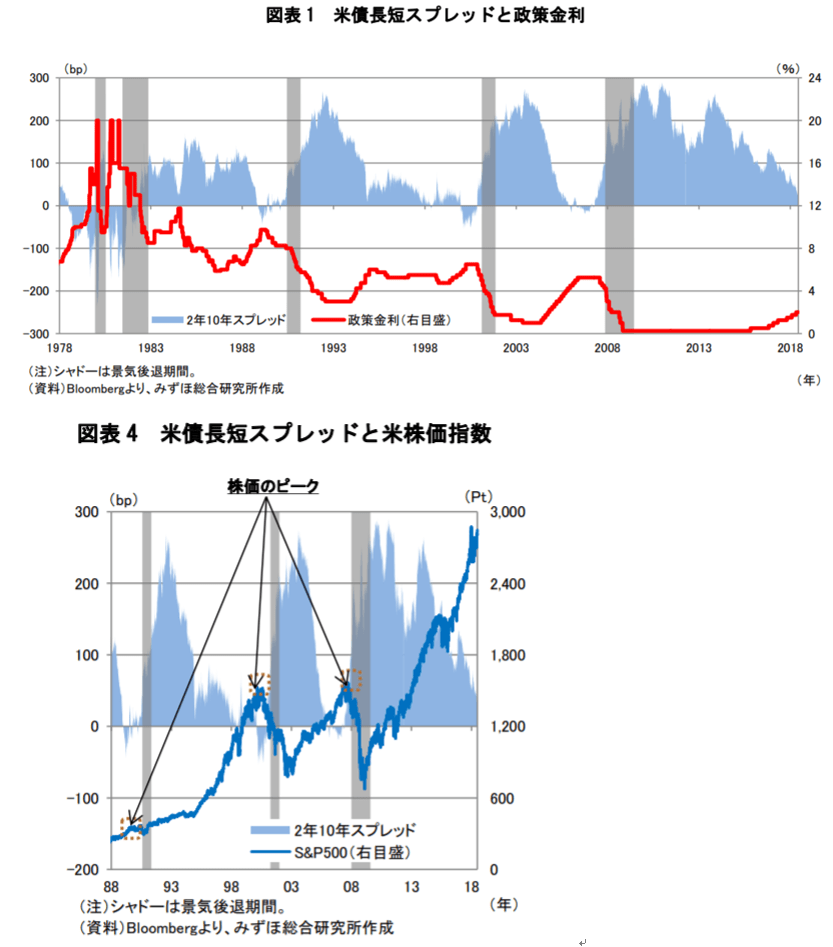

出典:みずほ総合研究所

青の2年10年スプレッドがマイナスとなっている一定期間後にシャドーの景気後退期間に入り、その後株式が下落していることがこのグラフからは分かります。

現在まだ2年10年の利回り逆転は起こっていないものの、そのスプレッドは着実に狭まりつつあり、これが米国経済の景気後退を示しているのではないかという見方から株式が売られているのです。

3、逆イールドが発生するしくみ

基本的にイールドカーブは右肩上がりで長期国債の利回り > 短期国債の利回りとなると書きましたが、逆イールドが発生する原因とは何なのでしょうか?

短期国債の利回り > 長期国債の利回りとなるのは、端的に見れば長期的に見て国債利回りが低下することを示しているのと同義です。

つまり長期的に見て利下げ = 不景気が訪れるのではないか、と考える投資家が多くなっている、そういった視点での資金の流れが大きくなっていることを表しているのです。

政策金利の引き上げが起きれば10年国債のような比較的長期の国債利回りも上昇する、と先ほど書きましたが、今年に入り一時3.0%以上の利回りとなっていた米10年債が12月に入り2.85%と利回りが急低下、今年2月の水準に近い値まで推移しています。

3月、6月、9月と継続的に利上げが行われ、12月のFOMCでも利上げが確実視されているものの、2019年の利上げは1回にとどまるという織り込みとなっているのも長期金利の頭を抑える原因となっているでしょう。

4、逆イールドは本当に暴落の前兆なのか?株価との関係

過去逆イールドが発生したあとのタイミングで株価下落・景気後退が起きたとされていますが、逆イールドは本当に市況悪化の前兆なのでしょうか?

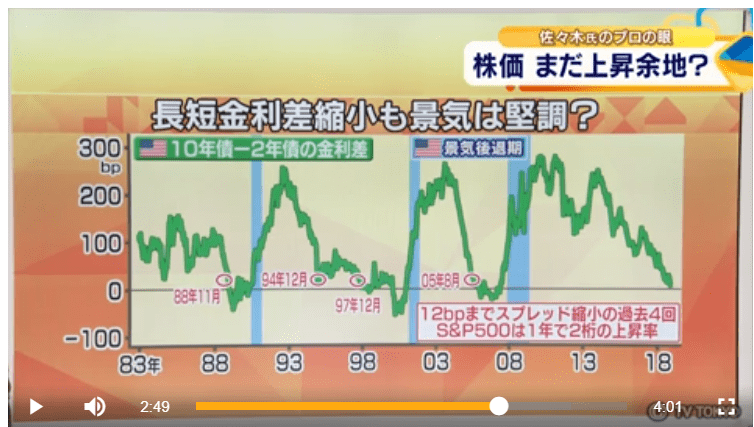

先に挙げた米債スプレッドと株価の関係では確かに相関性が見られましたが、米債スプレッド縮小後も景気は堅調である、長短金利差の逆転は下落理由の後付けではないかという視点もあります。

出典:モーサテ

上記のように、現在と同水準まで米債スプレッドが縮小したのちの一年間で米株価指標のS&P500は+10%以上の上昇率というデータもあります。

逆イールド発生後、実際のリセッションが発生するとされているのは半年後~2年後とされており、そこにラグがあることは過去のケース(2000年のITバブル崩壊時、2008年のリーマンショック等)からも明らかになっていますが、そのラグが広すぎることから実質的な関係があるのかどうかは微妙なところです。

株価の下落タイミング、そして上昇タイミングでも往々にして株価変動の理由が探され、もっともらしいものがニュースのヘッドラインに並びますが、アルゴリズムが跋扈している現在の株式市場においてはそういった見出しというのはあくまでも後付けに過ぎないものが多いです。

「株価は業績に収れんする」というのが株式市場の最大の本質で、マクロな要因であれミクロな要因であれ、株価は将来の企業業績を織り込むように動きます。

今回のように景気後退が起こるのではないか、企業業績悪化が発生するのではないかという見方が多くなったタイミングでは株式が売られ、その売りが売りを呼ぶ…という場面も見られますが、後になって見てみればただのパニック売りだったということも少なくありません。

これは株価上昇の際でも同様で、例えば2018年10月の日経平均バブル後高値更新の際には「PERから見て割安」「米株に遅れての見直し買い」などと言われていましたが、そこから一か月も経たずして4,000円以上の下落が見られています。

前回逆イールドが発生し株価の暴落が起きたリーマンショック時には高金利の貸付において、それを返済できない焦げ付きが起きたことがことの発端です。

また短期金利が上昇し、長期金利が上昇すると真っ先に株価下落の矛先となるのは銀行ですが、現在米大手銀行では短期調達金利>長期貸出金利という構図は崩れておらず、また現在の好景気により企業への貸付は順調に推移しています。

それにも関わらずゴールドマンサックス、モルガンといった米大手銀行の株価が振るわないのは逆イールドが大きな原因と言えますが、大事なことは逆イールドという単眼的視点でものを眺めず、それによって何が起こりそうなのか、実際に今何が起こっているのかを見てみることだと言えるでしょう。

5、逆イールドで注意することは?

逆イールドが実際のリセッションを示唆しているにせよしていないにせよ、一旦米金利が注目され株価の大きな変動が起きたとなると、次の相場を動かす材料が表れてくるまでは米国債の動向が株式市場の動きを左右することは間違いありません。

米中貿易問題、米朝の地政学リスクのように、その時々で市場の大きなトピックスとなる話題は異なりますが、そのようなニュースが株価を動かす理由として「使われる」ことは少なくないためです。

これまでは米金利高が注目されていましたが、今回の逆イールドの発生により10年債のみでなく2年債も注意してウォッチしていく必要が出てきたと言えるでしょう。

数か月後には何もなかったかのように市場の注目材料は変わっている場合もありますが、最初にも書いたように株式と債券の関係性は非常に高いため、長い目で見ても注視することが重要であることは間違いありません。

金利動向に関し、パウエルFRB議長の発言やFOMC、そしてトランプ大統領が米国の金融政策にどういったスタンスを持っているかもこの問題を巡ってチェックしておきたいポイントです。

まとめ

今回は株式と債券の関係、そして逆イールドを中心に見てきましたがいかがでしたでしょうか。

米金利は株式のみならずドル、為替とも強い相関を持ちますので、今後も定期的に情報を追っていくことが大事になるでしょう。

3年ほど続いてきた米利上げも来年以降は回数を減らしたのち打ち止めになるとされていますが、それが相場の転換点である可能性も高いです。

株式、債券、為替と、複合的な視点を持ちながら資産運用を行っていきましょう。