FXや仮想通貨などと比べると、「現物保管で大変そう。富裕層が金庫に大量保管している」といった、イメージがある金投資。

実は、そんな古典的なものではなく、気軽にできて安定性も高いといった魅力の多い投資法の1つです。

とはいえ「金投資って実際どうなの?投資としてやるべきなの?」といった疑問と興味を持っている方が多いかと思います。

そこで当記事では、次に並べる初心者の方が金投資を始める前に知るべきポイントを解説していきます。

ご覧いただき、金投資をおこなう際の知識としてお役立てください。

- メリット・デメリット

- 購入のタイミング

- 種類別の特徴(価格、購入場所など)

- 金以外の投資先との比較

- 金投資のコツ・注意点

金投資とは?

金投資とは、金を買って値上がりをしたときに売却し、差額を利益とする投資手法の1つです。

一般的に投資対象となる株式・債券・貨幣は、会社や国などの発行元の信用や経営状況によって価値が変化する「ペーパー資産」です。

一方、金はそのものに価値がある「現物資産」のため、特定の会社や国の影響を受けにくく、安定した価値があるという魅力があります。

金以外にも、プラチナや銀なども、そのものに価値がある現物資産で、特定の会社や国の影響を受けにくい投資対象です。

このように、金投資は安定している投資先ですが、メリット・デメリットがありますので、次に解説していきます。

金投資における3つのメリット

株式投資や債券、不動産、FXなど、世の中にはさまざまな投資方法があります。

その中で「金」を投資対象に選ぶことには、次のメリットがあります。

- 日本の経済状態に価値が左右されない

- 埋蔵量が決まっているため、価値が大暴落することがない

- 価値が世界共通

メリット1:日本の経済状態に価値が左右されない

日本の経済力が弱まると日本企業の株価が下落傾向になり、多くの企業の株式や、株式を組み込んだ投資信託などの価格が下がる可能性があります。

また、円安が進み、為替相場も大きく変動するでしょう。

国内ではインフレーションが進み、日本円そのものの価値も下がることがあります。

しかし、金は日本の経済状況の影響を受けにくく、日本全体が不況になっても価値が変わらないため、安定した資産として保有できます。

経済状況に左右されない資産を保有したい方は、金への投資も検討してみましょう。

メリット2:埋蔵量が決まっているため、価値が大暴落することがない

株式や債券、通貨は、印刷さえすればいくらでも増やすことができます。

しかし、企業や国の持つ力を超える量を発行すると、価値が下がり、株式や債券、通貨の保有者は損をしてしまいます。

一方、金は埋蔵量が決まっているため、誰かが好きなだけ量を増やすということはできません。

つまり、金やプラチナ、銀などの現物資産は、安定した価値を維持できるのです。

メリット3:価値が世界共通

たとえば通貨自体は紙や金属の塊で、それ自体には価値がなく、物に換えることで初めて価値が生まれます。

たとえば1万円札があれば、日本国内で1万円分の価値がある商品を購入することができます。

しかし、海外では日本の紙幣で買い物をすることができません。

日本円をあつかっている銀行でその国の通貨と交換することはできますが、手数料が差し引かれるため、1万円の価値として使うことはできないのです。

一方、金は金そのものに価値があるため、どの国においても同じ価値を発揮します。

日本で高くてアメリカなら安い…ということはないため、世界共通の資産として保有することができるのです。

金投資における3つのデメリット

安定性という点では通貨以上の価値がある金。

長期間保有する資産としては、非常に優れたものの1つということができます。

しかし、デメリットがないわけでもありません。

金投資をおこなう前に知っておきたいデメリットとして、次の3つを挙げられます。

- 米ドル建てで取引するため、為替の影響を受ける

- 利息や配当がない

- 短期間で高利益を見込みにくい

デメリット1:米ドル建てで取引するため為替の影響を受ける

さきほどは、金は世界共通の資産で、特定の通貨の影響は受けにくいというメリットについてご説明しました。

しかし、売買するときには何らかの貨幣で価値を表示する必要があるため、世界でもっとも流通量が多い米ドルで価値を示すことが多いです。

つまり、米ドル建てで金を購入する場合は為替の影響を受けないのですが、米ドル以外の通貨で金を取引する場合は米ドルとその通貨の為替相場の影響を受けます。

たとえば金1グラム=50米ドルとすると、1米ドル=100円のときなら5,000円で1グラムを購入できますが、円安が進み1米ドル=125円になってしまうと5,000円では0.8グラムしか買えません。

日本円建ての金を保有する場合は、売買するときの為替にも配慮するようにしましょう。

デメリット2:利息や配当がない

預金ならば通帳に預けておくだけで利息が生じます。

また、株式ならば保有しているだけで配当金が分配されることもあるでしょう。

しかし、金は利息も配当もないため、単に「保有している」だけでは何の利益も生まれません。

経済恐慌が起こったときのための資産として保有するか、金相場が上昇したときに売却して利益を得るか、いずれかの目的で金投資をおこないましょう。

デメリット3:短期間で高利益を見込みにくい

投資の世界では「有事の金」という言葉があり、通貨や株式の価値が急激に暴落しても、金を保有していればある程度の資産が守られると言われています。

つまり、金にはそれだけの安定した価値があるということなのですが、価値が変化しにくいため短期間で高利益を見込むことは難しいとも言えるのです。

金に投資をするときは、すぐに売買しないということを念頭に置き、数年以上は使途が決まっていない資金を使うようにしましょう。

メリット・デメリットを把握したので、次は金投資の動きの特徴を見ながら購入のタイミングについても確認しましょう。

金投資で儲かるタイミングは?短中期での相場変動に注目

金投資は、短中期ではあまり価格は変動しません。

ただし、世界的に(とりわけアメリカ)経済不安が高まると、安定した資産として金へのニーズが高まり、価格が高騰することがあります。

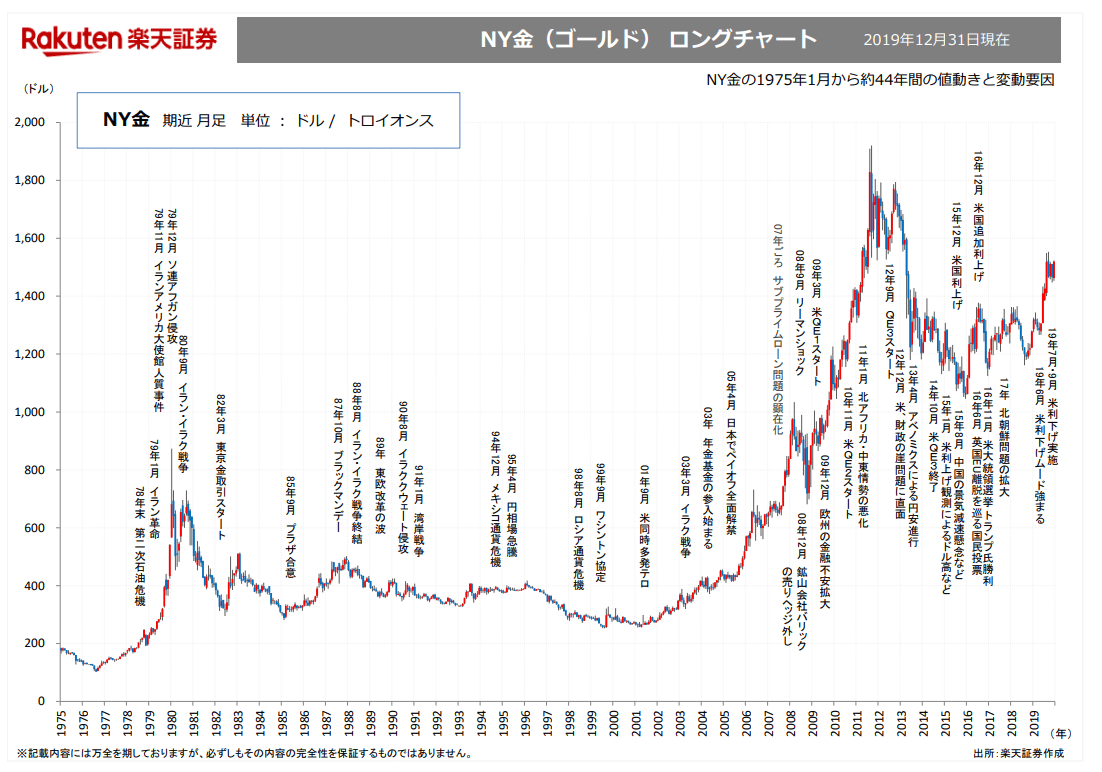

たとえば、金の相場は2009年から2012年にかけて急激に上昇しました。

これは2008年9月のリーマン・ショックとも関係があり、大規模証券会社の破綻を受けて経済的不安が世界を飲み込んだ結果とも言えます。

2008年10月にはニューヨーク市場において681ドルで取引されていた金は、2011年9月には約3倍の1,900ドル台まで高騰しました。

このように、金はいざなにか起きたときのために、持っておくものになります。

金投資を始めるタイミングの見分け方

経済不安が高まると金は価格が高くなる傾向にあるので、経済的に安定しているときにコツコツと買うことがおすすめです。

とはいえ、金の相場も10年、20年の長期スパンで見ると変わってきており、いつが割高なのか分かりにくいのも事実です。

「割高なときに大量の金を買ってしまった…」と後悔しないためにも、積立方式のように購入時期を複数に分けてリスク分散をおこなうようにしてください。

引用元:楽天証券「NY金(ゴールド) ロングチャート」(外部リンク)

積立方式が性に合わない方は、金の相場(横軸が30年以上のロングチャート)を見て、価格がフラットになっているときにまとめて購入することもできます。

また、先程のリーマン・ショックのように世界を揺るがす金融恐慌の場合も、起こった直後は価格変動が見られなかったり、逆に一時的に価格が下がったりすることもあるため、購入の絶好のタイミングになることがあります。

金融問題が起こったとき、とりわけ金のメイン市場でもあるアメリカで金融問題が起こったときは、まずは金相場をチェックしてみましょう。

金投資の種類

金投資にはいくつか種類があります。コストや手軽さなどの違いがあるため、方法を選択する必要があります。

そこでまずは、利用されることが多い純金積立と金ETF・金投資信託、金地金、金先物取引の4つについて、それぞれのメリットやデメリット、購入場所、コスト、最小購入量などを押さえましょう。

まずは種類全体を確認してから、具体的に一つずつ解説します。

| 純金積立 | 金ETF/金投資信託 | 金地金 | 金先物取引 | |

|---|---|---|---|---|

| メリット | 少額で始められる | 手数料が低い | 金の実物を手にできる | 少額で始められる |

| デメリット | ・手数料が割高 ・業者が金を保管するため、破産したときは受け取れないことがある | ・金の実物とは交換できない | ・保管料がかかる ・自宅で保管する場合も相応の保管場所を用意する必要がある | ・多額の損失が生じることがある ・金の実物とは交換できない |

| 購入場所 | 証券会社、銀行、貴金属商など | 証券会社、銀行など | 地金商、商社、銀行など | 証券会社など |

| コスト | 購入手数料が2~5% | 報酬信託が年1%程度 | 保管料のみ | 日数や数量によって手数料が発生。他の投資方法よりも割高 |

| 最小購入量 | - | - | 100グラム~ | - |

| 最小購入額 | 月1,000円~ | 1,000円~ | 約50万円~ | 約1万円~ |

| 向いている方 | 長期的に資産を増やしたい方 | 金を売買することで利益を得たい方 | 資産として金を保有したい方 | 金を売買することで利益を得たい方 |

純金積立

金は通常100グラム単位(約50万円)で売買するため、まとまった資金が必要になります。

しかし、純金積立なら月1,000円程度の少量から買え、投資資金に余裕がない方でも取り組めます。

また、購入するタイミングによって金の値段が異なるため、割高なタイミングでまとめて金を買ってしまうリスクを回避することもできるでしょう。

ただし、購入手数料が2~5%と高く、購入場所によっては年会費などを要求されることもあります。

また、通常は、ある程度の量を積み立てると金地金や金の宝飾品と交換できますが、購入場所によっては交換できないことがあります。

購入する前に、どのような手数料がかかるのかはもちろん、地金等と交換できるのかもチェックしておくようにしましょう。

金ETF/金投資信託

投資信託のファンドの中でも株式市場に上場しているものをETFと呼び、ETFの中でも金を投資対象としているものを金ETFと呼びます。

また、株式市場には上場していないものの金を投資対象としている投資信託ファンドを金投資信託と呼びます。

通常の投資信託を購入するのとほぼ同じ手数料と手間で売買できるため、初めて金投資をおこなう方にとってはもっとも取り組みやすい投資方法といえるでしょう。

なお、店舗を持たないネット証券の場合、購入手数料はほぼ無料、報酬信託(管理料)として年1%程度がかかります。

そのため、純金積立と比べるとコストは低いと言えますが、長期にわたって保有しているとコストがかさみますので、価格をこまめにチェックして売却タイミングを逃さないようにしてください。

また、あくまでも「ファンド」に投資しているわけですので、どんなに大量に購入しても金地金や金の宝飾品とは交換できません。

金地金(きんじがね、きんじきん)

金の現物を保有したい方なら、金地金への投資を検討しましょう。

金を100グラム単位(購入場所によっては単位や最低購入量が異なることもあります)で購入し、有事のための資産として保管するか、価格が上昇したときに売却して利益を得ます。

なお、金地金を売却して利益が生じたときは「譲渡所得」として課税対象になりますが、金地金を5年超保有していた場合は課税対象額が半分に減り、その分、税金も減ります。(※)

売るタイミングによって税額が大きく変わりますので、できれば長期保有をすることをおすすめします。

ただ、金地金には保管コストがかかるというデメリットがあります。

自宅で金塊を保管する場合は金庫等を設置するだけでなく、防犯対策も必要です。

また、銀行等に預ける場合は、保管料を支払わなくてはなりません。

金先物取引

将来的に金が値上がり・値下がりすることを見越して、特定の価格での取引を約束することを金先物取引といいます。

たとえば現在の金の価格が1グラム=5,000円で、1年後には6,000円を超えると予想できる場合、「1年後に1グラム=6,000円で100グラム売却する」という風に先物取引します。

金先物取引にはレバレッジをかけられるため、金相場が予想通りに動くときには少額の証拠金で多額の利益を得ることもできますが、相場の動きが予想外だったときは多額の損失を被ることがあります。

つまり、金投資の中でももっともハイリスクハイリターン型の投資といえるでしょう。

リスクを少しでも下げたい方は、損失が多額になりすぎないようにあまり高いレバレッジをかけないことが大切です。

また、日数や数量によってコストが増えるため、他の金投資と比べても割高な手数料が発生します。

あまりにも投資期間が長期にわたると利益を生みにくくなりますので、最初に手数料を計算しておくようにしましょう。

金投資は最良の選択?その他の投資方法との比較

安定性という点では非常に優れている金。埋蔵量が決まっているため、価値が急激に下がることがない点が魅力です。

しかし、金が安定しているといっても、金投資がかならずしも最良の選択ということにはなりません。

金投資以外の投資方法と金投資を比較し、違いやメリット・デメリットを探っていきましょう。

株式投資との比較

相場が変動するという点においては、株式投資と金は同じです。

しかし、株式投資は産出量や流通量ではなく、企業の実績や業界全体の好不況・注目度などにも左右されます。

なお、好景気のときには株価は上昇することが多いですが、金は社会不安で価格が上昇することが多いため、株式投資のリスクヘッジとして金投資をおこなうことが特におすすめです。

投資信託との比較

投資信託は複数の株式や債券などに投資しているため、1つのファンドでもリスク分散ができる点が魅力です。

一方、金投資は金のみに出資する投資方法のため、リスク分散はできません。

金投資をおこなうときは、すべての資産を金のみに投入するのではなく、必ず他の投資商品も手掛けるようにしましょう。

国債・社債との比較

国債や社債は投資前に利回り(どの程度の期間にどの程度の利益が生じるか)がわかっているため、安定性という点では金に負けず劣らず優れています。

ただし、国債・社債には、国や会社が破綻すると予定した利益が受け取れないだけでなく、元金が保証されなくなるリスクがあります。

一方、金はペーパー資産ではないため、どの国や企業が破綻しても現物が残り、価値が0になることはありません。

金融恐慌が起こり、どの国や企業も信じられなくなったときには、やはり「有事の金」が役に立つのです。

外貨預金との比較

日本の預金は低金利のため、高金利の外貨預金を検討している方も多いでしょう。

しかし、特定の国の経済状況や金利に左右されるため、外貨預金は安定性の高い投資とは言えません。

一方、金は特定の国の経済や金利状況の影響を受けにくく、価値が安定しているというメリットがあります。

ただし、円建てで金投資をおこなう場合は、外貨預金を日本円に交換するときと同様、米ドル/日本円の為替相場の影響を強く受けます。

交換タイミングを誤ると、外貨預金の利息や金の価格上昇分が目減りする恐れがありますので、為替相場をしっかりと調べてから日本円に交換するようにしてください。

このように、他の投資先も金とは違った特徴があり、違う動きをするため、金投資はあなたのポートフォリオで重要な役割を果たすことでしょう。

最後の章では、ここまで見てきた金投資の特徴をふまえ、必ず守るべき注意点を説明していきます。

金投資でリスクを軽減する3つのコツ

どの方法で金投資をおこなう場合でも、コストや価格変動などのリスクを背負います。

少しでもリスクを軽減するためのポイントを3つ紹介しますので、ぜひ参考にしてください。

- 買うタイミングを分散させる

- 複数の投資商品に資金を分散させる

- 余剰資金で投資をおこなう

コツ1:買うタイミングを分散させる

金の相場が高いときに金を購入してしまうのは賢明なことではありません。

できるだけ価格が低くなっているときに購入し、売却益を狙いやすくしておきたいものです。

しかし、金の価格が将来的にどのように動くのかは誰にも分からないため、購入時点では今が買い時なのかどうか知りようがありません。

純金積立を利用したり、何度かに分けて金を購入したりすることで、割高なタイミングで金を購入することを避けるようにしましょう。

なお、このように購入タイミングを増やすことでリスクを軽減することをドルコスト平均法と呼びます。

ただし、10~30年の長期スパンで見ても明らかに金の価格が低いときは別です。

まとめて購入する千載一遇のチャンスとなる可能性が高いです。

コツ2:複数の投資商品に資金を分散させる

金は価格の安定性が高く、金だけを使って資産形成を目指すのは容易ではありません。

あくまでも、日本経済が破綻したときや保有する債券・株式の価値が急落したときのリスクヘッジに使用することがおすすめです。

金以外にも複数の投資商品を手掛けることで利益増大が見込めるだけでなく、資産を分散させることでリスク分散も期待できます。

コツ3:余剰資金で投資をおこなう

金は、預貯金のように必要なときにすぐに現金として引き出せるわけではありません。

金地金として保有している場合は金を売却する時間がかかりますし、金ETFや金投資信託などのファンドとして保有している場合はさらに現金化までの時間がかかります。

急に現金が必要になったときに金を頼らなくても良いように、普通預金や定期預金などのすぐに引き出せる資産を保有しておくようにしておきましょう。

金は、基本的には長期運用商品です。

有利なタイミングで現金化するためにも、使途が決まっていない余剰資金で投資をおこなうことが重要です。

まとめ:金相場をチェックすることから始めよう

金は価格の安定性も魅力の投資商品ですが、長期的に見ると買い時・売り時が繰り返し訪れています。

証券会社のサイトなどで金相場が公開されていますので、こまめにチェックする習慣を身につけましょう。

また、買い時が訪れたときにすぐに金を購入できるように、証券口座や銀行口座などを準備しておくことも大切です。

金投資を検討されている方は、この記事のポイントをもう一度確認してみてください。

- 金は、株式投資や外貨預金等のリスクヘッジとなり得る

- 金は長期保有することが多いため、使途の決まっていない余剰資金を使って購入する

- 金ETFや金投資信託は信託報酬(管理料)がかさむため、長期保有するときは注意が必要

- 純金積立などのように購入時期を何度かに分けることで、割高なタイミングで購入することを回避できる