熟練の投資家は、初心者に投資をすすめるとき、まずNISAをすすめます。利益が非課税になるなどメリットが大きいため、「まずはNISAを使って投資を試してみると良い」といった意味です。

ところが、FP(ファイナンシャルプランナー)の筆者は、ときどき「NISAなら絶対儲かるって聞いたんですけど」と相談されることがあります。投資なので「絶対に儲かる」とは限らず、どのようなリスクがあるのか説明するようにしています。

この記事では、投資の初心者の方にまず知って欲しいNISAに関する知識をまとめて紹介します。NISAやつみたてNISA、ジュニアNISAの仕組みや、どうして儲けやすいのかなどを解説します。

必ず儲かるとは言い切れない理由や、リスクについても詳しく解説していきましょう。

NISAとは

株式や投資信託などに投資すると、得られた利益に対して約20パーセントの税金がかかります。NISAとは、この税金を非課税にする制度です。

NISAを使って投資をすると、儲けが出ても税金を支払わなくて良いため、儲けがすべて投資家のものになります。

ただし、無限に使える制度ではありません。年間120万円までの投資額で、最大5年間使える制度です。金額や期間に制限を設けないと税収がなくなってしまうので、このような制限があります。

NISAと似たような制度に、「つみたてNISA」と「ジュニアNISA」があります。それぞれについて詳しく解説していきましょう。

つみたてNISA

つみたてNISAも、NISAと同じで投資で得られた利益が非課税となる仕組みです。NISAとの違いは、「投資できる商品」と「投資できる額」の2点です。

つみたてNISAで投資できるのは、主に投資信託です。株式には投資できないので、株式を売買したい人はNISAを利用しましょう。

これらの商品については後ほど詳しく紹介するため、今はわからなくても大丈夫です。

また、つみたてNISAは年間40万円までの投資額で、最大20年間使える制度です。NISAよりも1年間の投資額は少ないのですが、長期間利用することができます。

1ヶ月あたりの投資額が3万円以内の人なら、長期間使えるつみたてNISAがおすすめです。

ジュニアNISA

ジュニアNISAも利益が非課税になる制度ですが、0歳から19歳の未成年の人が使える制度です。子供が成人するまで、親などが代理で運用できます。

ジュニアNISAは、年間80万円までの投資額で最大5年間使える制度です。成人向けのNISAを小さくしたようなイメージです。

ただし、18歳までは引き出しに制限があります。18歳未満でジュニアNISA口座のお金を引き出す場合、過去の利益に対しても課税され、節税メリットが失われてしまいます。

基本的には、子供が高校を卒業する年齢になってから引き出す資金を運用する制度です。

ジュニアNISAは、両親がすでにNISAやつみたてNISAを上限まで使い切っているというご家庭におすすめです。このような家庭でさらに投資する余裕がある方は、「NISAの枠がもっと大きければ良いのに」と考えているでしょう。

ジュニアNISAを使えば、節税枠を増やすことができます。

NISAが儲かる理由

投資を始める人に、まずNISAがおすすめされるのは儲かりやすいからです。なぜ儲かりやすいのかというと、節税や手数料の無料化により、投資家が余計なコストを支払わずに済むからです。

ここでは、NISAが儲かる理由を2つ解説していきます。いずれも、NISAに投資するメリットとも言い換えられます。

- 売買益・分配金が非課税

- 売買手数料が無料

理由1:売買益・分配金が非課税

上述したように、NISAを使うと投資で得られた利益に対する税金を節約できます。投資で得られる利益には「売買益」と「分配金」の2種類がありますが、両方が非課税になるのです。

売買益とは、株式などを安く買って高く売ることで得られる差額の利益です。分配金とは、株式の配当金のように、保有しているだけでもらえる利息のような利益です。

通常は、いずれの利益にも約20パーセントの税金がかかるため、投資家の手元には約80パーセントしか残りません。ですが、NISAなら非課税なので利益の100パーセントが投資家のものになります。

そのため、儲けが大きくなりやすいのです。

理由2:売買手数料が無料

一部の金融機関では、NISAで投資商品を買うときの手数料が無料です。通常は売買手数料として0.1パーセントほど支払いますが、NISAなら無料としている証券会社が多いのです。

例えば、SBI証券や楽天証券といったインターネット証券会社です。

買い付けるときの手数料が無料であれば、投資家は余計なコストを節約することができます。通常は手数料の支払いがあるため、買い付けした瞬間にマイナスからのスタートになりますが、NISAはゼロからのスタートです。

そのため、儲けが出やすいのです。

年間36万円を20年間投資した場合どれくらい儲かる?

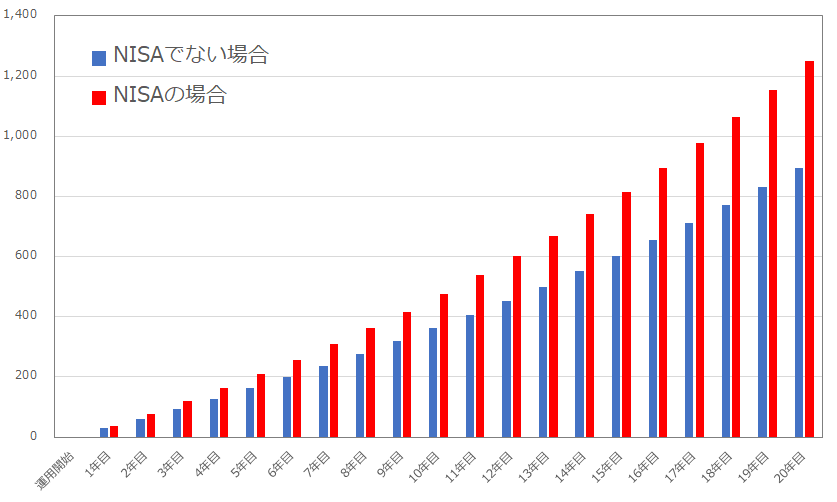

実際に、NISAやつみたてNISAを使って投資した場合、どれくらい節税できて儲けが出るのか計算してみましょう。1ヶ月あたり3万円を年率5パーセントで運用すると仮定した場合、資産は次のグラフのように成長します。1ヶ月あたり3万円を年率5パーセントで運用すると仮定した場合、資産は次のグラフのように成長します。

まず、1ヶ月あたり3万円の投資なので年間36万円で、20年間だと720万円の元本を投資したことになります。

課税される場合、資産は約1,110万円になります。NISAを使って課税されない場合、資産は約1,250万円に増えます。

両者を比べると、NISAの方が約140万円もお得です。つまり、140万円も節税することができ、投資家は多く儲けられるのです。

1ヶ月あたり3万円なら、一般家庭でもできる投資だと思います。それでも、20年と長く続ければ100万円もの得をすることができるのです。

NISAのメリットを感じていただけるかと思います。

NISAで儲かるための商品選び

NISAで投資できる商品について、どのように選んだら良いか考えていきましょう。具体的には、次の4種類に投資することができます。

- 株式

- 投資信託

- 海外株式

- 海外ETF

株式

株式は、投資家が企業にお金を出資し、利益の一部を配当金としてもらう投資方法です。安く買って高く売ることで売買益を狙うこともできます。

NISAで利益を出すなら、長期保有をして配当金をもらう方が得策です。

一度買った株式をずっと持っておくだけで、NISAが使える5年間は配当金が非課税になります。5年が終了してNISAではなく普通の口座に移っても、約20パーセントの税金は差し引かれますが、ずっと配当金をもらい続けることはできます。

NISAで買う株式を選ぶときは、配当金を重視すると良いでしょう。企業の業績だけでなく、株価に対する配当金の額も見て投資をしましょう。

また、企業によっては毎年のように配当金を増やす増配をしているところもあります。増配は投資家が何もしなくても収入が増えることなので、できれば今後も増配してくれる企業に投資したいですよね。

過去の増配歴を見て、増配に積極的な会社かどうかも銘柄選びの参考にしましょう。

投資信託

投資信託は、大勢の投資家のお金をまとめて投資会社が運用する商品です。投資会社にいるプロに運用を任せられるため、投資初心者でも失敗しにくく人気があります。

投資信託を選ぶときは、まずは「インデックスファンド」がおすすめです。分散投資されており、リスクが低いからです。

運用会社の分散投資とは、大勢の投資家から預かった大金を運用するために、あらゆる銘柄に少しずつ投資することです。大量の銘柄に投資するため、一つの銘柄で暴落があっても、全体的なダメージは小さく済ませられます。

投資信託を購入するなら、つみたてNISAがおすすめです。つみたてNISAでは、金融庁がお墨付きを出した投資信託しか投資できないため、顧客をないがしろにした怪しい商品に引っかかるリスクが低いからです。

海外株式

NISAでは、海外の株式も購入することができます。通常の口座で海外の株式を買う場合、手数料が高くなってしまうのですが、SBI証券などは海外株式も手数料無料としています。

アメリカや中国などの海外株式は、日本と異なり値上がりしやすい傾向があります。国の人口が増加しているため、経済も拡大しやすく、企業の業績も伸びやすいからです。

海外の株式に投資をするときも、選び方は日本の株式と同じです。会社の業績や配当金の金額、過去の増配歴を調べ、将来性を見極めましょう。

海外ETF

海外ETFは、海外の証券取引所に上場している投資信託のことです。投資家のお金を投資会社が運用するため、プロに投資を任せられる商品です。

海外ETFも、通常の口座なら売買手数料が高い商品です。ですが、NISAなら無料で買い付けられる金融機関もあります。

国内の投資信託と同様、インデックスファンドがおすすめです。分散投資が効いており、低リスクに運用できるからです。海外の高い成長率を取り入れつつ、低リスクに運用したいなら、海外ETFがおすすめです。

NISAを利用する際の注意点

ここまでの項目では、NISAの良い面を中心に解説してきました。しかし、NISAにもリスクや注意点があるため、あらかじめ知っておいて頂きたいことを紹介します。

これらを知らずに投資をしてしまうと、NISAでも儲けが出ないかもしれません。良くない面にも向き合い、理解してから始めましょう。

- 元本保証ではない

- 年数に制限がある

- 売却しても金額の枠は復活しない

- 損益通算ができない

注意点1:元本保証ではない

NISAを使った場合でも、投資なので元本保証ではありません。運用に失敗すれば、お金は減ってしまうでしょう。NISAだから安全というわけではないのです。

NISAを使って100万円を投資した場合、120万円に増える可能性もあれば、80万円に減る可能性もあるのです。預金と異なり元本保証ではないので、注意してください。

注意点2:年数に制限がある

NISAには使える年数に制限があります。先ほどお伝えしたとおり、NISAは5年、つみたてNISAは20年、ジュニアNISAは5年が上限です。

すなわち、永久に非課税になる制度ではありません。上限の年数を使い切ったら、次の年からは利益に対して20パーセントの課税がされます。

数年だけでも非課税になるのでメリットの大きい制度ではあるのですが、「永久に非課税なんだ」と勘違いして始めた人にとってはデメリットに感じられると思います。

注意点3:売却しても金額の枠は復活しない

NISAでは投資できる金額の上限が決まっています。この枠は、一度使うと復活することはありません。

NISAは年間120万円までの投資ができる制度なので、100万円分の株式を買ったと仮定しましょう。すると、残りの投資枠は20万円となります。

ここで、100万円の株式を売ったとします。それでも100万円の枠は復活せず、投資できる残りの金額は20万円のままです。「売却すれば復活する」と勘違いしている方が多いので、注意してください。

注意点4:損益通算ができない

損益通算とは、各口座の損益を相殺して課税する仕組みのことです。NISAではない特定口座Aと特定口座Bでの損益は相殺できるということです。

例えば、特定口座Aでは100万円の得、特定口座Bでは100万円の損が出ていた場合、相殺されて利益は0円です。したがって、税金も0円です。

ところが、NISA口座は損益通算ができません。特定口座Aで100万円の得、NISA口座で100万円の損が出たとしても相殺されず、特定口座の利益100万円に課税されます。

約20万円の税金を支払わなければならないのです。

このように、NISA口座には損益通算できないデメリットがあります。数千万円を運用する上級者になると、損益通算できないことを念頭にNISAの銘柄を選ぶほどで、投資額が大きくなると無視できないデメリットになるのです。

注意点5:損失繰越ができない

損失の繰り越しができないこともNISAのデメリットです。もし、特定口座で100万円の損失が出れば、その後の3年間にわたって損失を繰り越すことができます。

翌年に100万円の利益が出れば、前年の100万円の損失と相殺でき、儲けを0円とすることができるのです。したがって、100万円の利益に対しては課税されません。

しかし、NISAで出た損失は翌年以降に繰り越すことができません。とはいえ、そもそもNISAは利益に対して非課税のため、このような損失繰越ができなくても大きな問題にはならないでしょう。

NISAで失敗しないための方法

NISAは節税や手数料のメリットが大きい反面、上記のようなリスクやデメリットがあることがわかりました。中でも重要なのは、元本割れする可能性があることでしょう。

投資で失敗しないようにするためには、元本割れのリスクを最小限に抑えることが大切です。どうすれば元本割れしにくくなるのか、対策を3つご紹介します。

- ドルコスト平均法で買い付ける

- 投資先を分散させる

- 短期売買せず中長期で運用する

失敗しない方法1:ドルコスト平均法で買い付ける

投資をするときは、決まった金額を一定のペースで淡々と買い付けていきましょう。

例えば、「毎月1日に3万円分の投資信託を買う」といったルールを設け、愚直に実行するのです。この買付方法を「ドルコスト平均法」と呼びます。

ドルコスト平均法で値動きのある商品を買うと、安いときは多く、高いときは少なく買うことになります。自動的にルールを実行するだけで、効率の良い買い方ができるのです。

多くの初心者の方は、安くなったタイミングを見計らって一気に投資商品を買い付けたいと考えています。ですが、いつが最も安く買えるときなのかは、投資のプロにすらわかりません。

今、株価が下がっていたとしても、これから上がるのか下がるのかは誰にも分からないのです。

したがって、タイミングを見計らって投資をするより、ドルコスト平均法で淡々と買い付けた方が簡単です。しかも、ある程度は「安いときは多く、高いときは少なく」買う戦略も機能するので購入単価を下げられ、元本割れリスクも下がります。

失敗しない方法2:投資先を分散させる

投資先を複数の銘柄に分散させることも、元本割れリスクを下げるのに有効です。多数の銘柄に分散させると、一つの商品で暴落などがあっても、投資した資産全体では大きなダメージにならずに済むからです。

分散投資が簡単にできる商品としては、投資信託や海外ETFが挙げられます。いずれも投資会社が莫大な資金をさまざまな銘柄に投資してくれるので、投資家は一つの投資信託や海外ETFを買うだけで分散投資ができるのです。

失敗しない方法3:短期売買せず中長期で運用する

投資は数年から数十年という時間をかけて、じっくりコツコツお金を増やしていくものです。「1年で資産を2倍にする」といった短期かつ大きな目標を立ててしまうと、大きなリスクを取った運用をしてお金を減らしやすいので、中長期で育てるイメージを持ちましょう。

S&P500というアメリカの株価指数に投資する海外ETFの場合、買った後すぐに大暴落が起こった場合でも、20年ほど保有と積み立て投資を続ければ、誰でもプラスになったということが証明されています。どんなタイミングで始めても、長期的な運用をすれば、運やスキルに左右されずプラスになり得るのです。

一方、短期での売買で儲けるには投資に関する知識や経験が必要です。一部の上手い人は1年で資産を2倍以上に増やせていますが、ほとんどの参加者はマイナスの利回りとなっています。

短期で儲けるのはとても難しいので、中長期で育てるイメージで投資をしましょう。

NISAを始める2つのステップ

ここまでで、NISAで儲けを得られる仕組みをご理解いただけたと思います。次に、実際にNISAで投資を始める方法を解説します。

NISAを始めるなら、次の2つのステップで口座を開設する必要があります。順番に見ていきましょう。

- 証券口座を開設する

- NISA口座を申し込む

ステップ1:証券口座を開設する

まず、証券会社で総合取引口座を開設しましょう。総合取引口座を作ると、投資するお金を入金したり、株式を売買したり、儲けを引き出したりできるようになります。

インターネット証券会社で口座を開設する場合、ホームページの申し込みボタンをクリックし、案内のとおりに必要事項を入力して進んでいくだけです。本人確認のために、免許証やパスポートなどの本人確認書類やマイナンバーカードの画像が必要なので、これらの書類や写真を撮るためのスマホも用意しておきましょう。

ホームページから申し込みをした後、証券会社で審査などの手続きを行います。1週間程度で口座開設完了のお知らせが郵送されてきたら、口座が開設できた証拠です。

書類に記載のとおり、ログインできるか試してみましょう。

総合取引口座と同時に、ステップ2で解説するNISA口座の申し込みもできる場合があります。NISA口座も開設できると案内されたら、申し込みをしましょう。

ステップ2:NISA口座を申し込む

総合取引口座の開設ができた人や、すでに証券会社で総合口座を持っていて新たにNISA口座を開設したい人は、証券会社のホームページからNISAの申し込みをしましょう。ステップ1を簡略化したような流れで、必要事項の入力と本人確認書類の写真をアップロードします。

マイナンバーを登録していない人は、マイナンバーの提出も必要になります。

ステップ2は審査に時間がかからないため、即日か数日の間にNISA口座が開設されます。これでNISAを使って株式や投資信託を買えるようになりました。

2024年からの新NISA

現行のNISAとジュニアNISAは2023年に終了し、つみたてNISAは2037年に終了する予定です。もうすぐ終わってしまうと焦りを感じられる方もいるかもしれませんが、新たな制度として新NISAが2024年から始まり、つみたてNISAは延長される予定なので焦らなくて大丈夫です。

検討されているのは、NISAの投資額を122万円までとする変更です。ただし、20万円と102万円とで投資できる商品に制限を設けるなど、現行のNISAとは異なる制度になりそうです。

つみたてNISAは、使える期間が5年延長される想定です。2020年現在は2037年までですが、延長して2042年まで使えるようになれば、2020年から投資を始めた人は23年間つみたてNISAで運用できます。

なお、ジュニアNISAは2023年で予定通り終了し、後続の制度も検討されていません。

まとめ

NISAだと投資の利益を出しやすい理由や、NISAのデメリットについて解説してきました。

「NISAだから儲かる」と決まっているわけではなく、節税や手数料のメリットを活かせるNISAなら、投資での利益が大きくなりやすいのです。一般的な投資と同様、元本割れのリスクは存在します。

とはいえ、投資を始めるならNISAを使わない理由の方が少ないです。投資のリスクを許容できる人は、NISAを使って投資を始めてみてはいかがでしょうか?