長期的な積立・分散投資を支援する制度として、今年1月からスタートした『つみたてNISA』。その1年目がもうすぐ終わろうとしています。

始めようと思いつつここまできてしまい、来年から始めようと思っている方!

来年まで待つ必要はありません。思い立ったら吉日。この記事では、今年中につみたてNISAをはじめ、そのメリットである非課税枠を使い切る方法について解説します。

1、つみたてNISAって?

つみたてNISAは日本に住む20歳以上の方であれば利用でき、少額からの長期・積立・分散投資を支援するための非課税制度です。

つみたてNISAと一般のNISAのどちらか一方を選択して、1人1口座のみ開設することができます。

まずは、つみたてNISAの特徴を確認しておきましょう。

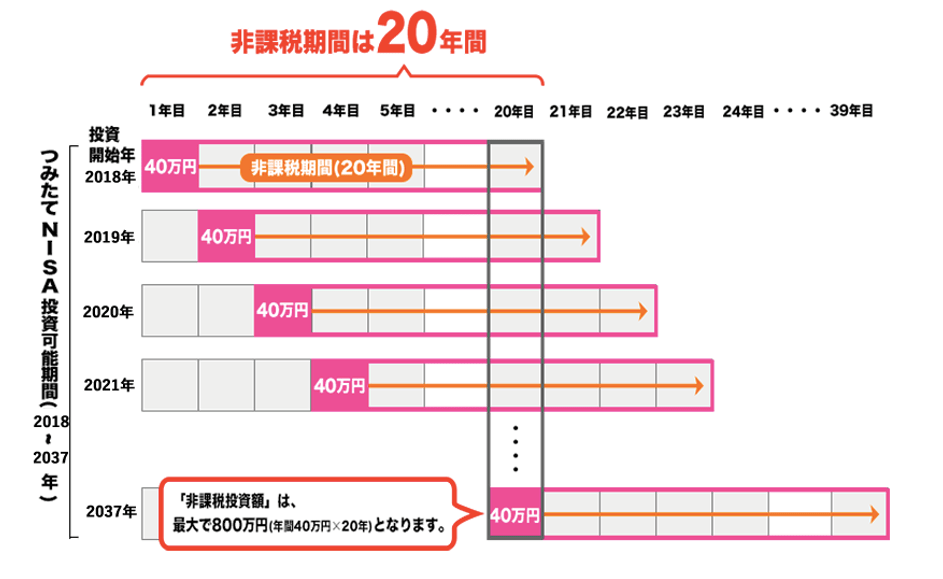

(1)年間40万円を上限として最長20年間非課税

つみたてNISA口座で購入した投資信託については、投資信託を保有している期間中に受け取る分配金と、値上がり後に売却して得られる譲渡益が、その商品を購入した年から(商品を売却するまでの)最長で20年間にわたり非課税となります。

(出所:金融庁 つみたてNISAの概要)

(2)投資対象は長期の積立・分散投資に適した投資信託

つみたてNISA口座で購入できるのは、その目的でもある長期の積立・分散投資に適した商品として国が定めた基準を満たす、一定の公募投資信託・上場投資信託(ETF)に限定されています。

公募株式投資信託の場合には、以下の条件をすべて満たす商品が対象となります。

• 販売手数料はゼロ(ノーロード)

• 信託報酬は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

• 顧客一人ひとりに対して、その顧客が過去1年間に負担した信託報酬の概算金額を通知すること

• 信託契約期間が無期限または20年以上であること

• 分配頻度が毎月でないこと

• ヘッジ目的の場合等を除き、デリバティブ取引による運用を行っていないこと

(出所:金融庁 つみたてNISAの概要)

2018年10月31日時点では、162本が対象(つみたてNISA対象商品届出一覧・対象資産別)となっています。

(3)積立による定期・継続的な買付しかできない

つみたてNISAでは、長期的な積立・分散投資という制度の趣旨から、積立契約に基づく、定期かつ継続的な方法による買付しかできないことになっています。

これが年間120万円を上限に、どのタイミングで購入してもよい一般NISAとの違いでもあります。

実際には、買い付けの頻度を毎日、毎週、毎月のようにあらかじめ設定し、定期的に買い付けが行われます。

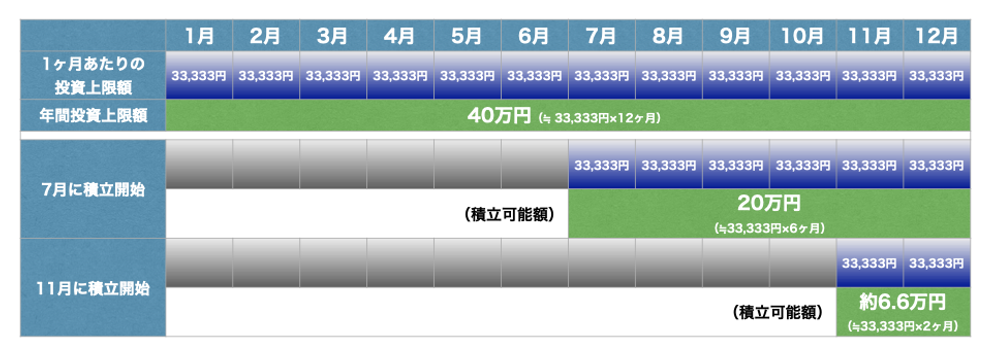

制度上積立契約の設定時点で、通常年間の積立上限額が40万円を超えるような設定はできないため、1ヶ月あたりの買い付け金額には33,333円(≒40万円÷12ヶ月)までという制限があります。

また投資額が上限に達しなかったとしても、非課税枠を翌年以降に繰り越すこともできません。

*参考:SBI証券 Q&A「つみたてNISAの設定で1回の設定金額に上限はありますか?」

2、ボーナス買付の仕組みを利用して非課税枠を使い切る

(1)年の途中から積立を開始した場合(非課税枠が残る)

つみたてNISAでは、上記のように1ヶ月あたりの買い付け金額に上限が設けられているため、年の途中で積立を開始した場合には、40万円の非課税枠を使い切ることはできません。

例えば7月に積立を開始した場合には、すでに経過した6ヶ月分の非課税枠に相当する20万円、11月に積立を開始した場合には10ヶ月分に相当する約33.4万円は使えません。

そのため、その年における積立可能額はそれぞれ、20万円(7月積立開始)、約6.6万円(11月積立)となってしまいます。

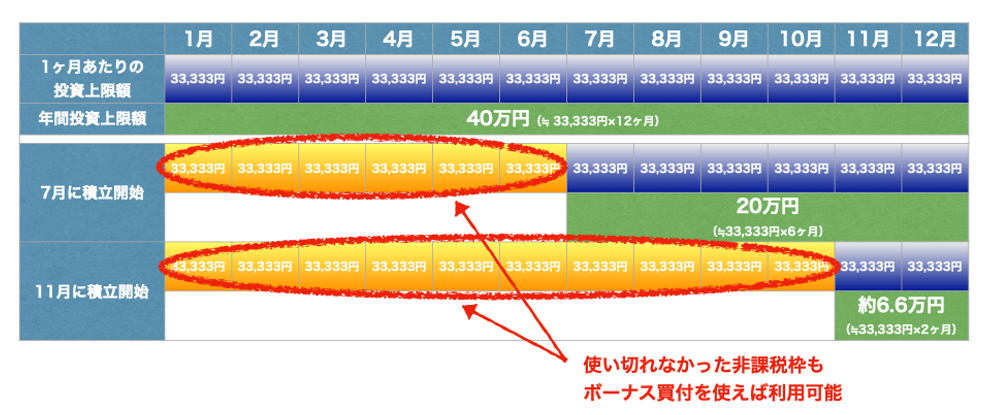

(2)ボーナス買付の仕組みを利用して非課税枠を使い切る

この使えなくなってしまった非課税枠を使い切る方法として、SBI証券や楽天証券などで利用可能な「ボーナス買付」という仕組みが利用できます。

ボーナス買付とは、年2回好きな営業日を指定して買い付けを行える仕組みになります。

1ヶ月あたりの上限は適用されないため、その年に残っている投資可能額(非課税枠)の範囲内であれば、好きな金額で買い付けができます。

つまりこの仕組みを利用すれば、毎月の積立では使えず、翌年に持ち越しもできない非課税枠を使い切ることができるのです。

3、つみたてNISA対象投資信託10選

ここでは160本以上あるつみたてNISA対象商品の中から、厳選した10商品をご紹介します。

つみたてNISAを利用する際の、投資商品の参考としていただければ幸いです。

(1)インデックス・ファンド

①楽天・全世界株式インデックス・ファンド(楽天投信)

| 楽天・全世界株式インデックス・ファンド(楽天投信) | |||

| 【先進国・新興国の大型株から小型株まで、全世界の株式への分散投資をこの1本で】 日本を含む全世界の株式市場の動きをとらえることを目指して、全世界のおよそ8,000銘柄(2018年8月末現在)をカバーする「FTSEグローバル・オールキャップ・イン デックス(円換算ベース)」に連動する投資成果を目標として運用を行う。「バンガード®︎・トータル・ワールド・ストックETF」を実質的な主要投資対象とし、原則為替ヘッジは行われない。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 10,094円 | 151億円 | 0.23% | -0.83% |

| |||

②eMAXIS Slim 先進国株式インデックス(三菱UFJ国際投信)

| eMAXIS Slim 先進国株式インデックス(三菱UFJ国際投信) | |||

| 【日本を除く先進国株式へ分散投資】 日本を除く先進国の株式市場の値動きに連動する投資成果を目指し、MSCI Kokusai Index(MSCIコクサイ インデックス・円換算ベース)に連動する運用成果を目標として運用を行う。原則為替ヘッジは行われない。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 11,465円 | 259億円 | 0.12% | 12.91% |

| |||

③楽天・全米株式インデックス・ファンド(楽天投信)

| 楽天・全米株式インデックス・ファンド(楽天投信) | |||

| 【米国株式への分散投資】 米国株式市場の動きをとらえることを目指して、米国株式市場の投資可能銘柄のほぼすべて(約4,000銘柄)をカバーする、CRSP USトータル・マーケット・インデックス (円換算ベース)に連動する投資成果を目標として運用を行う。「バンガード®︎・トータル・ストック・マーケットETF」を実質的な主要投資対象とし、原則為替ヘッジは行われない。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 10,887円 | 271億円 | 0.17% | 7.10% |

| |||

④ニッセイTOPIXインデックスファンド (ニッセイアセットマネジメント)

| ニッセイTOPIXインデックスファンド (ニッセイアセットマネジメント) | |||

| 【日本株式(東証上場銘柄)全体へ分散投資】 「ニッセイ国内株式インデックスマザーファンド」を通じて、実質的に国内の金融商品 取引所上場株式等に投資することにより、TOPIX(東証株価指数・配当込み)の動きに連動する投資成果を目標として運用を行う。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 10,789円 | 206億円 | 0.17% | 8.45% |

| |||

⑤eMAXIS Slim 新興国株式インデックス(三菱UFJ国際投信)

| eMAXIS Slim 新興国株式インデックス(三菱UFJ国際投信) | |||

| 【新興国株式に幅広く分散投資】 新興国株式市場の値動きに連動する投資成果をめざし、MSCI エマージング・マーケット・インデックス(円換算ベース)に連動する運用成果を目標として運用を行う。原則為替ヘッジは行われない。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 9,602円 | 103億円 | 0.20% | -8.49% |

| |||

⑥eMAXIS Slim バランス・8資産均等型(三菱UFJ国際投信)

| eMAXIS Slim バランス・8資産均等型(三菱UFJ国際投信) | |||

| 【国内外の株式・債券・不動産へ分散投資】 日本を含む世界各国の株式、公社債および不動産投資信託証券市場の値動きに連動する投資成果をめざし、各投資対象資産の指数を均等比率で組み合わせた合成ベンチマークに連動する運用成果を目標として運用を行う。原則為替ヘッジは行われない。株式(国内/先進国/新興国)、債券(国内/先進国/新興国)、不動産投資信託(REIT・国内/先進国)の8つの投資対象に12.5%(1/8)ずつ投資。 | |||

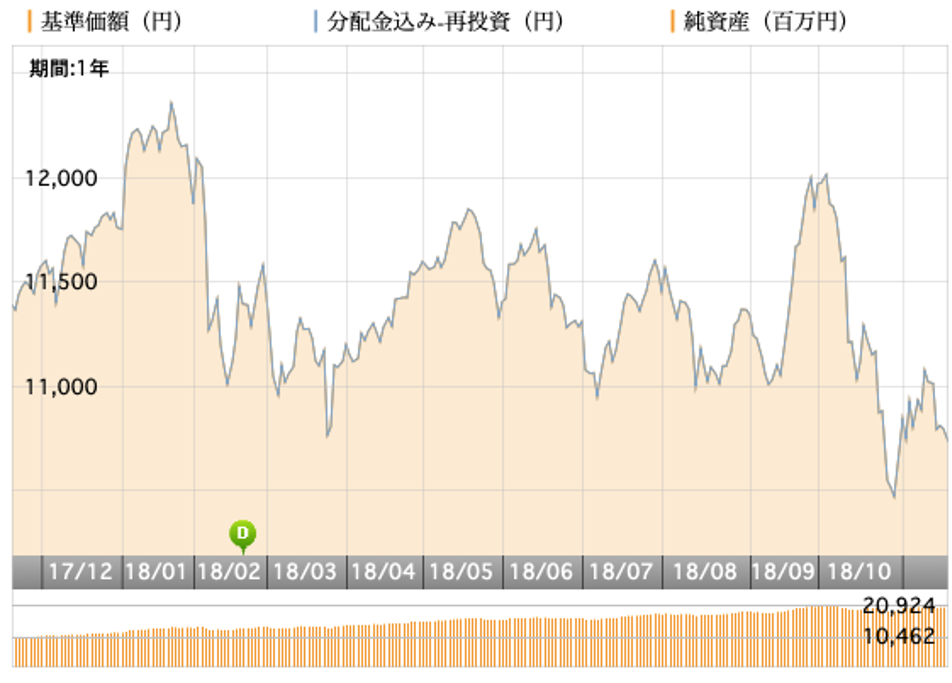

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 10,465円 | 180億円 | 0.17% | 3.13% |

| |||

(2)アクティブ・ファンド

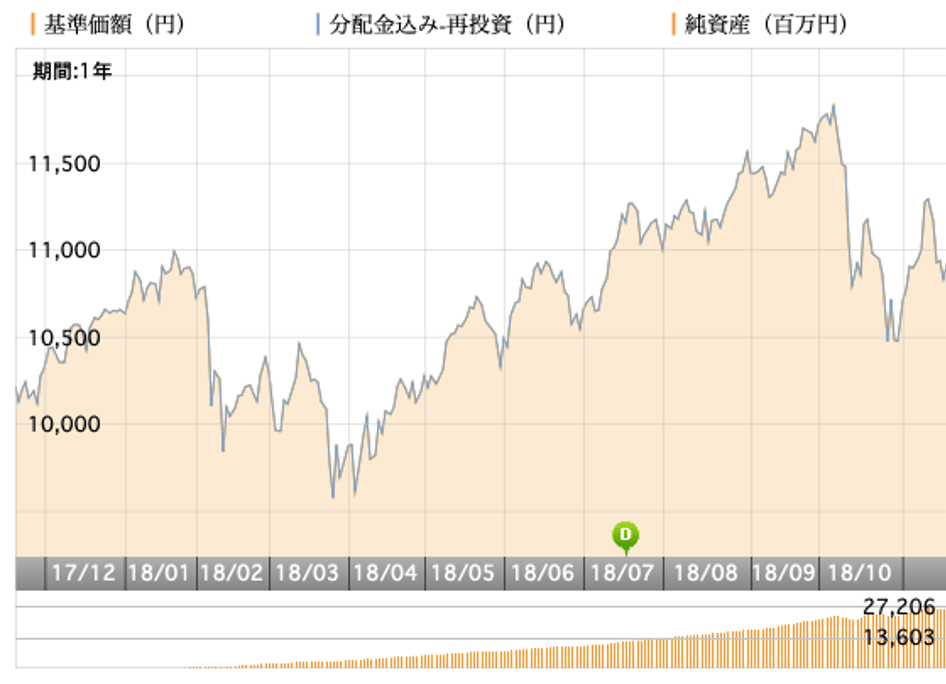

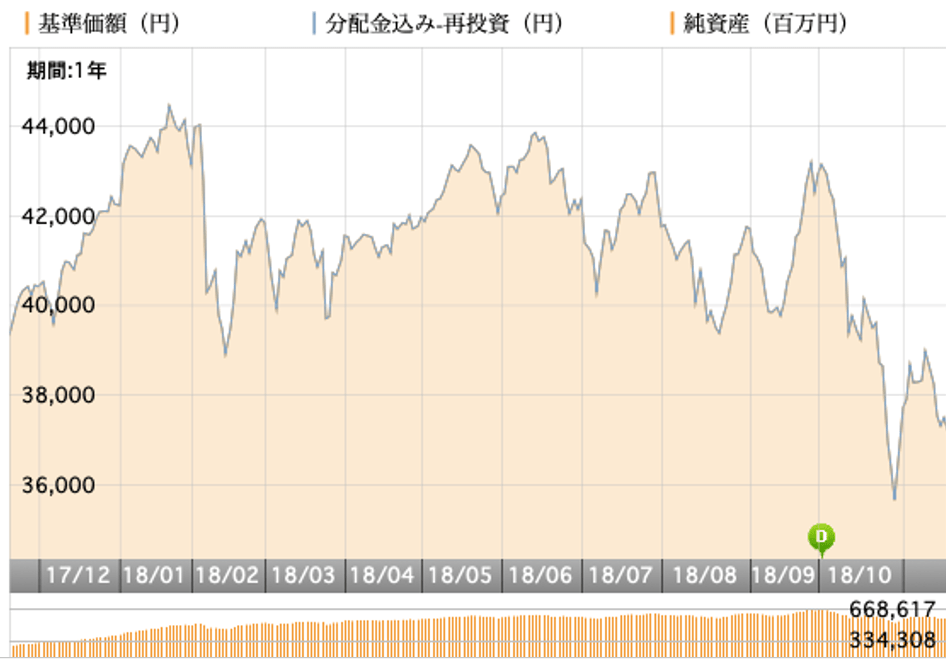

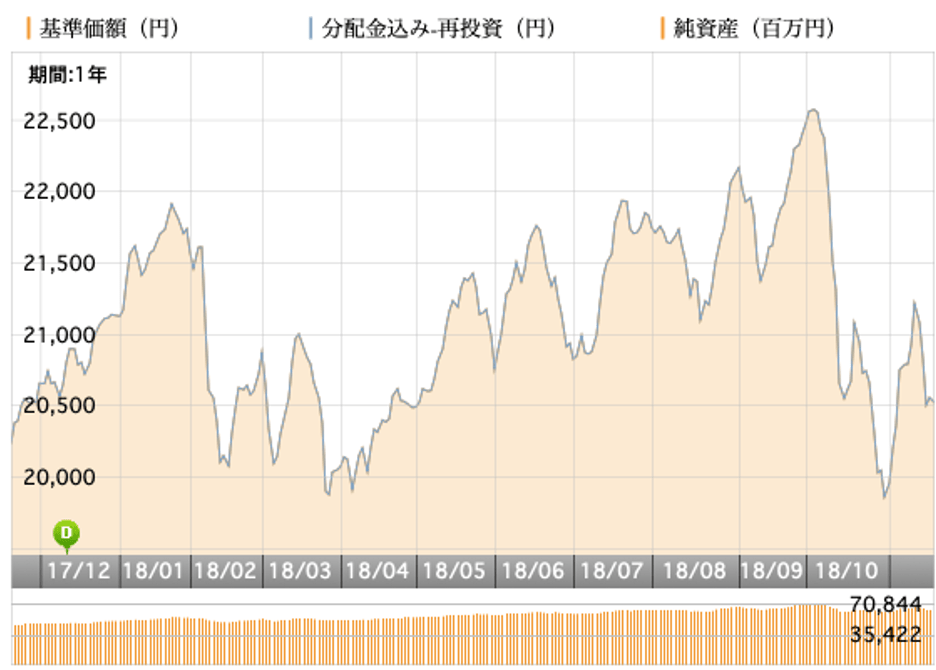

①ひふみプラス(レオスキャピタルワークス)

| ひふみプラス(レオスキャピタルワークス) | |||

| 【割安な国内外株式へ分散投資】 国内外の上場株式を主な投資対象として、株価が割安だと考えられる銘柄を選別して長期投資を行い、市場平均を上回る運用成果を目指すアクティブ・ファンド。株価が割高になった銘柄は売却したり、割安だと考えられる銘柄がなければ無理に投資を行わず、現金比率を高めて投資機会を待つなど、柔軟な投資を行うのが特徴。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 37,405円 | 5924億円 | 1.06% | 277.22% |

| |||

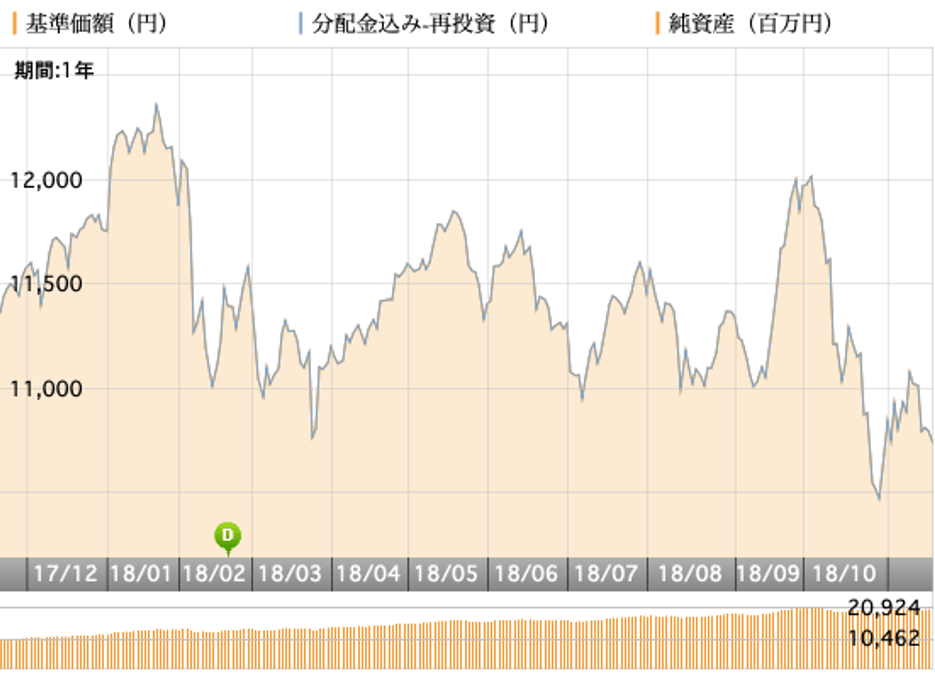

②セゾン資産形成の達人ファンド (セゾン投信)

| セゾン資産形成の達人ファンド (セゾン投信) | |||

| 【日本を含む世界の株式へ厳選分散投資】 30か国以上の国の厳選された企業の株式へ国際分散投資を行うアクティブ・ファンド。それぞれの地域に強みを持ち、安全性や長期的な収益力を基準に選別投資を行うファンドを投資対象とする。短期的な市場の動向ではなく、各ファンドが投資対象とする株式市場の規模などを考慮し、長期的な視点で資産配分が決定される。原則ほぼ100%が株式に投資されるためリスクも高くなるが、本質的価値よりも割安な価格で購入するバリュー投資によって、リスクを抑えながらより高いリターンが期待できる。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 20,494円 | 661億円 | 1.35% | 99.61% |

| |||

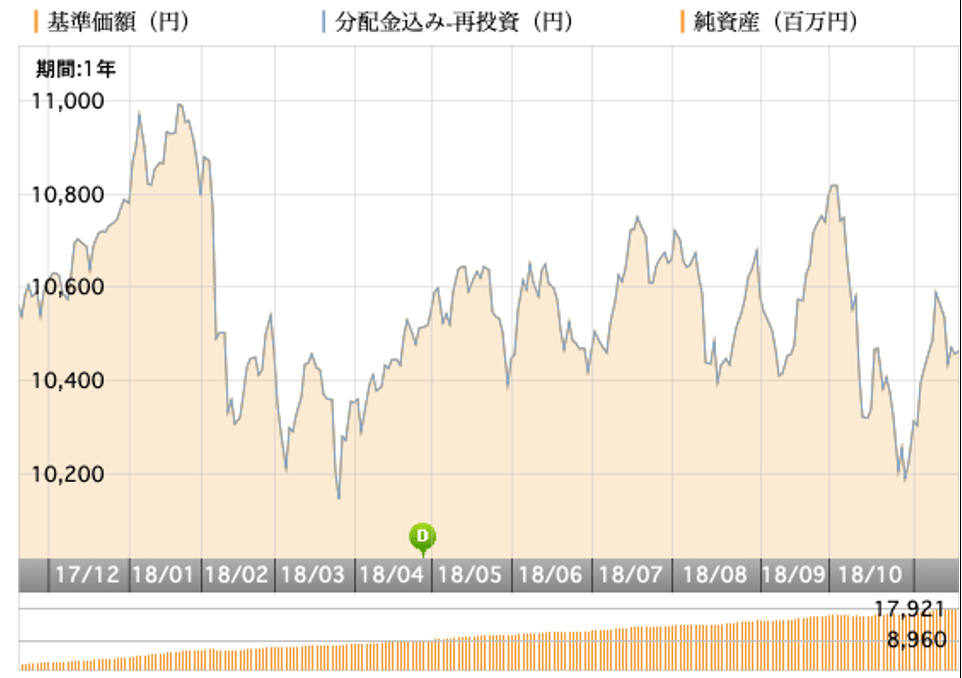

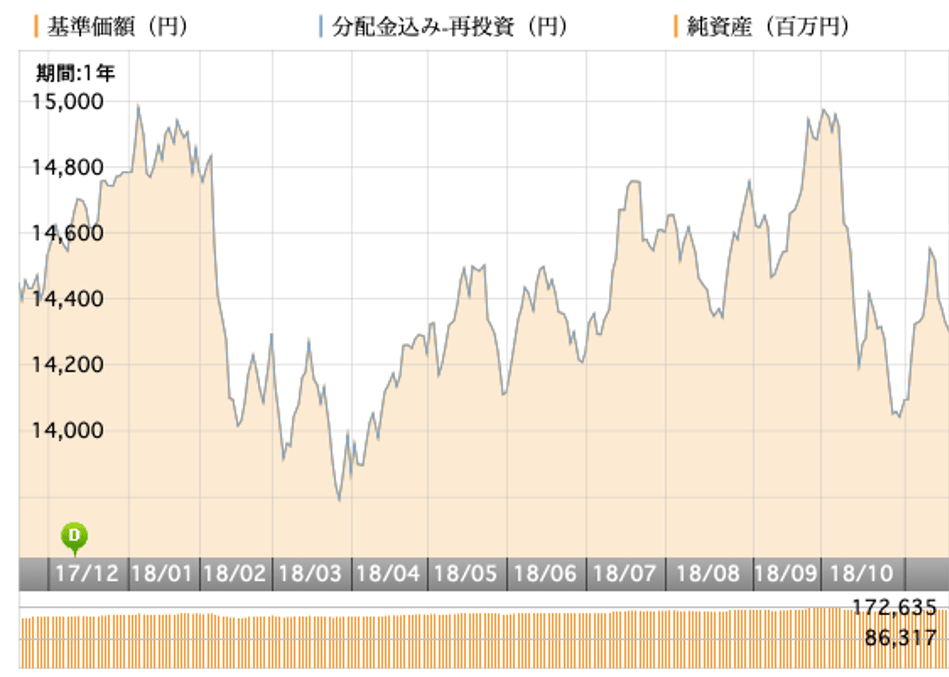

③セゾン・バンガード・グローバルバランスファンド (セゾン投信)

| セゾン・バンガード・グローバルバランスファンド (セゾン投信) | |||

| 【世界の株式・債券へ50:50で分散投資】 世界30か国以上の株式と10か国以上の債券に国際分散投資に原則50%ずつ投資するバランス型アクティブ・ファンド。運用資産の半分が債券で運用されるため、リスクを抑えながら安定したリターンが期待できる。世界最大級の運用会社であり、ローコスト・ハイクオリティ運用で定評のあるバンガードのインデックスファンドを投資対象とすることで、低コストの運用を実現。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 14,269円 | 1657億円 | 0.60% | 40.95% |

| |||

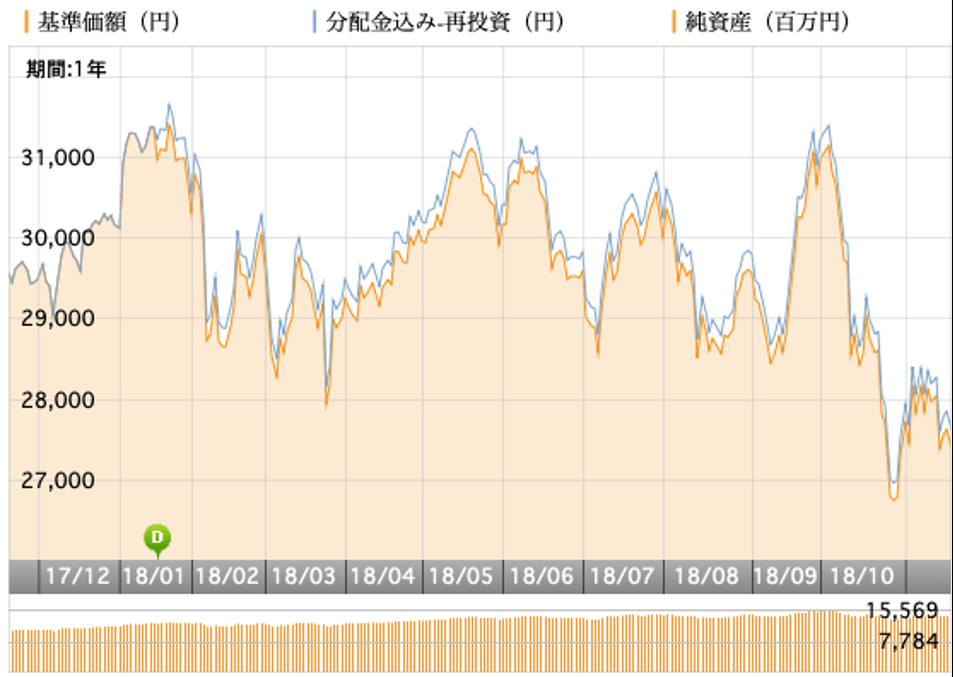

④コモンズ30ファンド(コモンズ投信)

| コモンズ30ファンド(コモンズ投信) | |||

| 【厳選銘柄への長期投資】 真のグローバル企業を中心に約30銘柄に30年の長い目線で投資。「質」の高い企業に集中投資することで高い運用成果を目指す。 | |||

| 基準価格 | 純資産 | 信託報酬率 (年率・税込) | トータルリターン (設定来) |

| 27,600円 | 146億円 | 1.06% | 197.57% |

| |||

(2018年11月19日時点(トータルリターンは2018年10月31日時点)出所:モーニングスター)

まとめ

いかがでしたでしょうか。

今年からスタートしたつみたてNISA。はじめたいと思いながらも、何もせず来てしまった方も、ボーナス買い付けの仕組みを使えば、今年分の非課税枠を余らせず使えるチャンスはまだあります。

投資では投資するタイミングが重要な要素です。しかし、つみたてNISAに関していえば、長期的な積立・分散投資によって、投資する対象(資産)とタイミングが分散され、投資を始めるタイミングがパフォーマンスへ与える影響は小さくなります。

そのため投資のタイミングを図るよりも、早めに積立を始めるほうが、運用期間が長くなる分パフォーマンスにプラスに働きやすいと言えます。

つみたてNISA口座の開設には通常1〜2週間要します。

1人1口座しか開設できないため、投資したい商品を取り扱っているかをよく確認した上で、なるべく早めに申し込むようにしましょう。