投資による不労所得だけで生活したい人にとって欠かせないのが「REIT(リート)」です。REITは株式や債券よりも利回りが高い傾向があり、投資額に対してもらえる分配金が高めの金融商品です。

老後の年金にプラスして不労所得を得るために投資している方も多いです。現役世代でも、REITへの投資でアーリーリタイアやセミリタイアをしている方もいます。

この記事では、REITの分配金利回りが株式や債券よりも高い理由や、実際にどれくらい高いのかについて紹介します。投資で収入を上げたい人は必見です。

REITの分配金の利回り

REITの分配金利回りは、他の投資商品と比べて高い傾向があります。REITそのものが値上がりしたり値下がりしたりはしにくいですが、「ミドルリスク・ミドルリターンの投資」と言われるように、投資額に対して潤沢な分配金がもらえることで人気です。

まずは、REITと他の金融商品の利回りを比較し、分配金を還元する仕組みについて紹介します。

利回りの計算方法

はじめに、REITの分配金利回りの計算方法について解説しておきましょう。分配金利回りは、次の計算式で算出されます。

- 分配金利回り=年間の分配金÷投資額×100(%)

すなわち、投資額に対する分配金の割合を求めた数値が分配金利回りです。よりイメージを持ってもらうために、具体的に計算してみましょう。

例えば、年間の分配金の合計額が4,500円のREITを1口10万円で購入したとします。利回りの計算式に当てはめて分配金利回りを計算してみると、次のようになります。

- 分配金利回り=4,500円÷100,000円×100%=4.5%

すなわち、REITの分配金利回りは4.5%と計算できます。毎年同じ金額の分配金がもらえると仮定すると、投資額の4.5%となる金額の分配金を毎年もらうことができるというわけです。

国内で売買できるREITは、一般的に年間2回の分配金を受け取ることができます。分配金利回りの計算では「年間の分配金の合計額」を使うので、自分で利回りを計算するときは2回の分配金を合計することに気をつけましょう。

利回りは一般的に株式や債券よりも高め

続いて、REITと他の投資商品の利回りを比較してみます。

一般的に投資と聞くと、株式や債券をイメージする方が多いでしょう。これら2つの投資商品とREITの利回りの目安を比較すると、次の表のようになります。

なお、値上がり・値下がりを含まない分配金利回りや配当金利回りの目安を掲載しました。

| 投資先 | 目安となる利回り |

| REITの分配金利回り | 2%~7% |

| 株式の配当金利回り | 1%~5% |

| 国債(10年国債利回り) | -0.2%~-0.1% |

「ハイリスク・ハイリターン」と言われる株式であっても、値上がり益を考慮しない配当金利回りで5%を超える投資を行うことは難しいです。その点、REITは分配金利回りが5%を超えるケースは珍しくありません。

REITが分配金を還元する仕組み

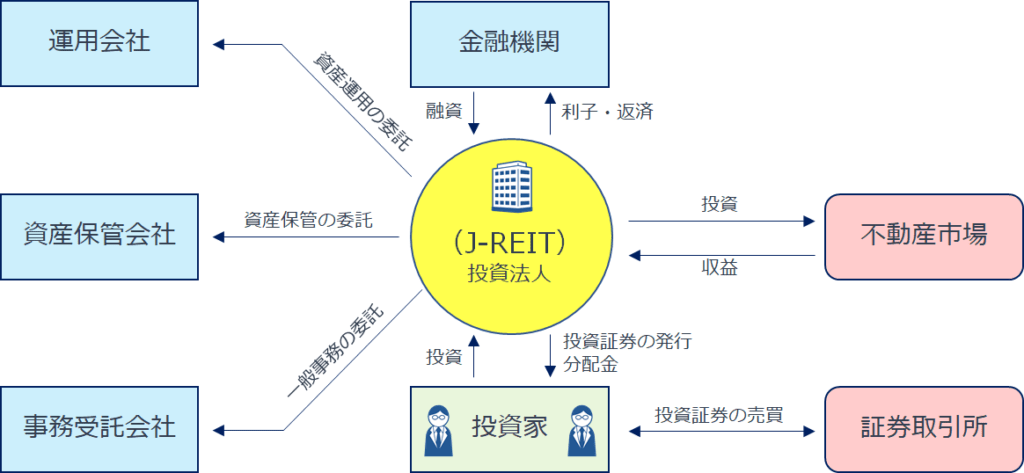

REITとは、不動産投資の投資信託のことです。投資家は、REITを購入することで資産を不動産投資法人に預けるという商品です。

国内のREITの多くは年に2回決算を行います。不動産の運用が順調であれば、利益の一部を分配金として投資家に対して年に2回還元することができます。

REITの利回りが高い理由

REITは、株式や債券よりも分配金利回りが高いことについて説明しました。では、なぜREITは分配金の利回りが高いのでしょうか?

安心して投資するために、REITの分配金利回りが高い理由について解説していきましょう。

主な理由は次の3つです。

1. 法人税が免除されるから

2. 金利が低下しているから

3. 収入が安定しているから

理由1:法人税が免除されるから

利益に対して法人税がかかるかどうかが、REITと株式の大きな違いです。当然、法人税がかからない方が、投資家に還元できる分配金が多くなります。

一般的な株式会社の場合、利益から法人税を支払った後、残ったお金から株主に支払う配当金を捻出します。法人実効税率は約40%にも上ります。

一方で、不動産投資法人はある条件を満たせば法人税を免除されるため、投資家に多くの分配金を支払うことができるのです。

その条件とは「当期利益の90%超を投資家に分配すること」です。利益の90%を超える金額を投資家への分配金に充てれば、法人税がかからないのです。そのため、多くの不動産投資法人では、法人税を免除されるこの条件を満たすように分配金を決めているのです。

結果として多くのREITで法人税が免除され、しかも利益のほとんどを投資家に還元している状態になり、分配金が高くなるのです。

理由2:金利が低下しているから

副次的な理由ですが、金利の低下はREITの収益改善に影響する要因です。

多くのREITは金融機関からお金を借りて資金調達をしているため、将来的に返済しなければなりません。簡単なことばに置き換えれば「借金」なので、利息をつけて返済する必要があります。

近年アベノミクスによる金融緩和で金利が低下している環境にあるため、金融機関からの借入金の利息が低くなっています。支払い利息が減少すればREITの収益性は向上するため、分配金の利回りが高くなっているのです。

理由3:収入が安定しているから

REITは不動産に投資をする商品です。不動産には住宅やオフィスビル、商業施設などさまざまな物件がありますが、景気が良いときも悪いときも比較的需要が安定していることが特徴です。

特に、住宅は景気の良し悪しによって住む場所を変える人は少なく、安定した収益を見込めます。

このような特徴があり、将来的な収入の見通しが立つことがREITの特徴です。投資法人にとっても利益をプールしておく必要性が乏しく、分配金として投資家に還元することができるため、分配金の利回りが高くなるのです。

REITのリスク

ここまで、REITは分配金の利回りが高いことについて紹介してきました。良いことばかりの商品のように感じられるかもしれませんが、投資にはリスクがつきものです。

REITの良い面だけでなく、しっかりとリスクも知っておきましょう。REITには、主に次の4つのリスクがあります。

1.価格変動リスク

REITは、株式と同様に価格が変動する金融商品です。買ったときよりも価格が上がることもあれば、下がることもあります。

価格が上がって得をする場合も、価格が下がって損する場合も含めて「価格変動リスク」と呼びます。

REITの分配金の他に、価格そのものが値上がりすることによる利益を得られる可能性があるということでもあります。

一方で、分配金をもらっても価格が下がってしまったがために結果はトントンだった、または値下がりの方が大きくて損をしてしまったというケースもあり得ます。

2.金利変動リスク

REITは、一般的に金融機関からお金を借りて投資をしています。REITの分配金利回りが高い理由のところで解説したように、近年低金利のため収益が出やすい環境です。

しかし、金利は未来永劫ずっと据え置かれるものではなく、変わることがあります。これを「金利変動リスク」と呼びます。

金利が上がった場合は借入金に対する利息が高くなるため、REITの収益を圧迫する可能性があります。金利が上がるとREITの価格や分配金が下がる恐れがあることを理解しておきましょう。

3.上場廃止リスク

REITは、株式と同様に証券取引所で売買できる商品です。取引所が開いている時間であれば、投資家同士が自由に売買できるという特徴があります。

しかし、取引所が定める上場基準に抵触して上場廃止となった場合、取引所では売買できなくなります。

予告なく上場廃止となるケースはほとんどなく、上場廃止の恐れがある時点で「整理ポスト」という区分に割り当てられます。それから一定期間後に上場廃止となるので、投資家はそれまでに売却することが一般的です。

このような状況でREITが高く売れることは非常に稀ですので、買値より安く売らざるを得ず、結果として損失につながってしまうリスクがあるのです。

4.災害リスク

日本は、地震を始めとする災害が多い国です。災害によって不動産が被災したり壊れたりしてしまった場合、投資法人は利益を得られなくなります。

このような場合は分配金が減ることが予想されます。REITに投資する際は、こういった災害リスクについても理解しておくことが重要です。

不動産に投資する方法

REITは分配金利回りが高く投資家に人気の商品ですが、不動産への投資する方法は他にもあります。

これから紹介する投資方法は、いずれも「ミドルリスク・ミドルリターン」と呼ばれているものです。ご自身の資産状況や考え方に合った投資方法を選ぶ際に役立ててください。

投資方法1:現物の不動産

「不動産投資」といえば、マンションやアパートを買って賃料を収入として受け取る現物の不動産投資を思い浮かべるのが一般的でしょう。不動産を購入するのに数千万円、数億円といった大きなお金が必要になるため、ローンを組んで不動産を購入し、運用していくことが一般的です。

賃料収入からローンを返済していくことは可能ですが、万が一投資がうまくいかなかった場合、ローンの返済は自己資金から捻出しなければなりません。また、投資をやめたいと思ったときに売却するタイミングも難しいです。

初心者がいきなり手を出すのは難しい投資なので、信頼できるメンターを見つけてから検討することをおすすめします。

投資方法2:REIT

REITは1口10万円ほどから購入できるため、現物の不動産投資と比べれば圧倒的に敷居が低いです。投資初心者でも始めやすい投資です。

その上、REITなら個人で物件を持つのが難しい都心のオフィスビルに投資をすることもできます。少額で始めることができ、かつ人気のエリアに投資できることがREITの強みです。

一方で、「上場廃止リスク」や「災害リスク」が発現し、投資したREITが収益をもたらさなくなってしまう可能性があります。「分配金利回りが高いから、全財産を1種類のREITに投資する」といったリスクの高い取引は控えた方が良いでしょう。

投資方法3:REITのETF

REITで分散投資を行う「REITのETF」という商品もあります。ETFとは上場している投資信託のことで、ETFを買うと「ETFの運用会社にREITによる運用をお任せ」することができます。

REITのETFも証券取引所で売買することができます。例えば、10口2万円ほどで購入できる「東証REIT指数ETF」というETFがあります。東証市場に上場しているREITすべてを投資対象とするETFなので、さまざまなREITに少しずつ投資をして資産を分散したい人に向いている商品です。

ただし、ETFは投資家の代わりに運用会社がREITを運用する商品なので、手数料がかかります。REITに直接投資をするより分配金の金額は少なくなることを覚えておきましょう。

REITの今後の見通し

2020年の東京オリンピックを控え、都市部はインフラ整備や都市開発が予定されています。さらに訪日外国人観光客も増加しているので、ホテルや商業施設の需要が高まっています。

このような背景から、不動産市場は好況な状態にあり、REITへの期待もおのずと高まっています。

まとめ

REITの分配金利回りを中心に、リスクと他の不動産投資方法について解説しました。

REITは価格の変動こそ大きくはない「ミドルリスク・ミドルリターン」の投資ですが、分配金利回りの高さは他の商品と比べてピカイチです。老後の年金が不安な方や、現役世代だけどアーリーリタイアを狙っている方は、不労所得を目標にREITへの投資を考えてみてはいかがでしょうか?