2017年に制度変更がなされ、直近注目を集め始めているiDeCo(個人型確定拠出年金)。

皆さんも一度は耳にしたことがあるこのiDeCoですが、実際に始めるにあたっては「どんな金融機関を使うべきか」「どんな商品を選ぶべきか」という悩みが生まれがちです。

そこで今回の記事では、

- そもそもiDeCoとは何か

- 各金融機関におけるiDeCoを徹底比較

- おすすめの運用商品

を紹介していきます。

「そもそもiDeCoってなに?」という方も、「iDeCoをはやく始めたい!」という方にとってもお役に立てる記事ですので、ぜひご一読ください!

- 1 1、個人型確定拠出年金(iDeCo)とは?

- 2 2、メリットと注意点

- 3 3、iDeCoは金融機関によって違う?

- 4 4、各金融機関のiDeCoを徹底比較

- 5 5、サポート体制の比較

- 6 6、iDeCoの運用商品の選び方とオススメ商品10選

- 6.1 (1)レオスーひふみ年金 (SBI証券、マネックス証券、イオン銀行ほか)

- 6.2 (2)楽天・全世界株式インデックス・ファンド (楽天証券)

- 6.3 (3)eMAXIS Slimバランス(8資産均等型) (マネックス証券、松井証券)

- 6.4 (4)マイバランス30(確定拠出年金向け) (イオン銀行)

- 6.5 (5)eMAXIS Slim先進国株式インデックス (マネックス証券、松井証券)

- 6.6 (6)DCダイワ・ワールドアセット (大和証券)

- 6.7 (7)日興-DCインデックスバランス(株式40) (SBI証券)

- 6.8 (8)たわらノーロード国内債券 (マネックス証券、イオン銀行)

- 6.9 (9)たわらノーロード 先進国株式 (イオン銀行)

- 6.10 (10)MHAM日本成長株ファンド<DC年金> (楽天証券)

- 7 まとめ

1、個人型確定拠出年金(iDeCo)とは?

そもそも個人型確定拠出年金(iDeCo)とは何なのか、ということについて今一度確認しておきましょう。

確定拠出年金には「企業型」と「個人型」の二種類がありますが、会社に属している場合は基本的に加入必須の「企業型」に対し、任意加入かついくら積み立てるかを自分で決定できるのが「個人型」です。

毎月いくら積み立てるか(掛金)には上限がありますが、自分で決めた一定額を積み立てる運用商品を選び、60歳以降にその運用資金を受け取れる、というのが「個人型確定拠出年金(iDeCo)」となっています。

ここまでの文章だけを見ると「お金を預けておろせない定期預金のようなもの」と捉えることもできますが、iDeCoにはさまざまなメリットがあります。

次の項目で、iDeCoを使う利点についてチェックしていきましょう。

2、メリットと注意点

iDeCoのメリットについて紹介する前に、「なぜiDeCoなどを活用して資産運用することが大事なのか」ということについて考えてみます。

日本国民の義務に「納税の義務」というものがありますが、私たちは国民年金保険料という税金を毎月支払うことで、他者に寄与される年金拠出元の財源確保をするとともに、自らが老後年金を受け取ることのできる権利を獲得しています。

少子化の影響などもあり、現在20代~40代のビジネスパーソンが将来生活するのに十分な年金を受け取れるかどうか、また年金支給開始年齢が引き上げられるのではないか、という懸念から「個人で将来必要な資金を確保しておくこと」の必要性が強く生じてきていると言えます。

そこで注目され始めたのがiDeCoです。

個人で毎月給与から積み立てを行うことで、自らで老後貰える金額を形成するという制度のため、個人型確定拠出年金という名が付いているわけです。

さて、前置きが長くなりましたが、iDeCoのメリット、また注意点にはどのようなものがあるのでしょうか?

簡単に列挙し、その後で詳しくそれぞれについて見ていくことにしましょう。

(1)iDeCoのメリット

①積立金で運用して発生した利益に税金がかからない

まず、iDeCoを使うことで一番大きな恩恵と考えられるのが「節税」(税金控除)です。

通常株式投資などで発生した利益には約20%の所得税が課されますが、iDeCoで資産運用して発生した利益には税が課されません。

例えば100万円の運用利益が発生した場合、普通の株式投資であれば約20万円が税金として差し引かれ、実際には80万円の利益を受け取り可能となるわけですが、iDeCoの場合は税金0円、100万円の利益をそのまま受け取ることが可能です。

②iDeCoを利用することで節税が可能(積立金すべてが所得控除の対象)

また、我々は毎年自らの給料(所得)に見合った所得税を支払う必要があります。

こちらの税率に関しては「給与が高くなればなるほど税率も高くなる」というのが日本で取り入れている「累進課税制度」というものの特徴です。

どんな方であっても「給与から差し引かれる税金は低い方がいい」というのが当たり前の意見だと思いますが、iDeCoを活用すれば所得税を節税することが可能になっています。

iDeCoに納めた分の金額は所得税の対象から外れ、年末調整および確定申告のタイミングで一定の金額が戻ってくるのです。

③60歳以降に受け取るとき「退職所得控除」「公的年金等控除」により所得税が安くなる

iDeCoの場合、受け取る際にも税金控除がなされる、というのが大きなメリットの一つです。

「退職所得控除」、もしくは「公的年金等控除」を受け取り方によって適用させることができ、積み立ての時も受け取りの時も節税対策になる点がiDeCoの最大の特徴だと言えるでしょう。

(2)iDeCoの注意点

①60歳まで運用資金を引き落とすことができない

こちらに関しては先ほども触れましたが、毎月の積立金は60歳以降になるまで引き落とすことができません。

言い換えれば「資金拘束」ともとれるわけですが、これについては一長一短と言えるでしょう。

利用可能なお金があると色んなことに散財してしまう、という方にとっては将来のために資金拘束しておくことは悪くないと言えますし、またメリットでも書いた節税対策も受けられるので、この注意点はその側面の一つとして捉えるということもできます。

資金引き出しができない、というのは運用側の都合も混じっているような気もして何とも言えないため、この性質に関してはしっかりと頭に入れておく必要があると言えるでしょう。

②口座維持の手数料がかかる

通常の株式の口座保有・NISA口座の保有などでは「口座維持」の手数料は0円、まったくかからないシステムとなっています。

しかしiDeCoの場合は毎月口座維持の手数料が数百円~数千円かかってしまうほか、加入時にも約3000円が必要というデメリットがあります。

こちらに関しては「①60歳まで運用資金を引き落とすことができない」とは違い、iDeCoの明確な短所だと言えます。

そのため、この維持コストをいかに抑えるかというところで金融機関選びが重要になってくることは間違いないでしょう。

3、iDeCoは金融機関によって違う?

iDeCoを利用するにあたってかかる手数料・手数料の支払先は以下の通りです。

(1)加入時にかかるコスト

- 2,777円を国民年金基金連合会に支払う

※運用管理手数料を金融機関に支払う

(2)口座維持にかかるコスト

- 年間1,236円(月額103円)を国民年金基金連合会に支払う

- 年間768円(月額64円)を業務委託先金融機関に支払う

※運用管理手数料を金融機関に支払う

(3)受け取りにかかるコスト

- 1回あたり432円を事務委託先金融機関に支払う

ここで大事になってくるのが※をつけた部分、金融機関に支払う運用管理手数料です。

それ以外の金額はどこの金融機関を利用しても共通でかかってくる金額であるため、必要経費として考えるしかないのですが、運用管理手数料に関してはどの銀行・どの証券会社を使うかによって月額の支払い料が変わり、年間で見ると最大5,000円近い差額となります。

更にそれが数十年となると、数万円レベルで支払いコストに差が出てきます。

また、選ぶ金融機関によって異なるのは口座管理料・手数料のみではありません。

取り扱っている金融商品の数、おすすめポイントやサポートの手厚さなども変わってくるため、iDeCoにおいてまず重要なのは「どこの銀行または証券会社でiDeCoを利用するか」というところになってくるでしょう。

4、各金融機関のiDeCoを徹底比較

各金融機関の比較にあたっては、iDeCoナビというサイトを活用してみるとよいでしょう。

「サポート」「商品内容」「手数料」という三つの切り口から各金融機関を比較することができ、iDeCo利用にあたって非常に役に立つサービスを提供してくれます。

こういったサイト活用に加えて、ご自身で金融機関を選んでいただければと思いますが、当記事でオススメしたいのは「ネット証券会社でのiDeCo利用」です。

というのも、代表的なネット証券は毎月の口座維持費用が非常に低いことに加え、取り扱っている金融商品(投資信託)のバリュエーションが豊富であるためです。

今回は、ネット会社含めた金融機関におけるiDeCo利用において、それぞれの特徴を分かりやすく、かつ徹底的に比較してみます。

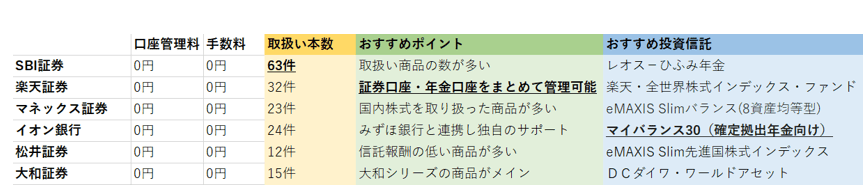

まず今回掲載している6社に関しては、運用管理手数料は条件なしで毎月0円、無料になっています。

口座維持にあたりかかるコストは国民年金基金連合会、業務委託先金融機関に支払う月167円のみとなっています。

他の差別点として挙げられるポイントの中で最も目立つのは、「取扱い本数」すなわち我々の積立金の投資対象となる金融商品の数です。

SBI証券は群を抜いて数が多く、自身のニーズに応じて好きな商品を選ぶことができると言えます。

取扱商品に関しては各銀行・証券会社で被っているものも多いため、(この中では大和証券が自社グループ商品の取り扱いが多くなっており、やや例外感があります)バラエティで選ぶならSBI証券一択と言えるでしょう。

商品に被りが多いと述べましたが、その中で「確定拠出年金向け」と題し、独自の商品をラインナップに掲げているのがイオン銀行です。

イオン銀行はみずほ銀行と連携して金融サービスを提供しているため、サポートツール『SMART FORIO』をあわせて利用できるというのも大きな強みです。

やや話がそれますが、イオン銀行は預金金利が高い銀行としても知られているので、まずは銀行口座とあわせて使いながらサービスに慣れていく・知っていくのも良いかもしれません。

また、楽天証券は「使いやすい」という面で他の金融機関から頭一つ抜けている証券会社と言えるでしょう。

証券資産と年金資産を一つのIDで管理できるほか、無料セミナーを開催しているなどサポートも手厚くなっており、資産運用にこれまで縁がなかった人でも始めやすさを感じられるはずです。

どの証券会社ももちろん申込書請求は無料なので、まずは上記で紹介したSBI証券、イオン銀行、楽天証券に申し込みしてみることをオススメします。

そのうえで他に気になる金融機関ものをあわせて取り寄せてみて、自分でこれだ!と思ったところでiDeCo利用をすると良いでしょう。

5、サポート体制の比較

iDeCo利用にあたって、重要な要素の一つと言えるのが「サポート体制が優れているかどうか」という点です。

iDeCo利用にあたって、重要な要素の一つと言えるのが「サポート体制が優れているかどうか」という点です。

何事も始めたばかりのころは、どうすれば良いかわからないものです。

サイトの使いやすさやサポートセンターの対応が手厚ければ、利用するにあたって安心材料となります。

まず、サポートセンターの連絡先や休業時間をまとめたリストは先ほどのiDeCoナビのページ「iDeCoナビ サポートで比較」で確認することができます。

私たちとしては平日・休日ともにコールセンターが使えて、かつ営業時間が長いほどありがたいと言えますが、「4、各金融機関のiDeCoを徹底比較」で挙げた6つの金融機関のうち、休日も営業しているのはマネックス証券、大和証券、イオン銀行です。

楽天証券のように年中無休・かつ24時間対応可能なiDeCo専用AIチャットを提供しており、コールセンター以外でもサポートを受け付けている会社は存在するので、使いやすさという面でのサポートではざっと各金融機関のサイトを見て確認してみると良いでしょう。

松井証券はやや表現が堅めなイメージ、SBI証券はシンプル、楽天証券は投資に関する情報を多く掲載など、少し見ただけでもいろいろな違いがあることがわかると思います。

サポートから見たオススメは、イオン銀行と楽天証券で、この二社はサポートツールやサイトの見やすさ・使いやすさが他社より非常に充実しています。

6、iDeCoの運用商品の選び方とオススメ商品10選

iDeCoで使う金融機関が決まったら、次は「どんな金融商品で資産運用をするか」を決めましょう。

各金融機関で少しバリュエーションは異なるものの、被っているものも多い、というのは先述したとおりです。

「4、各金融機関のiDeCoを徹底比較」の比較表で挙げた6種類のものとあわせ、計10種類のオススメ商品をここではピックアップしていきます。

※()内は、その商品を取り扱っている金融機関になります。

(1)レオスーひふみ年金 (SBI証券、マネックス証券、イオン銀行ほか)

独自調査を行ったうえで株式への投資を行うアクティブファンドでかなり名をあげているひふみは、iDeCoでもオススメできる商品です。

取り扱っている金融機関も多く、また信託報酬(年あたりの手数料)も0.8208%とアクティブファンドにしては低め、また運用開始来の騰落率は+60.61%と非常に高いパフォーマンスを出しています。

以下紹介するものは指数連動型のインデックスファンドが多くなっていますが、iDeCoでアクティブファンドを選ぶならひふみがオススメです。

(2)楽天・全世界株式インデックス・ファンド (楽天証券)

『楽天・全世界株式インデックス・ファンド』は、投資信託の中でも非常に人気が高いインデックスファンドです。

大型株のみでなく中小型含めた約400銘柄で構成されており、バランスがとれた商品となっています。

(3)eMAXIS Slimバランス(8資産均等型) (マネックス証券、松井証券)

『eMAXIS Slimバランス(8資産均等型)』も人気がある商品で、株式・債券をバランスよく組み入れた投資信託となっています。

株式、債券どちらかにバランスが偏りすぎるとリスク・リターンのバランスが崩れることもありますので、そこを意識した商品であると言えるでしょう。

信託報酬が0.1728%と、とても低いのも特筆に値するポイントです。

(4)マイバランス30(確定拠出年金向け) (イオン銀行)

確定拠出向けに作られている『マイバランス30』は、国内債券の割合を55%と多めにし、株式:債券の割合が30:70になっている金融商品です。

他にもマイバランス50、マイバランス70とありますが、名前についた数字が大きくなるほど株式の構成割合が大きいことを表しています。

債券を多く組み込んでいると値下がりリスクが抑えやすいため、長期的な投資をするにあたってオススメできるファンドです。

(5)eMAXIS Slim先進国株式インデックス (マネックス証券、松井証券)

先ほどはバランス型のeMAXISを挙げましたが、こちらの『eMAXIS Slim先進国株式インデックス』は先進国株式をポートフォリオに組み入れた商品となっています。

バランス型と比べると、ややリスクが上がる代わりに期待リターンが高めの商品となっています。

こちらも信託報酬はかなり低く、0.11826%となっています。

(6)DCダイワ・ワールドアセット (大和証券)

国内外の株式・債券・REITにバランスよく投資を行っている投資信託です。

中でも債券の割合を高め、リスクを下げ安定性を高めているのが特徴です。

大和の商品は信託報酬が1%を越えているものが多く、他社に比べると高めなのがネックなのですが、この『DCダイワ・ワールドアセット』は信託報酬が0.9720%とギリギリ1%を切っており、許容できる範囲と言えるでしょう。

(7)日興-DCインデックスバランス(株式40) (SBI証券)

先ほどのイオン銀行のマイバランス30と似たような商品です。

このDCインデックスバランス(株式40)に加え株式20,60,80と4つのタイプがあり、株式と債券の構成割合を見て自分のニーズにあったものを選ぶことが可能となっています。

個人的にはiDeCoについては株式の割合は高くて60%程度がよいと考えており、そこで今回は高すぎず低すぎずの株式40をオススメとして挙げています。

(8)たわらノーロード国内債券 (マネックス証券、イオン銀行)

債券の組み入れ比率が99.55%と、かなりリスクの低い資産に振り切った投資信託です。

運用来の騰落率は+1.38%程度となっており、かなり保守的な商品だと言えるでしょう。

リスクをそこまで取らず資産運用を行いたい方にオススメです。

(9)たわらノーロード 先進国株式 (イオン銀行)

株式・株式先物等で構成されたファンドです。

運用来の騰落率は+10.54%、株式市場の調子がよいとそれだけパフォーマンスも高くなる、というのが特徴です。

アメリカ株の割合が一番大きくなっており、アップルやマイクロソフトと言った有名企業のウェイトが高めになっています。

(10)MHAM日本成長株ファンド<DC年金> (楽天証券)

最後に挙げるのは、最初にピックアップしたひふみと似た独自調査で国内の成長率の高い銘柄に投資を行っている『MHAM日本成長株ファンド<DC年金>』です。

信託報酬は1.6740%と高めですが、パフォーマンスは+20%を越えており、こちらもリスクをとってリターンを狙いたい方にはオススメできる商品となっています。

まとめ

今回の記事では、iDeCoの基本的な情報やそのメリット・注意点、そしてオススメ商品などを見てきました。

資産運用に関しては始める時期は早ければ早いほど良いと言え、この記事で興味を持たれた方はまずは無料の資料請求から行ってみるとよいでしょう。

選ぶ商品の種類が少ないというのは逆に選びやすさがあるということでもあるので、当記事でオススメした10種類の商品をまずはチェックしてみてください。