「投資をして資産を増やしたい!」と考えたあとにやってくる壁は、「一体どの投資信託に資産を預けたらいいのか?」という点ですね。

株にせよ投資信託にせよその選択肢は膨大であり、どれを選べばより効率的な運用ができるのかというのは多くの人が抱える悩みです。

投資信託が個人で株式投資することと最も異なる点は「プロのファンドマネージャーが運用する」というところです。

せっかく自分の大切な資金を預けるのですから、なるべくいい運用元を選びたいですよね。

そこで今回は投資信託を選ぶ際にはどのようなポイントに気をつけていけばいいのか、ポイントをチェックしながらご紹介していきましょう。

1、投資信託の探し方1:投資すべき投資信託を見分けるポイントは?

さきに書いたように、投資信託も非常に多くの種類のものが存在します。

さきに書いたように、投資信託も非常に多くの種類のものが存在します。

国内株式を中心に投資しているものから、債券、外国株などなど何に投資しているのか、というのもそれぞれ違います。

また信託報酬(運用管理費、運用手数料)もそれぞれ異なり、どこを切り口に探し始めればいいのか困る方は多いでしょう。

とはいえ、投資家の共通認識としてあるのは

- コストは低く

- リスクは低く

- リターンは高く

という3点なのではないでしょうか。

この3つのポイントを抑えつつ、投資信託を上手く見分けるポイントについて解説していきます。

さて、投資信託の最大のメリットは「プロが自分に代わって運用を行ってくれる」という点です。

言い方を変えれば、自分で必要以上に調査の時間をかけることなく投資を丸投げできるということです。

これは非常に大きなポイントで、株価を逐一チェックしたり銘柄の入れ替えを頻繁に行ったりという必要なしに、リターンを得られればコストパフォーマンスはかなり良くなります。

ただ、銘柄選びに自信がある方は自分でポートフォリオを精巧に組んだ方がいいでしょう。

このあたりはトレードオフと言えます。

プロが資産運用を行ってくれると書きましたが、ここで注意したいのはだからと言って何も調査せずに適当な投資信託を買ってはいけないということです。

例えば利回りが高くてもリスクも高かったり、信託報酬が高かったりと証券会社によってはあまり質のよくないものを提供している場合があるのです。

そこで先に挙げた3点、「低コスト、低リスク、高リターン」という条件を満たすため、まず大事なのは

「自分の知っている商品(自分に身近な商品)を運用している投資信託を選ぶ」ということでしょう。

例えば高利回り商品の代表格とも言えるのが新興国株式に投資するものですが、利回りが高い反面、

- 値動きの幅が大きい

- マイナスに触れる可能性が高い

などのリスクも兼ね揃えています。

こういった商品は南アフリカや香港、インドなどの銘柄投資率が高く、これらの国の景気がどういった状態かよくわからないのに買ってしまうのはベターとは言えません。

「アフリカやアジア他国のことは分からないけど、日本やアメリカならなんとなく景気がよくなりそうだなあ」と考える方は多いのではないでしょうか。

まず初めての投資信託を選ぶならば、「高リターン」という目的の比重は低くしつつ、「低リスク」(=日本をはじめとした先進国投資)な商品を抑えることが大事です。

資産を減らさないということは、将来的に資産を増やすことに繋がっていくのです。

また、「低コスト」に関しては「信託報酬」が低めのものを選ぶことが大事になってきます。

信託報酬とはプロに運用してもらう際の手数料で、一般的に我々個人投資家目線では低ければ低いほどよいと言えます。

投資信託について各商品のページを眺めてみると、「目論書」という言葉が目に入ると思います。

これは各投資信託の概況を表したパンフレットのようなもので、分かりやすくその商品の特性がまとめられているものを指します。

ここで数年間のトータルのリスクリターン(年間騰落率)や投資先(資産状況)は何なのか、ということを流し読みでもいいのでチェックしておくとよいでしょう。

2、投資信託の探し方2:知っておきたい投資信託の種類

一つ前の項目では「なるべく自分の知っている商品が投資先である投資信託を選ぶ」のが大事と見てきました。

そういった点を踏まえても投資信託の種類は多くあり、絞り込むにはまだまだ条件のスクリーニングが必要です。

ここでは投資信託の特性という観点から種類をチェックしていきます。

この分別は各証券会社の検索機能でも調べることができますが、ざっくりとその概要を見ていきましょう。

今回見ていく投資信託の特性は大きく分けて以下の三点です。

- (1)投資対象地域はどこか

- (2)投資対象資産は何か

- (3)ファンド区分

当然他にも差異は存在するのですが、まずは大まかに理解していきましょう。

この3点については殆どの投資信託において、目論見書の最初のページに「追加型投信/国内/株式/インデックス型」のように記載されています。

またこれらについてはもちろん、他の違いというのも目論見書を読めば全部分かるようになっています。

前述した「その投資信託がどんな商品を投資先にしているか」ということに加え、以下の点を念頭に置きながら目論見書をチェックすると更に理解が深まるでしょう。

(1)投資対象地域はどこか

一つ前の項目で見たように、投資信託によって投資対象地域というのは大きく異なります。

大まかに分けると国内か国外か、更に海外でもアメリカやヨーロッパのような先進国か、それともアジアやアフリカのような新興国かに分類されます。

リスクの面から見ると、国内(日本)≒先進国の方が圧倒的に新興国より低くなっています。

新興国の金融商品は外的リスクに振らされやすいという特徴があり、株だけでなく為替・債券も値動きが荒いというのが特徴であるためです。

逆に言えば値動きが荒いだけ「評価額=リターン」が高くなるとも考えられるわけですが、初めに選ぶ投資信託としてはまずは国内、もしくは先進国を投資対象地域としているものをオススメします。

(2)投資対象資産は何か

次に見ていくのが「投資対象資産」です。

投資対象として最も代表的なのは株式と債券(国債)の二種類です。

それに次いでリートや先物などが挙げられるでしょうか。

株式と債券については、

- リスク面:株式の方が高く、債券の方が低い

- リターン面:株式の方が高く、債券の方が低い

というのが一般的です。

株はガンガン値上がりする可能性もあるが、その分下がる危険性もある一方、債券は安定した値動きをしていく…ということですね。

これについては個人の好み、つまりどれだけ値下がりリスクを許容しつつリターン期待値が高い投資信託に資金を任せるかという裁量になってきます。

投資対象資産については株式と債券をミックスしたものも多くあるので、目論見書でその割合をチェックしてみるとよいでしょう。

(3)投資信託区分

投資信託を選ぶうえで重要なのは「インデックスファンド(パッシブファンド)」「アクティブファンド」の2種類です。

後に詳しく説明しますが、今国内で大きく注目を集めている「ひふみ投信」は後者のアクティブファンドにあたります。

日本語でパッシブというのは受動的・受身的、アクティブは能動的・積極的のように訳されますが、読んで字のごとくその通りの意味です。

パッシブファンドは日経平均やTOPIXといった指数(ベンチマーク)に似通った運用手法をとるものです。

対してアクティブファンドはそういった指数のパフォーマンスを上回るような金融商品を選んで、より積極的な投資スタイルをとっていきます。

日経平均やTOPIXのような指数は、極端に暴騰・暴落することがなくローリスク・ローリターンである一方、アクティブファンドが扱う株式などの金融商品は銘柄によって騰落の差が激しいため、リスク・リターンともに高まってくるという違いがあります。

極端に言えば、アクティブファンドは当たれば大きいが、外せばその分損失も深くなる…ということですね。

これら双方にメリットデメリットはありますが、アクティブファンドの大きなメリットは指数の下落局面でプラスのリターンを出せる可能性があるということです。

パッシブファンドはそのような相場では同様に評価額が下がるわけですが、自分で組み込む株式を選べるアクティブファンドの場合、そこで値下がりが小さい株や逆行高している銘柄が組み込まれていれば、評価額が上がっている可能性も十二分に考えられるのです。

以上三点が投資信託の特性からみた、大まかな種類分類となります。

他の違いとして挙げられるこのあたりの特徴は、知識として頭に置いておけばいいレベルです。

- 単位型か追加型か → 単位型は一定の期間内でしか買えないのに対し、追加型はいつでも購入可

- 買付手数料・信託報酬の高さ → 買うにあたってかかるコストは低い方がよい

あまり細かく条件を絞ろうとするとかえって分かりにくかったり条件に合うものがなかったり、ということがあります。

まずはざっくりと概要を掴んでみたうえで、あとはそれぞれの投資信託の詳細をチェックしていくのがよいでしょう。

3、投資信託の探し方3:スクリーニングでスムーズに!

投資信託の探し方について詳しく見ていく前に、ここまでのポイントを軽く復習しておきましょう。

(1)低コスト、低リスク、高リターンなもの

→ まずは「投資先」が自分のなるべく知っているもの (≒ 日本株、国債等)

→ そこを重点に置きながら目論見書をざっとチェックしてみる

(2)三点で投資信託の種類を見極めてみる

1.投資対象地域はどこか

2.投資対象資産は何か

3.投資信託区分

ということでした。

ここからは更に具体的に投資信託を絞り込んでいきましょう。

投資信託の絞り込みについては、各証券会社のスクリーニングやモーニングスターのポートフォリオ組成からやってみるのがオススメです。

まずはSBI証券のスクリーニングを例にして見ていきます。

「詳細な条件で絞り込む」をクリックすると、細かな条件選択をすることが可能になります。

「ファンド分類」では株式、債券をチェック、「投資地域」ではグローバル、日本、北米あたりにチェックを入れてみてまずは検索してみるとよいでしょう。

加えてレーティングが高いもの、後は手数料・信託報酬はなるべく低めに設定すれば更に数を少なく絞り込むことが可能です。

他の条件については、これらも重要ではあるのですが最初のうちは一番数の多いものを選んでおくのが無難かと思います。

検索結果が表示された後は、更に自分の好みの投資信託を選び条件を比較することが可能です。

例えば上位3つのファンドの「比較」というところにチェックを入れ「銘柄を比較する」をクリックすると、分かりやすく条件を比べることができます。

ここから更に自分の好みの特徴を持つものを選んでいくとよいでしょう。

モーニングスターの場合は、「目標資産額」「自分の現在の資産額・積み立て可能な金額」をはじめに考えたうえで投資信託を選ぶことが可能になっています。

どんなポートフォリオが適しているか、というのをデータからはじき出してくれ、どのファンドを買えばいいのか、ということを簡単に教えてくれます。

証券会社でスクリーニングをしたいが難しいという方は、まず自分のデータを基に適した投資信託を教えてくれるこちらを先にやってみるとよいでしょう。

4、投資信託の探し方4:分配金の種類で選ぶ

(1)分配金の種類

分配金は、運用上で得た売買益や配当金などを顧客に分配する「普通分配金」と

運用資金の元本から支払われる「特別分配金」の2つがあります。

(2)3つの分配金コース

①「受取」

決算期ごとに購入口数に応じた分配金が支払われます。定期的に副収入が入るためお得なように思われるでしょうが、長期投資を目的にしている方にはデメリットになります。

分配金の支払いがあるということは、基準価格が下がることになり、運用資金が減ってしまうことになります。

複利効果が薄れてしまうことが、デメリットです。

②「再投資」

分配金支払コースの中で再投資を選ぶことができます。支払われるはずの分配金を

そのまま再投資することができます。

購入手数料もかからず、自動で購入でき、さらには福利効果もさらに高まるというメリットがあります。

ただ、分配金の税金分が引かれた金額が再投資の金額になることがデメリットになります。

③「無分配」

無分配型の投資信託になります。インカムゲインやキャピタルゲインを分配することなく、すべてを運用に回していきます。

再投資は、分配金に税金が掛かりますが、無分配は売却益に税金が掛かるのみです。

再投資よりもさらに福利効果が期待できる点がメリットです。

分配金を受け取りたい人にはおすすめできません。

(3)NISAを利用しましょう

投資信託を購入するときは、NISA口座を作りましょう。

非課税枠内ですと分配金も非課税になります。

5、投資信託の探し方5:ここなら間違いなし?おすすめ投資信託4選

さて、ここまでで既に自分にあった投資信託を数十件~数百件にまで絞ることができたのではないでしょうか。

ここからは投資信託を中心に、はじめての方にもおすすめできる投資のプロを紹介していきますので、ぜひ参考にしてみてください。

(1) ひふみ投信(レオスキャピタルワークス)

前にアクティブファンドの代表例として挙げたひふみ投信は、基準価額が年々右肩上がりに増加、またその投資哲学からファンが多い投資信託です。

社長の藤野英人氏はメディアにも多く出演されており、また著書も多いためどんなファンドなのか、という透明性が高いというのが特徴です。

投資対象となっているのは日本株で、アクティブファンドでありながら保守的な運用をこころがけている、というのが特徴のひとつに挙げられています。

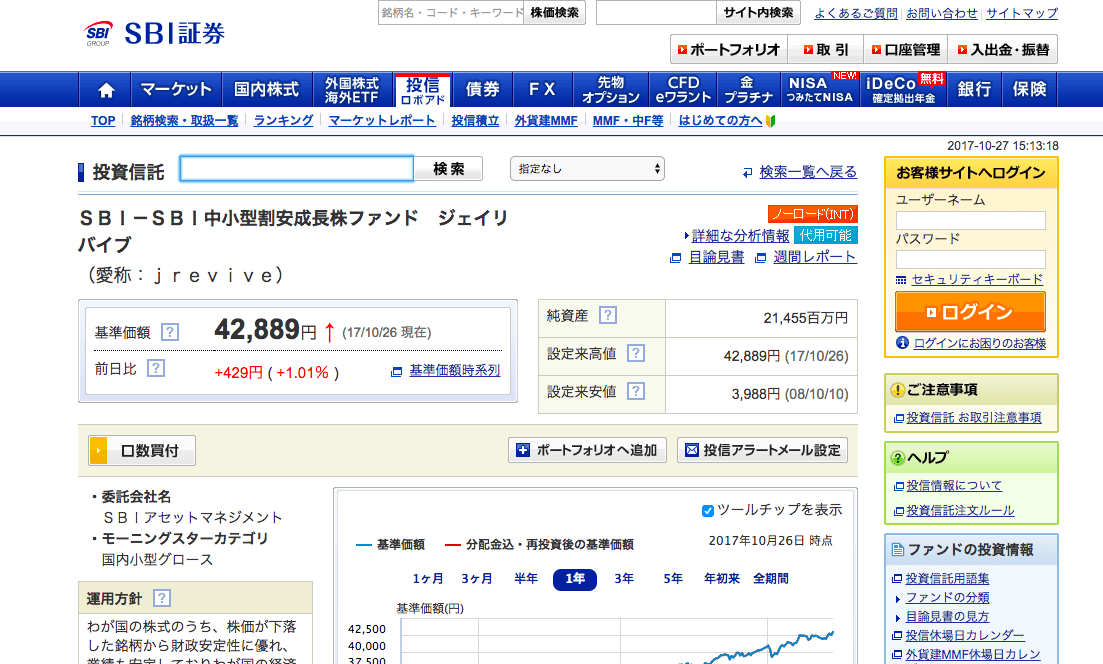

(2) SBI-SBI中小型割安成長株ファンド ジェイリバイブ

「投資信託の探し方」で出てきた、SBI証券で人気の高い投資信託です。こちらもアクティブファンドになります。

特徴は「日本株の中小型の成長株に投資している」というところで、「日本株に投資」かつ「パフォーマンスが安定している」というのがいいところです。

他の証券会社でも同様の商品はあるので、是非チェックしてみるとよいでしょう。

(3) TOPIX連動型上場投資信託 <1306> (ETF)

TOPIX連動型上場投資信託 <1306>は、「ETF」と呼ばれる上場している投資信託になります。

ETFは指数連動型のものが多く、日経平均に連動するもの、不動産投資信託といった種類のものがありますが、今回ピックアップしているものはTOPIX連動型です。

インデックスファンドに分類されることになります。

ETFであれば投資信託に比べてより自由性・透明性の高い取引を行えるのが大きなメリットです。

(4)ニッセイ 日経225インデックスファンド

こちらは日経平均株価をベンチマークとしたインデックスファンドです。

日経平均にほぼ連動して動くので価格推移が分かりやすく、また信託報酬も安いのが大きな特徴です。

6、投資信託の探し方6:その他のおすすめ【投資会社M&S】

その他にもおすすめの投資会社があります。

M&Sは投資企業(日本企業のみ)を細かく選定する投資会社です。

いわゆる「物言う株主」として、企業の抱える内部留保を有効的に活用することで企業価値が適正なものとなるよう働きかけます。

この手法では、比較的リスク低くパフォーマンスを期待することができます。

なお、このような投資手法を採用している投資会社は、日本ではまだまだ少ないのが現状です。

その意味でも注目すべき会社です。

まとめ

ここまで投資信託のいろはについて簡単に見てきましたが、いかがでしたでしょうか。

最後にもう一度、今回の記事の概要を振り返ってみましょう。

■なるべく「低コスト、低リスク、高リターンなもの」

→ まずは「投資先」が自分のなるべく知っているもの (≒ 日本株、国債等)

→ そこを重点に置きながら目論見書をざっとチェックしてみる

■この三点でファンドの種類を見極めてみる

投資対象地域はどこか・投資対象資産はなにか・ファンド区分は?

■自分の資産額、目標金額などを考えたうえで適した投資信託を選択する

さて、冒頭で「投資信託はプロに丸投げできるのがいいところ」と書きましたが、あくまでもそれは投資の入り口でしかありません。

それをきっかけとして、段々と自分で調べていくことが重要です。

そうすることでよりよい投資信託を見つけられるようになりますし、更に色々な投資先に目を向けることも可能になり、投資パフォーマンス向上に繋がるのではないでしょうか。

最終的には自分が投資信託を運用しているプロのファンドマネージャーになった気分で色々な銘柄を選び、好成績を出せるようになれるというのも一つの理想像です。

個人投資家であっても、投資信託以上のリターンを出している方は多く存在します。

この記事をきっかけに、よりよい資産運用の方法・投資信託の選び方について学びを深めていきましょう!