高い利回りで運用したいのであれば、投資のコストに着目することは当然です。投資信託では手数料が掛かりますが、運用するうえで最も注目したいのが信託報酬と呼ばれる手数料です。信託報酬がどれくらいかによって運用利回りが大幅に変わり、数年後から数十年後の資産が大きく変わる可能性があります。

とはいえ、「信託報酬以外に掛かる手数料は?」「信託報酬の相場は?どうやって計算したら良い?」「信託報酬は1年に1回必要になるの?」など、投資信託初心者の方は多くの疑問を持っていることでしょう。

そこで、今回は信託報酬の特徴と計算方法、相場や差し引かれるタイミングなどについて紹介していきます。この記事を読んでいただくことで信託報酬のことを理解でき、安心して投資信託を選んだり運用ができたりすることにつながるでしょう。

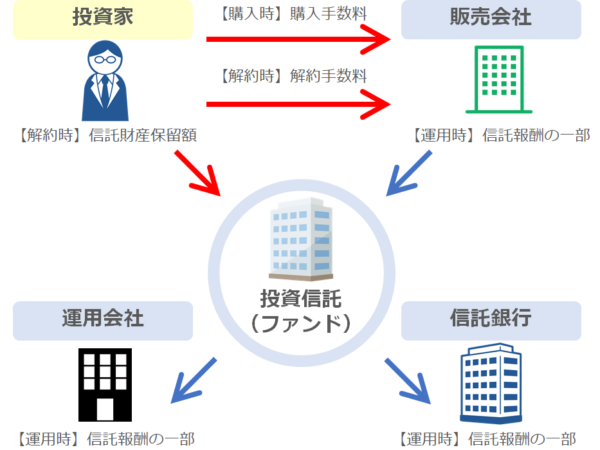

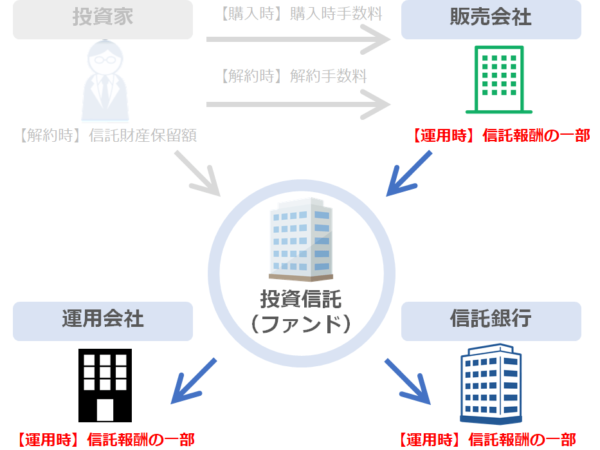

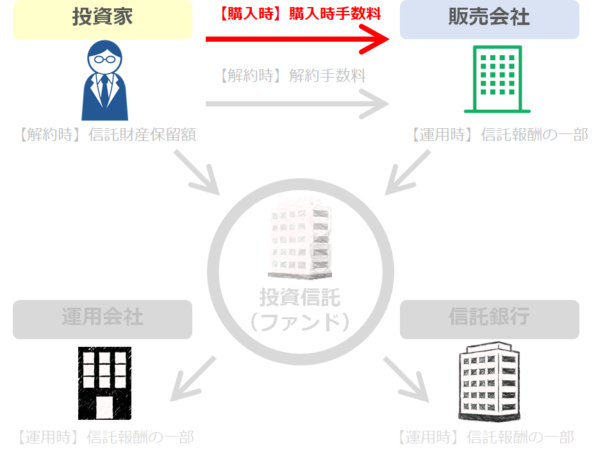

投資信託の手数料は購入時と解約時に発生する

投資信託を運用する際は、手数料がかかります。手数料は購入時にかかるものと、解約時にかかるものがあります。

購入・運用時にかかるのが

- 信託報酬

- 購入手数料

解約時にかかるのが

- 信託財産留保額

- 解約手数料

です。解約時には信託財産留保額が必要なケースが多いですが、解約手数料が発生する投資信託はあまり多くありません。

ここでは、投資信託を購入・運用するうえで事前に知っておきたい、「信託報酬」と「購入手数料」の内容についてみていきましょう。特に、信託報酬については、効率的な運用を実現するために必ずチェックしておきたいコストです。しっかりと内容を把握し、投資信託を選ぶ際の比較ポイントにしましょう。

信託報酬

投資信託で運用する際にかかる手数料の一つが信託報酬です。

信託報酬とは、投資信託を保有している間にかかる手数料で、運用管理費用や管理手数料とも呼ばれます。ただし、手数料と言っても直接的に支払うものではありません。投資信託運用期間中に信託財産の中から間接的に差し引かれます。

信託報酬は、投資信託委託会社・販売会社・信託銀行のそれぞれに分配され、運用コストや運用報告書の作成・発送コスト、資産を保管するためのコストなどに充てられます。信託報酬は、純資産総額に対して年2パーセントなど、どの投資信託で運用するかによって信託報酬率は異なります。

0.5パーセントから2.0パーセントほどが信託報酬の相場だと言われていますが、利用者にとっては運用コストでしかありませんので、できるだけ安い方がお得です。同じ金額・同じ期間運用を続けても、信託報酬がたったの0.1パーセント違うだけで、長期的に見ると運用益に大きな差が生じます。

効率的な運用を実現するために、投資信託を選ぶ際は信託報酬がどれくらいかかるのか事前に確認しておきましょう。

購入手数料

購入手数料は、投資信託購入時に1回だけ必要となる手数料です。

購入手数料は信託財産から間接的に負担する信託報酬とは違い、投資家が直接的に負担する手数料です。購入手数料は購入金額の2パーセントなど、販売会社や投資信託によって異なるため、事前にどれくらいかかるか確認する必要があります。

仮に、投資金額が30万円で購入手数料が2パーセント(税込2.16パーセント)の場合、30万円×2.16%=6,480円かかります。購入手数料は、投資金額とは別に必要になるため、この場合は300,000円+6,480円=306,480円が必要です。

資金に余裕がない場合はあらかじめ購入手数料も含めて計算し、その分の資金を準備しておくことが必要です。

ただし、すべての投資信託で購入手数料が掛かるわけではありません。購入手数料が無料のノーロード投資信託と呼ばれるものもあります。また、手数料が安いネット証券の場合、購入手数料を取らないケースもあります。

極力コストをかけたくない場合は、信託報酬が安いだけでなくノーロード投資信託などを選ぶようにしましょう。

信託報酬の計算方法

信託報酬がどれくらい掛かるかによって、運用利回りは異なります。信託報酬率を確認したい場合は、投資信託の目論見書や投資信託説明書を確認してください。ほとんどの場合、信託報酬率は「純資産総額に対して年2%」など、年率で表記されています。

そして、実際には基準価額と信託報酬率をもとにした日割り計算で、日々の信託報酬が算出され、信託財産から間接的に支払われているのです。

日々の信託報酬額を計算したい場合は「基準価額×(信託報酬率÷365日)」で算出できます。

たとえば、基準価額が2万円で信託報酬率が2パーセント(税込2.16パーセント)であれば、2万円×(2.16%÷365日)で約1.2円が1日あたりの信託報酬額となります。

ただし、投資信託の基準価額は日々変化するため、事前に正確な信託報酬額を知ることは難しいです。そのため、1日あたりの信託報酬額を計算する際は、参考金額であることを理解したうえで計算するようにしましょう。

単純計算で大枠の年間信託報酬額を知りたい場合は「2万円×2.16%」でも良いですし、過去に掛かった信託報酬額であれば年間報告書などに記載されています。

信託報酬が引かれるタイミング

信託報酬は年率で表記されていることがほとんどです。しかし、これまで説明した通り、実際には日割り計算が行われ、信託財産から毎日差し引かれています。

「信託報酬は年〇%だから、1年に1回差し引かれる」と勘違いしていたら、痛い目に遭うため注意が必要です。購入時に1回しか必要ない購入手数料とは異なり、運用期間中毎日かかることを理解しておきましょう。

投資信託財産は1日1回基準価額が計算され、その際に費用として支払われています。運用期間が長ければ長いほど、多くの信託報酬を支払うことになります。

そのため、投資信託を購入したものの、運用成績に満足いかない場合は日々信託報酬が掛かっていることも考えて、解約するか継続するかを早めに判断をすることが重要です。

信託報酬の目安

信託報酬は、販売会社・投資信託によって異なります。

投資信託協会の「公募株式投信(追加型)における運用管理費用(信託報酬)の状況」によれば、追加型公募株式投資信託の平均信託報酬率は1.12パーセント(税抜、対象ファンド4,981本、2016年12月末時点)となっています。その中で、最も信託報酬が安かったものは0.03パーセント、最も高かったのが2.38パーセントでした。

相場は0.5パーセントから2.0パーセント前後と言われていますが、投資信託の内容によって信託報酬が高いか安いか決まる傾向にあります。

ここでは、信託報酬が高い投資信託、安い投資信託それぞれの特徴をみていきましょう。

信託報酬が高い投資信託

アクティブファンドなど、高いリターンを目標とした投資信託は信託報酬が高い傾向があります。

TOPIX(東証株価指数)や日経平均株価、NYダウなどの指数に連動する投資目標を掲げた「インデックスファンド」とは異なり、アクティブファンドはインデックスを上回る成績を目標としています。そのため、インデックスファンドよりもリスク・リターンが高いことが特徴です。

インデックスファンドはさまざまな銘柄に分散投資しますが、アクティブファンドはファンドマネージャーが決めた銘柄に対して集中投資(グロース投資やバリュー投資)を行います。

アクティブ型の投資信託を購入する場合は、信託報酬が高い可能性があることを覚えておきましょう。運用コストが高いぶん、それなりのリターン実績を挙げている投資信託を選ぶ必要があります。

信託報酬が安い投資信託

インデックス型の投資信託は、信託報酬が安い特徴があります。インデックスファンドは指数に連動し、手堅く安定した運用を目指しているため、信託報酬は安い傾向になるのです。

信託報酬の相場は0.5パーセントから2.0パーセントほどですが、インデックス型の場合は0.5パーセントから1.0パーセント前後のものが多くあります。信託報酬が安いため、長期間運用してもコストを最小限に抑えることが可能です。

コスト重視の人は、インデックスファンドの中でも信託報酬が安いものを選ぶと良いでしょう。

まとめ

信託報酬の特徴と計算方法、相場や差し引かれるタイミングについて紹介しました。

最後に、今回紹介した大事なポイントをまとめておきましょう。

- 信託報酬は運用利回りに大きく影響を与えるため、投資信託で特に注目したい手数料である

- 信託報酬は年率で表記されているが、日割り計算で毎日差し引かれる

- 信託報酬はインデックス型では安く、アクティブ型では高い傾向にある

- 高い利回り、安定した利回りを求める場合は、信託報酬が安いものを選ぶことが重要である

これから投資信託を始める場合は、信託報酬に注目して投資先を選ぶようにしましょう。信託報酬を安く抑えることができれば、多少利回りが低くても運用益を得ていくことは十分可能です。