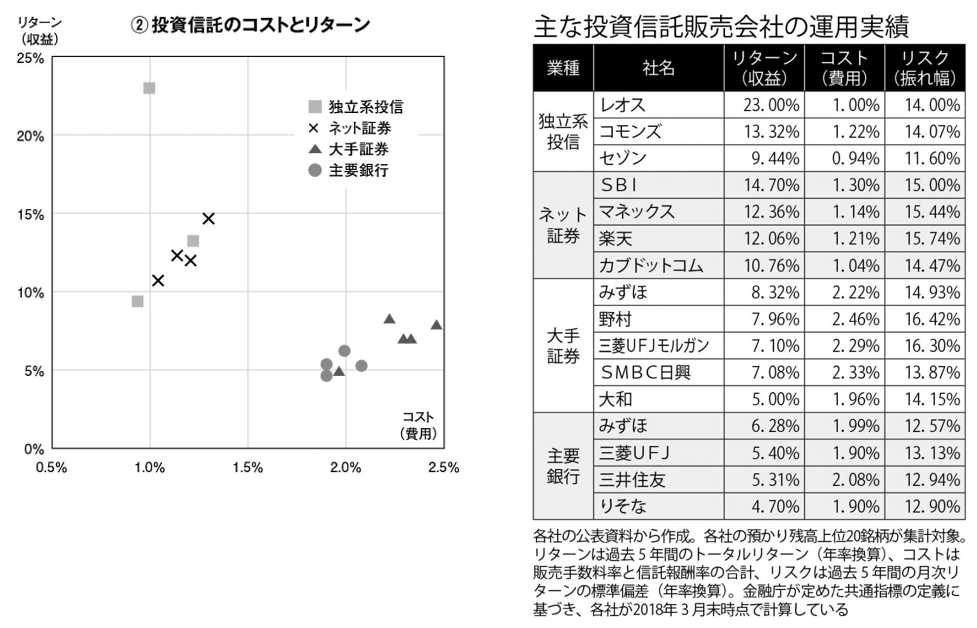

金融機関がどれだけ顧客本位で投信を販売しているか「見える化」するための指標として、金融庁が投信販売会社に自主的な公表を求めている「共通KPI」です。

その項目のひとつである「運用損益別の顧客比率」で含み益顧客比率97.7%、今回公表された金融機関の中でトップとなったのがコモンズ投信です。

この記事では、投信会社・コモンズ投信の魅力に迫っていきたいと思います。

1、コモンズ投信とは

コモンズ投信は2007年に設立された投信運用会社です。

「未来志向の日本人が全国から、長期投資を通じて最良な企業と出会える場を提供すれば、持続的な価値創造が可能になる」、そんな熱い想いを持ったメンバーが集まってできた金融機関のグループに属さない独立系の投信会社です。

社名は「Common Ground(=同じ想いに共感して集まってくる共有地)」に由来し、自分や家族、そして、世の中の今日よりもよい明日のために、ゆっくりとしっかりと進む、未来志向の投資家が集まり、お金と想いを育てる投資を行う場となることを目指しています。

(1)企業との対話

コモンズ投信では、好業績を継続している強い企業への長期投資こそ、顧客の資産を長期的に増やしていくための要であると考えており、表面的な数字だけでなく、投資先企業との対話を重視し、会社の価値創造に貢献するという点に重点を置いた投資が行われています。

(2)投資家との対話

また投資家との対話も重視しているのもコモンズ投信の特徴です。

知らない、理解できないものに投資することは、正しい資産づくりの選択はできません。そのような考えのもと、大小あわせると年間約200日以上セミナーを開催されており、運用者自らが講師となってファンドの説明や運用報告が行われています。

大切な資産を任せる運用者や経営者がどのような人なのか、直接会って確かめられることは、大きな安心につながると言えます。

(3)含み益顧客比率97.7%

金融庁が投信販売会社に自主的な公表を求めている「共通KPI」の中には、投信販売会社の個人顧客がどの程度の含み益あるいは含み損となっているかを示す「運用損益別顧客比率」という項目があります。この比率からは、投信販売を行う金融機関の営業姿勢がどのくらい顧客本位かを知ることができるとされています。

(出所:週刊朝日2018年10月26日号)

(出所:コモンズ投信)

コモンズ投信は、最新の公表結果で含み益顧客比率が97.7%となり、公開された16社の中でトップとなりました。

損益を評価する期間が各社で違う、未公表の会社もあるなど、単純な比較はできない部分もありますが、コモンズ投信が顧客本位の運営を行う投信会社であることが伺えます。

コモンズ投信では顧客の約8割は毎月定額積立を利用しており、この積立比率の高さや日本株の上昇が好成績の要因とされます。

実際、長期的な積立投資を推進する独立系の投信会社の含み益顧客比率の高さが目立っています。

またしっかりとリターンをあげながら、店舗を持たないなど運営コストが抑えられていることで、より多くの利益が顧客へ還元されていると言えます。

(出所:週刊朝日2018年10月26日号)

2、コモンズ投信:2つファンドの特徴

コモンズ投信が取り扱う商品は、『コモンズ30ファンド』と『ザ・2020ビジョン』の2商品です。長期積立投資を基本としながら、それぞれに特徴のある商品です。

(1)コモンズ30ファンド【つみたてNISA対象商品】

『コモンズ30ファンド』は資産を増やしていくという目的はもちろん、成長を続ける日本の優良な企業を長期に渡って応援し、それらを通じて豊かな社会づくりを、子どもや孫の世代へと長い目線でつなげていくという目的を持った「日本株の長期集中投資ファンド」です。

「真のグローバル企業」を中心に、長期にわたり稼ぐ力を持つ約30銘柄を厳選して投資し株価の変動ではなく企業の成長に投資し、投資先企業と双方的対話を重視した企業価値の創造と共有を目指すファンドとなっています。

【ファンドの基本方針】

1.投資の目線は30年とします。

2.投資対象は、原則として30銘柄程度とします。

3.企業との対話を重視します。

4.生活者(個人投資家)の参加する場を数多く提供します。

5.直接販売を主とします。

6.信託報酬の一部を社会貢献に活用します。

| コモンズ30ファンド | ||||||

| 基準価格 | 純資産額 | 信託報酬率 (税込) | 購入時 手数料 | シャープレシオ | 基準価格 | |

| (1年) | (3年) | |||||

| 26,779円 | 145億円 | 1.06% | – | -0.33 | 0.45 | 0.65 |

| 投資パフォーマンス | 3ヵ月 | 6ヵ月 | 1年 | 3年 | 5年 | 設定来 |

| コモンズ30ファンド (分配金再投資) | -5.30% | -7.21% | -4.29% | 19.72% | 54.48% | 200.51% |

| TOPIX配当込 (参考) | -3.14% | -3.59% | -4.95% | 12.53% | 46.90% | 150.70% |

(出所:コモンズ投信)

(2018年12月12日時点/シャープレシオ・投資パフォーマンスの基準日は2018年11月30日)

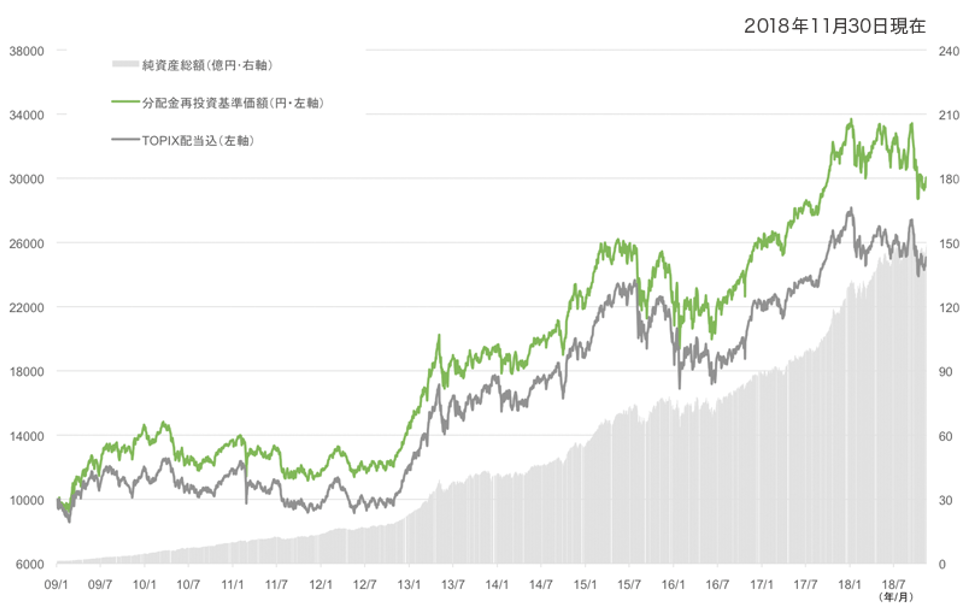

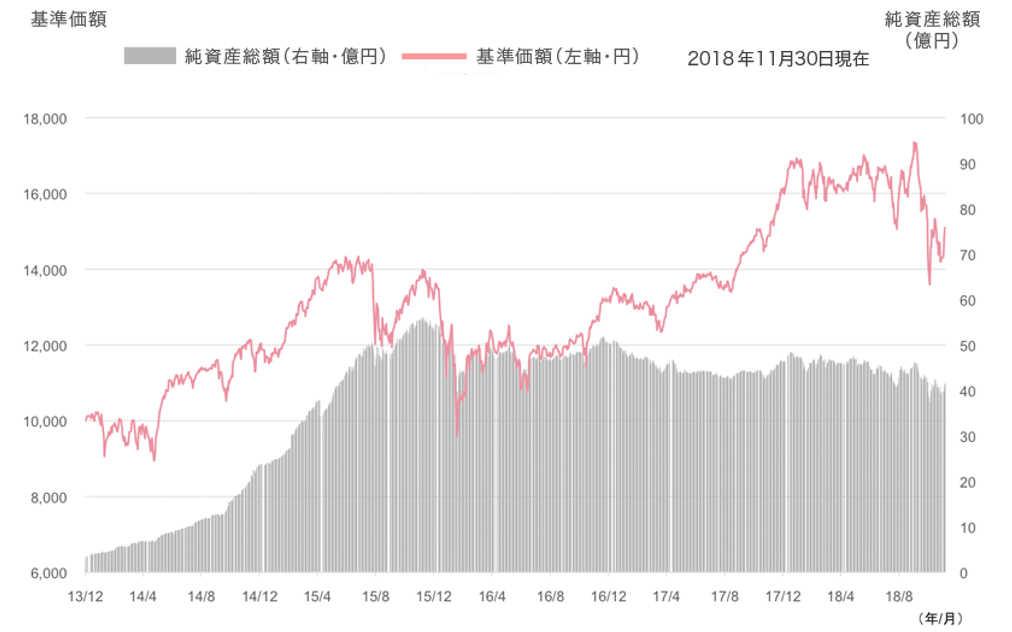

(出所:コモンズ投信)

直近1年は相場の下落などもありパフォーマンスの低下が見られますが、運用期間全体では順調に資産を増やしており、パフォーマンスはTOPIXを上回って推移。長期的な成長をめざすファンドの方針に沿った運用が行われているといえます。

(2)ザ・2020ビジョン

『ザ・2020ビジョン』は、国内株式を投資対象としたアクティブファンドです。

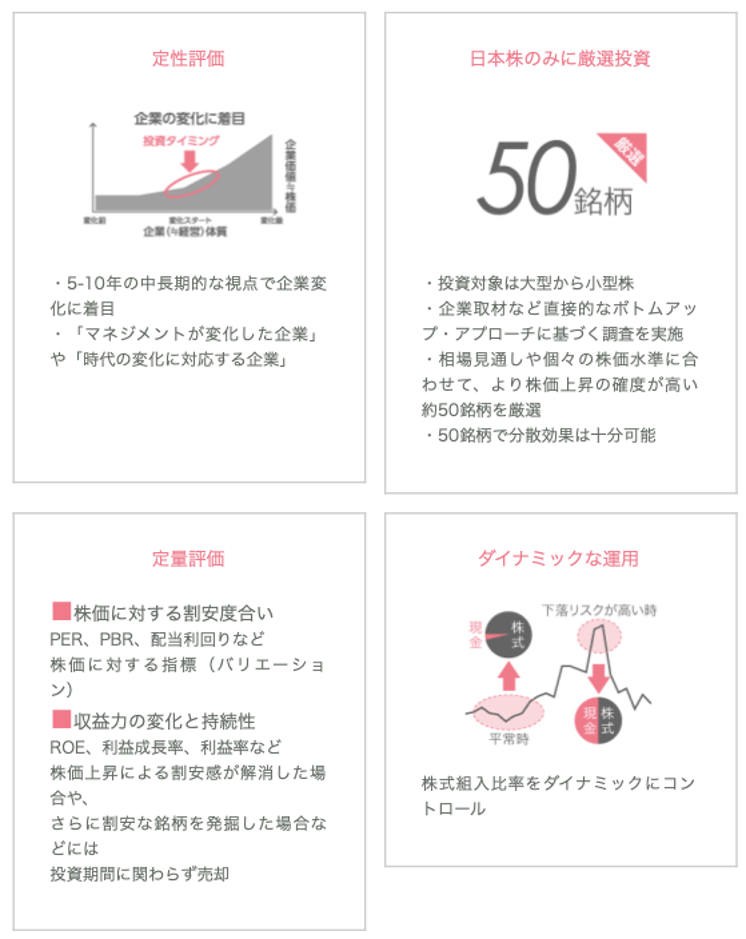

日本の新しい国づくりに向け“変化しはじめた企業”、“変化にチャレンジする企業”を中心に、会社の規模(時価総額)に捉われることなく、5~10年の中長期的な視点で厳選して投資します。

相場環境に応じて現金比率を大幅に引き上げるなど、株式組入比率をコントロールしダイナミックな運用が行われます。

コモンズ投信は、2020年を起点に日本は大きく変わると考えており、ファンドの名称である「20-20vision(twenty-twenty vision)」には、20フィート(約6m)先まで見通せる「正常視力」という意味があります。

『ザ・2020ビジョン』には、この先の日本に起こる変化をしっかり見通したいという想いが込められています(信託期間は無期限で、常に5-10年先を見据えた運用が行われており、2020年に運用を終了するという意味ではない)。

【ファンドの基本方針】

[変化]中長期的視点で変化を捉え、アクティブに運用します

定性評価:マネジメントが変化した企業・時代の変化に対応する企業

定量評価:株価が割安な企業・割高でない成長企業

[50銘柄]自社調査によって厳選した企業に投資します

・投資対象を時価総額で制約しません(チャンスを潰しません)

・50銘柄で分散効果は十分可能です

※ボトムアップ・アプローチを重視し、ベンチマークは設けません。

[ダイナミック]収益の最大化とリスク回避を目指します

・株式組入比率を引き上げて収益を狙うタイミングを計ります

・現金等組入比率を引き上げて、株価の下落リスク回避を目指します

※株式への投資は、信託財産の50%超(100%~30%の範囲内)を基本とします。

(出所:コモンズ投信)

| ザ・2020ビジョン | |||||

| 基準価格 | 純資産額 | 信託報酬率 (税込) | 購入時 手数料 | シャープレシオ | |

| (1年) | (3年) | ||||

| 14,134円 | 39億円 | 1.24% | – | -0.03 | 0.17 |

| 投資パフォーマンス | 3ヵ月 | 6ヵ月 | 1年 | 3年 | 設定来 |

| ザ・2020ビジョン (分配金再投資) | -9.10% | -9.30% | -0.65% | 9.75% | 51.01% |

| TOPIX配当込 (参考) | -3.14% | -3.59% | -4.95% | 12.53% | 44.33% |

(2018年12月12日時点/シャープレシオ・投資パフォーマンスの基準日は2018年11月30日)

(出所:コモンズ投信)

直近1年はこちらも相場の下落などの影響を受け苦戦がみられますが、設定来パフォーマンスではTOPIXをやや上回っています。

好調な相場にも陰りが見えはじめており、今後ザ・2020ビジョンのダイナミック運用の真価が期待されるところです。

3、コモンズ投信の注意点

(1)短期的な利益を得ること目的の投資には向かない

『コモンズ30ファンド』は30年先を見据えた長期、『ザ・2020ビジョン』は5〜10年先を見据えた中長期の運用を前提に運用が行われており、短期的な利益を得る目的で投資するようには設計されていません。

(2)無分配

コモンズ投信の商品では、信託財産(基準価格)の値上がりという形で投資家へ利益が還元され、分配金としての払い出しはありません。

そのため実際に利益を得るためには売却による必要があります。

(3)NISA口座開設における注意点

コモンズ投信では、顧客にコモンズ投信に口座を開設してもらい、直接商品を販売する「直販」スタイルを基本としています。

つみたてNISAと一般NISA口座は、すべての金融機関を通じて、いずれか1人1口座までしか開設できないため、コモンズ投信でNISA口座を開設すると、購入できる商品は『コモンズ30ファンド』『ザ・2020ビジョン』の2つに限られてしまいます(つみたてNISA口座では、つみたてNISAの対象商品である『コモンズ30ファンド』のみ)。

コモンズ投信以外の商品でNISAを利用する予定がないという場合には問題ありませんが、他の商品を購入したいという希望があるのであれば、取り扱い商品の多い証券会社などでNISA口座を開設すべきです(NISA口座の金融機関変更は年1回しかできません)。

コモンズ投信の2商品は、SBI証券や楽天証券などコモンズ投信以外の金融機関でも購入できるようになっており、NISA口座を開設する金融機関はよく考えて選ぶようにしましょう。

コモンズ30ファンド 販売会社一覧 ザ・2020ビジョン 販売会社一覧

4、コモンズ投信を上回る成績をあげる投資会社

長期にわたり高いパフォーマンスをあげているコモンズ投信ですが、それを上回るパフォーマンスをあげる投資会社もあります。

(1)投資会社 M&S

(公式サイト:https://ms-llc.net)

M&Sは、日本でも最近注目されているアクティビスト投資のプロフェッショナルな投資会社です。

コモンズ投信同様に日本株を投資対象とし、厳選した企業へのバリュー(割安)投資によって、高い運用成果を上げています。

アクティビスト(もの言う株主)としても積極的に活動しており、株主の立場から企業との対話を通じて、さまざまな要望や提案を行っており、自ら企業に働きかけることで、企業価値・株主価値の向上に貢献しています。

その成果もあってか、2016年の設立以降は毎四半期プラスの運用成果を出しており、いずれもTOPIXやNYダウなどの主要指標、さらにコモンズ投信の2商品を大きく上回るパフォーマンスをあげています。

(2)タイヨウ・パシフィック・パートナーズ(Taiyo Pacific Partners)

公式サイト:タイヨウ・パシフィック・パートナーズ

タイヨウ・パシフィック・パートナーズは、2001年設立された友好的アクティビストのパイオニア的存在のファンドです。

本拠は米国ですが日本企業を中心に、アジアで約17億ドルの資金を投資しています。

いままでに、サイバーエージェント、松井証券等に投資をおこなっており日本株の総額は2500憶円を超えていると言われています。

ファンドは「厳しい友人」として、投資先企業の評価・財務・ビジネスの各領域で長期的な価値を守り(Protect Value)、引き出し(Unlock Value)、創造する(Create Value)ために経営陣に働きかけ、また経営陣からの信頼を獲得し、彼らが自信を持って意思決定が行えるよう意見や分析、ツールなどを提供しています。

まとめ

いかがでしたでしょうか。

コモンズ投信は厳選した銘柄への長期積立投資により、多くの顧客に利益をもたす優れた運用を行っている運用会社と言えます。

対話を重視し、リターンの追求だけでなく社会貢献をめざす投資理念は、投資をより有意義なものとしてくれます。

コモンズ投信のほか、今回ご紹介した投資会社はいずれも有意義な投資で高いパフォーマンスをあげています。

大切な資産を任せるのだから、投資会社は納得して選びたいところです。

投資理念に共感できる投資会社を選択し、有意義な投資を行っていただければ幸いです。

※

「共通KPI」

https://www.fsa.go.jp/news/30/sonota/20180629-3/02.pdf