資産運用で失敗しないためには、「お金」と投資の知識が必要です。しかし、資産運用を始めたばかりの方には、何から手を付けたらよいのかわからない方も少なくありません。また、ある程度投資の経験はあるものの、より資産運用の知識を身につけたい方もいるでしょう。そういった方には、資産運用に活かせる資格の習得がおすすめです。

資格を習得しさえすれば必ず資産運用で成功するわけではありませんが、資産運用に必要な知識を幅広く吸収できます。この記事では、資産運用に活かせる4つの資格や、合格するための勉強方法を解説しますので、ぜひ参考にしてください。

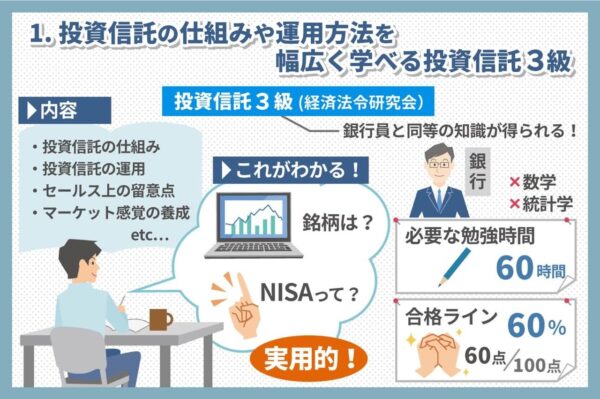

1. 投資信託の仕組みや運用方法を幅広く学べる!投資信託3級

投資信託3級とは、経済法令研究会が実施している「銀行業務検定試験」のひとつです。銀行業務検定には、証券、外国為替、保険販売、融資管理、窓口セールス、年金アドバイザーなど多岐にわたる試験内容が含まれますが、「投資信託3級」では、文字どおり投資信託の仕組みや、投資信託の運用方法を幅広く学べます。

金融機関に従事している職員を対象とした資格ですが、投資信託をベースに資産運用を行いたい投資家にもおすすめです。より難易度の高い投資信託2級もありますが、個人で投資信託を行う目的であれば、3級で十分でしょう。

投資信託3級では投資信託の実用的な知識を学べる

投資信託3級で出題される試験内容は、下記の5項目です。

- 投資信託の仕組み

- 投資信託の運用

- セールスするうえでの留意点

- マーケット感覚の養成

- そのほか

個人で資産運用を行う場合は、投資信託の銘柄・ファンドの選び方や、NISA(ニーサ)に関する知識が役に立ちます。投資家の資金をとりまとめ、ファンドが株式や債権に集中投資を行うという投資信託の性質上、銘柄の選び方を知っているかいないかが資産運用の成否を大きく分けます。

また、毎年120万円までの少額投資が非課税となるNISAに詳しくなれば、最長5年間にわたって所得税・住民税を節税できます。そのほか、元本割れのリスクを回避する方法や、ファンドの運用成績と市場環境との関係を読み解くマーケット感覚も学ぶことが可能です。

そのため、投資信託3級を取得すれば、投資信託の実用的な知識を習得できます。

知識を集中して吸収できるため知識量がものをいう投資信託にぴったり

投資信託は数ある資産運用のなかでも、知識量が重要となる分野のひとつです。投資信託3級取得がおすすめの理由は、投資信託の基本的な知識から実用的な知識まで、集中して吸収できる点にあります。

投資信託は銀行の定期預金と異なり、元本が保証されている資産運用ではありません。もしファンドの投資・運用が失敗すれば、元本割れのリスクを投資家自身が背負います。銘柄・ファンドの運用成績を見るだけでなく、世界の経済状況を見据え、マーケットに適したファンドを選ぶセンスが問われます。

投資信託3級は本来、金融機関で投資信託を販売する担当者向けの資格で、合格できれば銀行員と同等の知識が得られます。投資信託を専門的に扱う資格はほかに存在しないため、投資信託で資産運用を行いたい方は、投資信託3級に挑戦してみましょう。

ひとつずつ知識を確実に習得すれば合格ラインを達成できる

投資信託3級では、投資信託についての総合的な知識が問われますが、難しい数学や統計学の知識は必要ありません。そのため、投資信託の仕組み、運用方法、法制度、金融市場についての知識をひとつずつ確実に習得することで、容易に合格ラインを達成できます。

投資信託3級の合格ラインは、過去の傾向を見ると正答率60%以上に設定されています。マークシートの四答択一式であり、合計50問(各2点)が出題されるため、100点中60点を獲得するのが目標です。

集中的に勉強する時間のない方は、通学時間・通勤時間などの隙間時間を利用し、ひとつずつ苦手分野を克服していきましょう。「銀行業務検定試験」の母体である経済法令研究会が、投資信託3級の問題解説集を毎年出版しています。過去問も収録されているため、試験前に解いておきましょう。投資信託の事前知識がない方であれば、合格に必要な勉強時間はおよそ60時間程度です。

2. 人生を通しての資金計画を立てられるファイナンシャルプランナー2級

ファイナンシャルプランナー(FP)とは、国家資格のひとつであり、資金計画やライフプランニングの知識を問う「お金の専門家」を意味します。ファイナンシャルプランナーの試験は、国内では金融財政事情研究会(金財)と日本FP協会の2団体が実施しています。

ファイナンシャルプランナーの資格には、国家資格である「FP技能士」と、日本FP協会が独自に認定する民間資格の「CFP」、「AFP」の3種類があります。

FP技能士の場合は、2団体のうちどちらかの試験に合格すれば、以後は資格更新の必要がありません。

一方、日本FP協会のCFPとAFPは年会費がかかるだけでなく、2年ごとに資格更新が必要ですが、職業としてのファイナンシャルプランナーを目指す場合は有用です。ただし、個人で資産運用を行う場合は、FP技能士2級で十分です。FP技能士1級、CFPといった上位の資格は、金融機関や保険代理店で顧客に資産設計提案業務を行う人向けです。

FP2級では6つの分野にまたがる幅広い資産運用方法を学べる

ファイナンシャルプランナー2級では、下記の6つの分野を幅広く学べます。

| ライフプランニング | 資金計画やマネープランの立て方を学ぶ |

| タックスプランニング | 税金の仕組みを理解し、賢く節税する方法を学ぶ |

| 金融資産運用 | 投資信託、株、債券、貯蓄などの運用方法を学ぶ |

| 不動産 | 不動産取引を行ううえでの法律・税金の知識を学ぶ |

| 相続・事業継承 | 相続・事業継承の仕組みや節税方法を学ぶ |

| リスク管理 | 生命保険や損害保険の仕組みを学ぶ |

資産運用を行ううえで、マネープランの立案方法や、税金についての知識を学べるのは役に立つ点です。賢く資産運用を行うには、投資の目標金額を設定し、目標を達成するまでの具体的なマネープランや、投資方法の取捨選択を行う必要があります。ファイナンシャルプランナーの資格を取得すれば、資産運用のゴールを設計する知識や、人生を通してのライフプランを組み立てる力が身につくでしょう。

また、不動産取引や金融資産運用を行う場合、節税方法を知っているかどうかで長期的な利益に差が生まれます。ファイナンシャルプランナーの資格を勉強するなかで、税金に詳しくなれるのも大きなメリットです。

ライフプランに合わせた最適な資産運用にはFP2級がぴったり

「お金」の用途はひとつではありません。生活費をはじめとした必要なときに使うための「流動性資金」、将来を見据えて堅実に貯蓄するための「安定性資金」、収益を目的とした「収益性資金」の3種類があります。

資産運用を行う際は、どれかひとつの「お金」に偏らず、目的に応じて最適な投資方法を選択する必要があります。ファイナンシャルプランナーの資格の取得をおすすめする理由は、ライフプランを組み立て、3種類の「お金」についての知識を満遍なく得られるからです。

住まいの購入・増改築、孫や子どもの教育、老後といったさまざまなライフシーンに合わせ、最適な資産運用方法を選ぶ力を身につけられます。

FP技能士2級なら勉強しやすい参考書を選び繰り返し過去問を解くことで比較的簡単に取得できる

国家資格のFP技能士1級、民間資格のCFPに合格するには半年以上の勉強が必要ですが、FP技能士2級であれば、専門的な知識のない方でも比較的簡単に取得できます。大学生でファイナンシャルプランナー2級を取得する方も少なくありません。

筆記試験と実技試験の2種類がありますが、筆記試験に関しては金融財政事情研究会と日本FP協会で出題内容は変わりません。実技試験は5種類あり、団体ごとに受けられる試験が異なるため、得意なものを選びましょう。合格ラインは、筆記試験が60点中36点以上、実技試験が50点中30点以上です。

ファイナンシャルプランナーの参考書は数多く存在するため、実際に本屋で手にとり、勉強しやすいものを選ぶことが大切です。前年度までの過去問も市販されているため、試験日までに繰り返し問題を解きましょう。FP技能士2級に合格するための勉強時間は、合計300時間ほどが目安です。FP技能士1級であれば、勉強期間は500時間ほど、勉強期間は8ヵ月~1年かかるのが通常です。

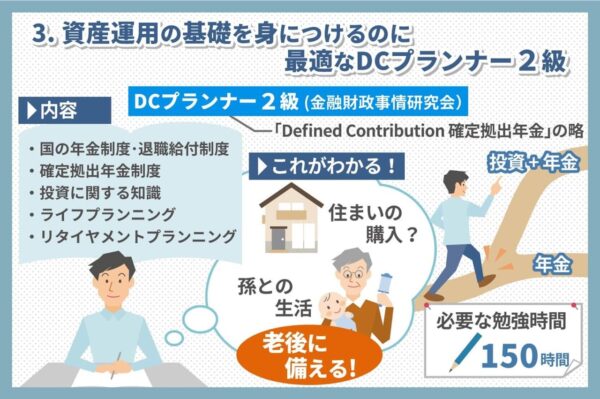

3. 資産運用の基礎を身につけるのに最適なDCプランナー2級

DCプランナーとは、名前に「確定拠出年金(Defined Contribution)」とついているとおり、年金制度全般の理解に加え、投資やライフプランの知識を幅広く習得することを目的とした認定資格です。

ファイナンシャルプランナー同様、DCプランナーの試験の母体は「金融財政事情研究会(金財)」です。民間資格ではありますが、日本商工会議所が認定する公的資格としての性質を持っています。

DCプランナーは、民間企業の年金担当者や、金融機関の渉外担当者をターゲットにした資格ですが、個人で資産運用をしたい方にもメリットがあります。DCプランナーには1級と2級がありますが、資産運用を行うなら2級で十分です。

DCプランナーでは投資やライフプランの知識を幅広く学べる

DCプランナー2級の試験範囲は、下記の4つの分野に分けられます。

- わが国の年金制度・退職給付制度

- 確定拠出年金制度

- 投資に関する知識

- ライフプランニングとリタイアメントプランニング

資産運用の目的に沿っているのは、確定拠出年金についての部分や、投資に関する知識の部分、ライフプランニングの部分です。

公的年金や企業年金など、従来の確定給付年金への不安が高まるなか、老後に備えて自ら資産運用を行う確定拠出年金の重要性が増しています。同時にライフプランを立て、どのように資産運用を行っていくかという視点も重要です。また、投資や金融商品についても、広く浅くではありますが、幅広い教養を身につけられます。

DCプランナー2級は資産運用の第一歩となる基本知識を習得したい方に最適

資産運用をゼロから始める場合は、学ぶことがたくさんあるため、何から手をつければよいかわからない人も少なくありません。DCプランナー2級の取得がおすすめできるのは、資産運用の2本の柱を同時に学べられるからです。

まず、どのような銘柄を選ぶか、リスクとリターンをどのように選択するか、といった投資や金融商品の知識が必要です。また、住まいの購入や、孫や子どもの教育といった、人生のターニングポイントに基づいて資金計画を立てるライフプランの知識も重要です。

専門的な知識は別の方法で身につける必要がありますが、DCプランナー2級は資産運用の第一歩を踏み出すのに最適な資格です。

合格するためにはスキマ時間を活用して4つの分野をマスターする

DCプランナー2級は、ファイナンシャルプランナー2級よりも難易度が低いため、資産運用の初心者におすすめです。年金制度・退職給付制度、確定拠出年金制度、投資・金融商品、ライフプランニングの4つの分野を学ぶ必要がありますが、スキマ時間を活用してひとつずつマスターしましょう。資産運用がはじめての人でも、150時間ほどの勉強時間で取得可能です。資格勉強の手段としては、金融財政事情研究会の試験対策問題集のほか、専門学校のテキストがあります。

4. 金融商品の知識を幅広く身につけられる投資診断士

投資診断士とは、一般社団法人投資診断協会が母体となり、「今の時代に合った投資アドバイザー」を養成するために創設された資格です。2019年3月にできたばかりの新しい資格であり、投資に関連する新制度や、近年登場した新しい投資手法を網羅しています。

銀行、証券会社、保険代理店、不動産投資会社で働く人をターゲットにしていますが、多岐にわたる金融商品の知識やマネーリテラシーが身につくため、個人で資産運用を行う投資家にもメリットがあります。

投資診断士では株式から仮想通貨まであらゆる金融商品を学べる

投資診断士の習得を通じて学べる内容は、下記の6点です。

- 投資診断協会の基本理念(総論)

- 投資に関する基礎知識

- 投資商品について(株式、投資信託、不動産、生命保険、暗号資産など)

- 制度投資について(確定拠出年金、iDeCo、NISAなど)

- ポートフォリオの考え方

- 投資診断士とは

資産運用を行ううえで重要なのは、投資商品・金融商品についての知識と、制度投資についての知識の部分です。2019年に新設された資格ということもあり、従来の投資方法だけでなく、FXや仮想通貨のような新しい投資方法もカバーしています。

また、年間120万円までの投資が非課税となるNISAや、公的年金に加えて私的年金を積み立てられるiDeCo(イデコ)など、新しい制度に基づく投資方法についても解説。新しい金融商品のメリット・デメリットを知りつつ、新制度にも対応した最新の投資知識を身につけられます。

資産運用のリスクも敏感に察知できる「投資の専門家」になりたい方におすすめ

資産運用には、価格変動リスク、金利変動リスク、為替変動リスクなど、金融商品の価格に影響をおよぼすリスクが数多く存在します。また、元本割れを避けるために分散投資などをしたい方や、複利効果を利用して大きく資産を増やしたい方など、投資家によって傾向やニーズは異なります。

資産運用のリスクを敏感に察知し、タイムリーな投資・運用を行うには、金融商品についての知識が欠かせません。その点で、従来の投資方法から最新の投資方法まで金融商品の情報を網羅しており、「投資の専門家」になれる投資診断士の取得はおすすめです。とくに余裕資金が多く、投資の選択肢が多い方には最適な資格といえるでしょう。

スキマ時間を使って投資診断協会指定の研修教材を修了させる

投資診断士を取得するには、投資診断協会が指定する研修教材・研修動画を購入し、試験を受けます。投資診断協会は、金融商品についての事前知識がなくとも取得できる資格であるとしています。研修教材に基づいた試験問題が出題されるため、スキマ時間を利用し、研修教材をきちんと修了すれば、学生や主婦でも取得可能です。投資診断士の合格ラインは、60点以上の得点となっています。

資産運用に役立つ4つの資格を習得して投資を有利に進めよう

今回は、資産運用に役立つ4つの資格をピックアップしました。投資信託3級、ファイナンシャルプランナー2級、DCプランナー2級、投資診断士を取得することで、投資やライフプランについての幅広い知識が得られ、投資を有利に進められるようになるでしょう。

投資信託3級は、投資信託に特化した唯一の資格であり、投資信託をベースに資産運用したい方に向いています。ファイナンシャルプランナー2級とDCプランナー2級を取得すれば、投資の仕組みや基本知識、適切な資金計画を立てるためのライフプランニングの技術を学べます。

また、2019年3月に創設されたばかりの投資診断士は、NISAやiDeCoといった新制度、新しく登場した投資方法も含めた「投資の専門家」を目指す方におすすめ。資産運用に必要な知識を吸収するうえで、この4つの資格を取得することが大きな第一歩です。

しかし、資格の取得はやはり面倒、でも利回りを期待したいという方には、プロに任せましょう。

下記の記事がおすすめです。

ニッチではありますが、リスクを減らしたい方にはこちらもおすすめです。