フィボナッチ比率とは、自然界や芸術作品などにも多くみられ、人が”美しい”、”しっくりくる”と感じる比率です。

投資の世界でも、チャートから値動きを予測するテクニカル分析のひとつとして、反落時の安値(押し目)や反発時の戻り高値の目安として、多くの投資家に利用されています。

フィボナッチ比率は、売買のポイントを知るために大いに役立ち、投資をする上では知っておいて損はありません。

むしろ知らないと損です。

この記事では、さまざまな方法のあるフィボナッチ比率を使った分析手法の中から、最も基本となり、なおかつ最も有効とされる「フィボナッチ・リトレースメント」という手法を中心に解説していきます。

1、テクニカル分析!フィボナッチとは?

フィボナッチ比率は、中学校で習うフィボナッチ数列から導かれる数字がもとになっています。

まずは簡単に、フィボナッチ数列について復習しておきましょう。

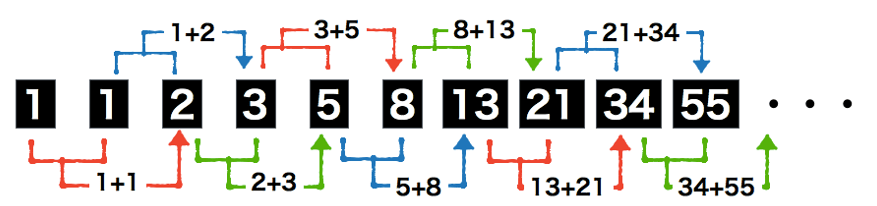

フィボナッチ数列は、上記のような「1,1,2,3,5,8,13,21,34,55・・・」と際限なく続いていく数字の羅列です。

この数字は、一定の法則に基づいて並んでおり、それは「直前2つの数字の和が次の数字となる」というものです。

IQテストなどでもよくあるパターンです。

もうひとつおもしろい法則があり、それはフィボナッチ数列の数字を、その後ろの数字で割ると、一定の数値に収束していくというものです。

この数値は、1つ後ろの数字で割ったときには「0.618」、2つ後ろなら「0.382」、3つ後ろなら「0.236」となります。

| N | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 |

| フィボナッチ数列 | 1 | 1 | 2 | 3 | 5 | 8 | 13 | 21 | 34 | 55 | 89 | 144 | 233 |

| N/(N+1) | 1.000 | 0.500 | 0.667 | 0.600 | 0.625 | 0.615 | 0.619 | 0.618 | 0.618 | 0.618 | 0.618 | 0.618 | … |

| N/(N+2) | 0.500 | 0.333 | 0.400 | 0.375 | 0.385 | 0.381 | 0.382 | 0.382 | 0.382 | 0.382 | 0.382 | … | |

| N/(N+3) | 0.333 | 0.200 | 0.250 | 0.231 | 0.238 | 0.235 | 0.236 | 0.236 | 0.236 | 0.236 | … | ||

【N=10(フィボナッチ数:55)の場合】

- 1つ後ろの数字(N=11、フィボナッチ数:89) で割ると、55÷89 ≒0.617

- 2つ後ろの数字(N=12、フィボナッチ数:144)で割ると、55÷144 ≒0.382

- 3つ後ろの数字(N=13、フィボナッチ数:233)で割ると、55÷233 ≒0.236

この「0.618」「0.382」「0.236」という値が、フィボナッチ比率です

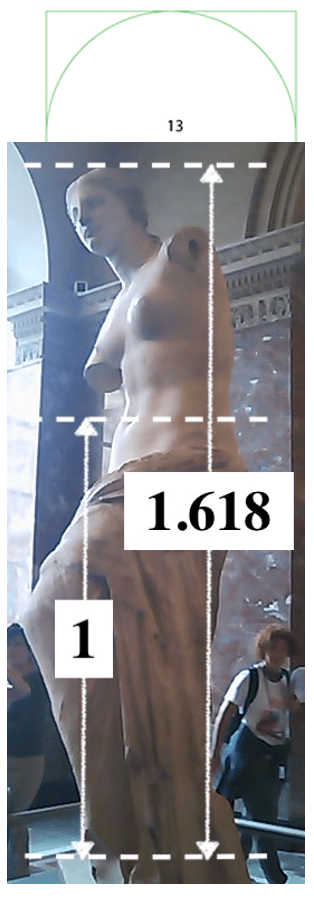

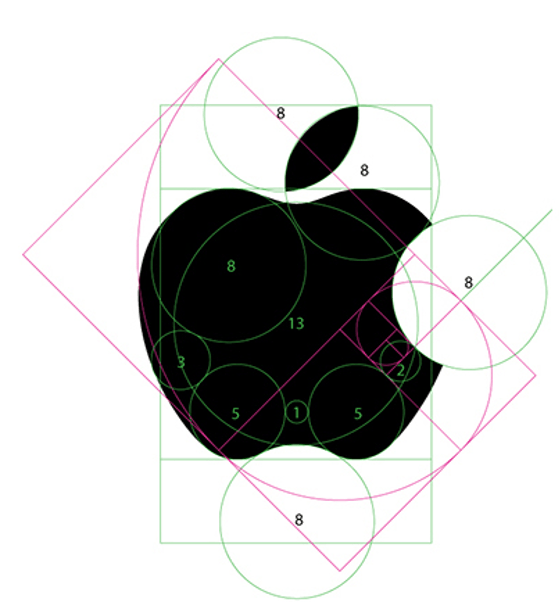

フィボナッチ比率は黄金比としても広く知られており、エジプトのピラミッド(高さと1辺の長さの比)やミロのヴィーナス、アップルのロゴなど、この比率で構成されているものが多くあります。

アップルのロゴについては、黄金比を使ってデザインされたと巷ではいわれていますが、それは後付けで、デザインしたロブ・ジャノス氏は、黄金比のことなど全く意識せずデザインしたとのことです。

それは、人が無意識のうちに黄金比に美しさ、しっくりくる感じを受けることを示しているとも言えます。

株価は業績などに加えて、投資家の心理が影響して動きます。

そのため、自然と「0.618」「0.382」「0.236」といった割合が、株価の下落や上昇の節目として意識されやすくなります。

これを利用して、値動きを予測してやろうというのが、フィボナッチ分析なのです。

2、フィボナッチラインの引き方

ここからはフィボナッチ分析のうち「フィボナッチ・リトレースメント」の方法について解説していきます。

フィボナッチ・リトレースメントを含むフィボナッチ分析は、トレンド相場で有効に働きます。

たとえば、上昇トレンドでは株価は上昇しますが、ずっと上がり続けるというわけではなく、上昇と下落を繰り返します。

その際にどのくらい下落するのか、それをフィボナッチラインというラインを引くことにより予測します。

(1)フィボナッチライン

フィボナッチラインとは、高値と安値の値幅を基準(1:100%)として、フィボナッチ比率に対応する位置に引いたラインのことです。

このラインが、反発や反落に転じる目安となります。

特に重要となるフィボナッチ比率は、以下の5つです。

23.6%、38.2%、50.0%、61.8%、76.4%(または78.6%)

| 23.6% | 株価の戻りの最初の目安。 |

| 38.2% | 株価の戻りが止まることが多いライン。3分の1戻し。 |

| 50 .0% | 株価の戻りが止まり、トレンドが継続することもあるが、停滞しレンジ相場に移ることも多い。半値戻し。 |

| 61.8% | 株価の戻りが止まることもあれば、トレンド終わり、レンジ相場に移行することも。 |

| 76.4% (78.6%) | ここでも戻りが止まらなければ、トレンド終わった可能性が高い。 *76.4%は100%から23.6%を引いたもの。78.6%は61.8%の平方根(√61.8%)から求められる値です。 |

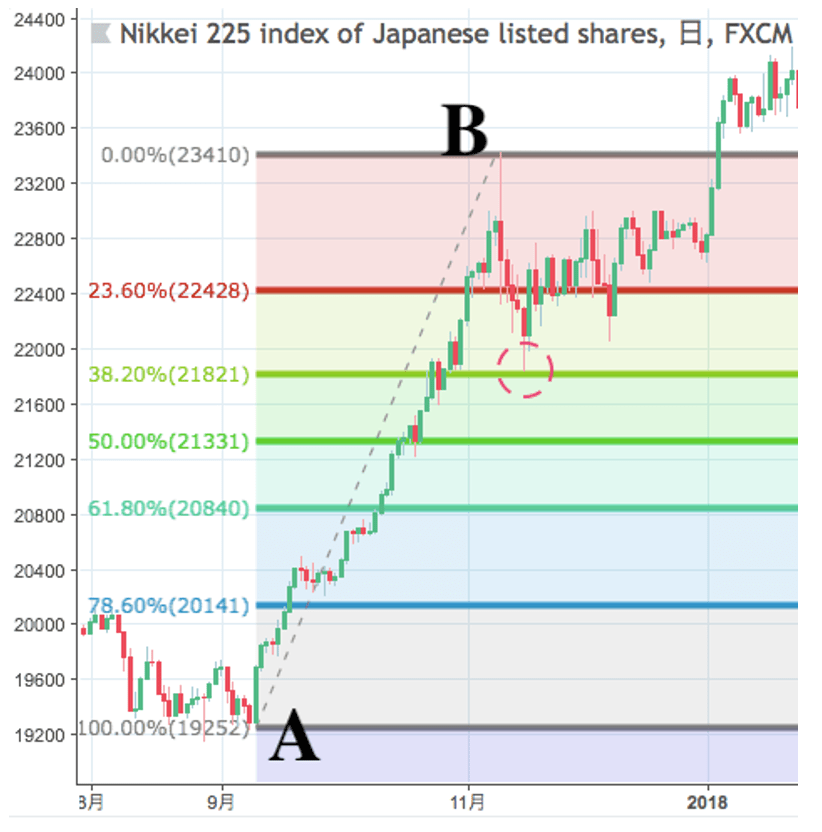

(Trading Viewより作成)

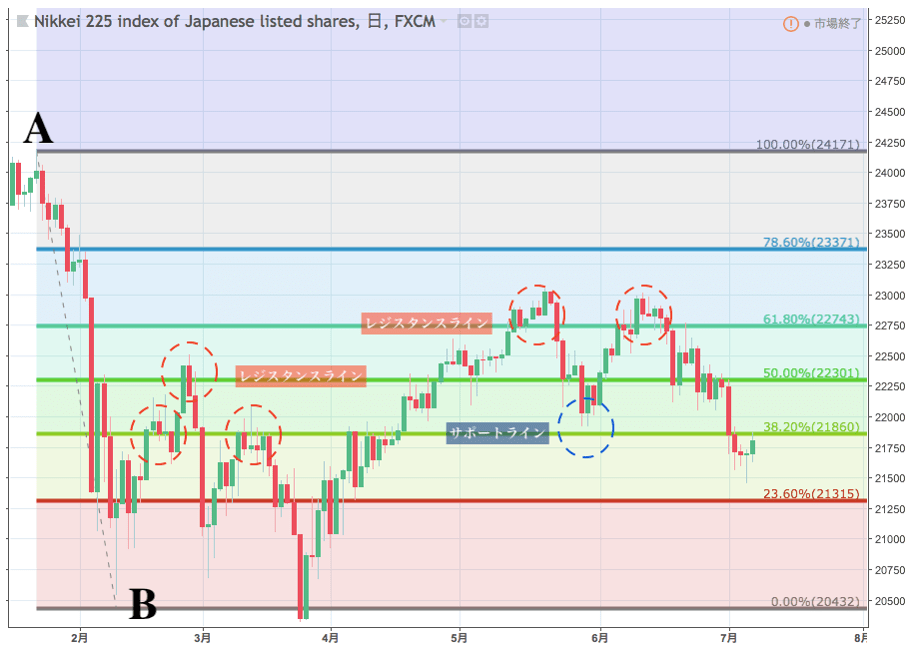

これは、日経平均株価におけるチャートに、フィボナッチラインを引いたものです。

2017年9月を始点(A)とする上昇トレンドは、11月に高値(B)をつけ、調整に入ります。

その調整では、38.2%のフィボナッチラインで反発していることがわかります。

(2)高値と安値をどこにとるか

フィボナッチラインを引くためには、まず基準となるトレンドの高値と安値を決めなければなりません。

ローソク足のヒゲが長くなるほど、フィボナッチラインの位置も大きく変わってくるため、非常に重要なポイントです。

上記のチャートではヒゲ同士を結んでいますが、実体同士や実体とヒゲを結んでも間違いではありません。

まずはヒゲ同士を結ぶのか、実体同士を結ぶのか、自分でルールを決めてそのルールでラインを引きましょう。

もしそのラインが機能していないようであれば、条件を変えてラインを引き直し、機能しているラインが見つかればそれを採用します。

その際、最初はヒゲ同士、次に実体同士というようにラインを引く順番は同じにしておくとどの順番で引くか迷う必要もなく、切り替えがスムーズになります。

3、フィボナッチで株のトレンドを読む方法

(1)強いトレンド→23.6%・38.2%が戻りのポイント

上記のチャートのように明確なトレンドが現れているとき、23.6%または38.2%のフィボナッチラインで、株価が反転・反発することが多く、押し目買い・戻り売りのポイントとなります。

(2)フィボナッチラインはサポートライン・レジスタンスラインになる

(Trading Viewより作成)

このチャートは、2018年2月の急落からの下降トレンドに対してフィボナッチラインを引いたものです。

安値(B)からの戻りは、急激な下落であったこともあってか、38.2%で一度反落したものの、50%のラインまで戻します。

50%のラインで反落した後は下落トレンドが継続し、再度の反発は38.2%のラインで止まりました。

このように、同じトレンドが継続している間は、フィボナッチラインが何度も上値を押さえ、レジスタンスラインとして機能します。

その後株価は安値をわずかに更新したものの、下抜けることはなく反発し上昇します。

株価は38.2%、50%のラインで上値が押さえられるものの上抜け、61.8%まで反発します。

その反落では、38.2%のラインが、今度は下値を支えるサポートラインとなっています。

当初レジスタンスラインとして機能していたフィボナッチラインも、そのラインを株価が突き抜けた後には、サポートラインに変わります。

逆に当初サポートラインだったものが、レジスタンスラインとなることもあります。

このように、レジスタンとサポートの役割交代が起こるとそれまでのトレンドが終了した可能性が高くなります。

(3)50%・61.8%のラインまで戻すとトレンドが終了する可能性が高い

トレンドとは逆方向に株価が半値戻し(50%)さらには61.8%のラインまで戻ってくるとトレンドが継続するのか、かなり怪しくなってきます。

投資家の多くに迷いが出始め、値動きは読みにくくなります。

上記のチャートでは、61.8%のラインがレジスタンスラインとして機能しているものの、38.2%のラインがサポートラインとなり、レンジ相場に移行したようにも見え、上下どちらにも動く可能性があります。

値動きの予測が難しい場合、しばらく様子を見たり、ポジションを持っていれば一旦手仕舞ったりするのが無難だと言えます。

(4)複数のラインを組み合わせることで予測の精度が高まる

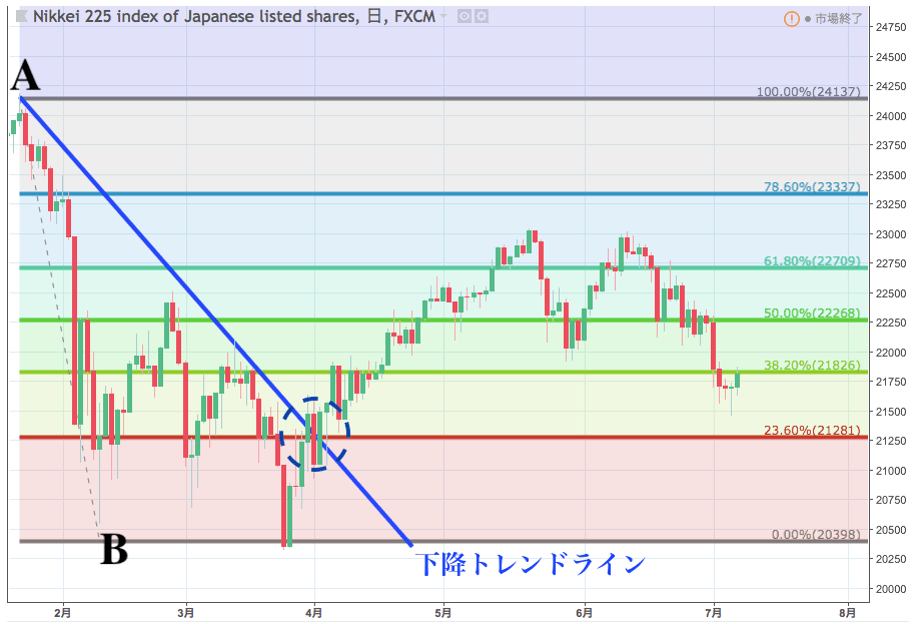

(Trading Viewより作成)

先程と同じチャートですが、フィボナッチラインに加え、トレンドラインを引いたものです。

3月後半に安値を下抜けることなく反発した株価は、4月に入って23.6%のフィボナッチラインで一度反落したものの、またすぐに反転し上昇を続けます。

38.2%のラインでも上値は重くなったものの上抜け、61.8%のラインまで上昇しました。

このチャートでは、23.6%や38.2%のラインがレジスタンスとして一度は機能しており、特に23.6%のラインを超えただけでは、トレンドが転換したと判断する根拠としてはやや弱いと言えます。

しかし、高値(A)から切り下がっていく高値を結んだ、下降トレンドラインを引いて見ると下降トレンドラインを株価が上抜けた部分と23.6%のフィボナッチラインを上抜けた部分が一致していることがわかります。

フィボナッチラインと下降トレンドライン、2つのラインを上抜けたことで、下降トレンドが転換したと判断する判断材料は2つとなり、トレンド転換の可能性が高いとより早い段階で判断することができます。

(5)時間軸が長いほど予測の精度は高くなりやすい

5分足よりも1時間足、1時間足よりも日足のほうが、長い時間をかけてチャート、トレンドが形成されより多くの投資家の心理状態を織り込んでいます。

またより多くの投資家の目に触れ、フィボナッチラインを意識する投資家が増えることもフィボナッチラインを機能しやすくする要因となります。

(6)必ず機能するわけではない

どんな手法でもそうですが、絶対に正しいということはありません。

フィボナッチラインも反発や反落の”目安”であり、突き抜けてしまうことも想定した上で利用することが大切です。

特に個別銘柄は、それぞれの個別要因が株価へ大きく影響するため注意が必要です。

4、無料株価チャートツールでフィボナッチ分析できるサイト

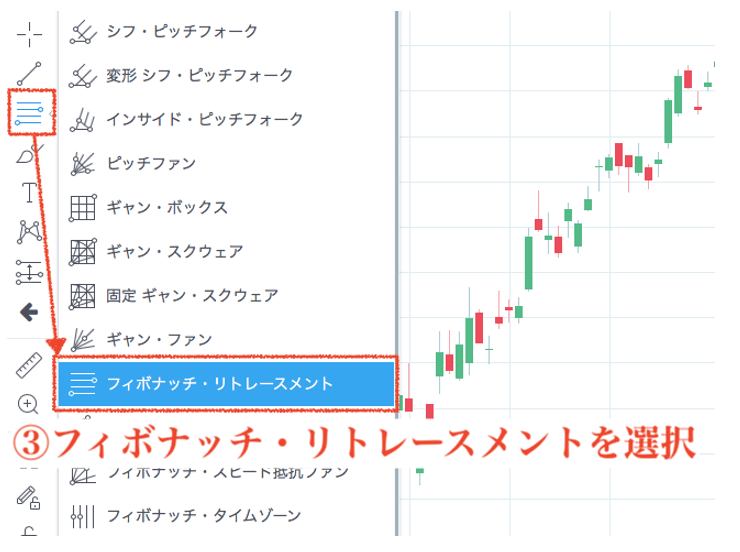

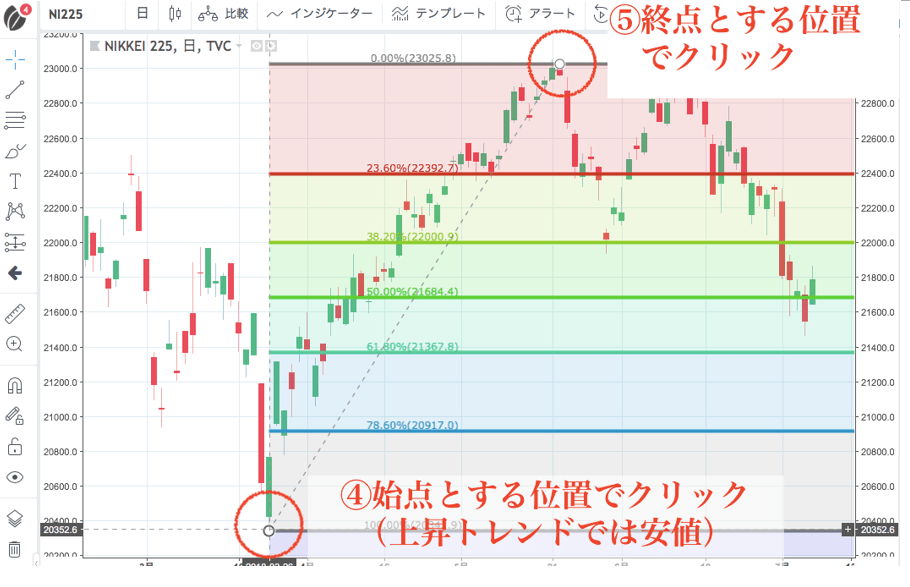

フィボナッチ分析を行うためには、まずはチャートにフィボナッチラインを引かなければなりませんが、それには『Trading View』というサイトがあり便利です。

5、フィボナッチの応用方法を知るための本3選

(1)フィボナッチトレーディング

相場のトレンドを判断するためにフィボナッチラインをどう利用すればいいのか。

テクニカルアナリストである著者が考案した新しい手法によって、トレンドの転換をいち早く予想し、損切りラインを設定する方法やトレードにおいて成功させるために欠かせない、サポートライン・レジスタンスラインを正確に見分ける方法などについて、100以上の詳細なチャートや図を用いてわかりやすく解説された一冊です。

(2)フィボナッチブレイクアウト売買法

この本では、

- 高勝率のトレーディングチャンスを見つける方法

- 具体的な仕掛けと損切りの価格

- 手仕舞いまでのトレード管理方法

について解説されています。

具体的な投資判断を行うために必要な情報や、最初から最後まで自信をもってトレードを行う方法について知ることのできる一冊です。

(3)フィボナッチ逆張り売買法

この本では、幾何学的なパターンなど、テクニカルパターン分析とフィボナッチ比率に基づいたトレードに焦点をあてて書かれています。

トレーディングプランの作成法から、確率で考えることの大切さ、資金とリスクのマネジメント、仕掛けと手仕舞い・ストップロスの位置・利益目標値の設定、不測の事態に対する対処法について解説されており、さまざまな時間軸、株式・FXといった複数の商品のトレードに対応した一冊です。

6、フィボナッチを語るブログ4選

(1)9つの戦略

(2)凡人会社員主婦が専業FXトレーダーを目指すブログ

(3)30代からの米国株投資

30代個人投資家MA—SANさんが、毎月数万円の米国株積立投資で資産形成を行っている過程を綴ったブログです。

(4)株デイトレで稼ぐ!激レア板読み手法公開ブログ

株・日経225先物のデイトレードやスキャルピングのトレード手法を公開している個人投資家サンチャゴさんのブログです。

まとめ

いかがでしたでしょうか。

トレードにおいては、どこまで下がるのかあるいはどこまで上がるのかということがわかれば、怖いものはありません。

もちろんそんなにうまい話はありませんが、フィボナッチ分析を身につけることができれば、その状態に少しでも近づくことはできます。

フィボナッチ分析は、いわば相場の値動きを読み解く、羅針盤のようなものと言えるでしょう。

フィボナッチ分析をうまく活用して、相場をより安全に、より確実に進んでいっていただければ幸いです。