ROEは、企業がどのくらい効率よく利益をあげられているかを判断する目安となる株式指標です。

外国人投資家が特に注目する指標でもあり、ROEの高い銘柄は評価されて株価も上がりやすい傾向があります。

では、ROEとはどのような指標なのか、どのような点に注意しなければならないのでしょうか。

ROEを活用するために、まずは知っておくべきポイントを解説していきます。

1、ROEとは?算出方法

(1)ROEとは

ROE(Return On Equity)は、日本語では自己資本利益率(株主資本利益率)といい、その企業の自己資本(≒株主資本≒純資産*)に対する、年間の利益額(当期純利益)の割合のことです。

- 純資産=【自己資本】+【新株予約権・非支配株主持分】

- 自己資本=【株主資本】+【その他包括利益累計額】

- 株主資本=【資本金】+【資本剰余金・利益剰余金】+【自己株式】

自己資本(株主資本・純資産)は、上記のように全く同じものではありませんが、私たちが株を購入して企業に出資したお金のことだと考えてください。

企業はそれを元手に事業を行い、利益をあげることを目指します。

これが株式会社の基本的な仕組みです。

企業が得た利益は、出資をしてその企業のオーナーとなった株主に、出資した割合(株数)に応じて分配されます。

ROEは、株主が出資したお金に対して、その企業が1年間にどれだけの利益が上げているのかを示しています。

ROEが高いほど、出資額に対してより多くのリターン(配当や株価の値上がり)が期待されるため、投資家にとってより魅力的に映ります。

(2)ROEの算出方法

ROEは、その定義通り当期純利益を自己資本で割って計算するほか、要素に分解して考えることで、「売上高当期利益率・総資産回転率・財務レバレッジ」あるいは株価指標である「PER・PBR」を使って表すこともできます。

ROE(%) =当期純利益÷自己資本×100

=1株あたり当期純利益(EPS)÷1株あたり純資産(BPS)×100

たとえば、当期純利益が1億円、自己資本額10億円の企業であれば、ROEは以下のように計算することができます。

ROE=1億円÷10億円×100=10%

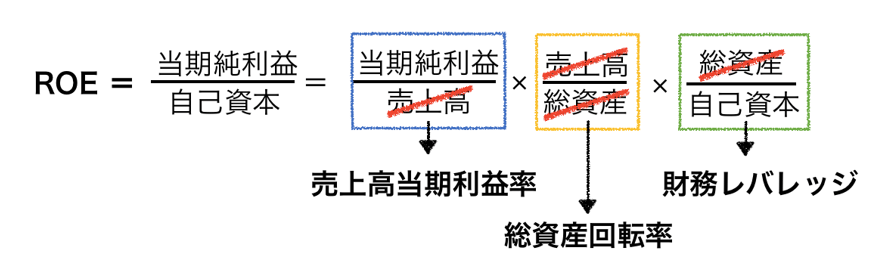

①【売上高当期利益率・総資産回転率・財務レバレッジに分解】

ROE(%) =当期純利益×自己資本×100

=売上高当期利益率×総資産回転率×財務レバレッジ×100

売上高当期利益率(売上に占める利益の割合)は「収益性」、総資産回転率(売上に対し資産が何回転しているか)は「効率性」、財務レバレッジ(総資産が自己資本の何倍か)は「負債の活用度・財務安定性」をそれぞれ示すものです。

このことからも、ROEが高い企業は、収益性・効率性・負債の活用度・財務安定性のいずれか、またはすべてが高い企業とみることができます。

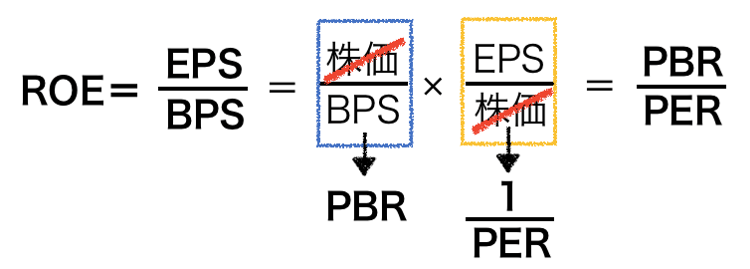

②【PER・PBRに分解】

ROE(%) =1株あたり当期純利益(EPS)÷1株あたり純資産(BPS)×100

=PBR〈株価÷BPS〉÷PER〈株価÷EPS〉×100

PBRが低いことは、株価が割安だと判断する目安とされますが、これは同時にPBRを分子にもつROEも低くなるということです。

収益性が悪い(ROEが低い)ことが株価を押し下げて、PBRが低くなっているのであれば、株価の値上がりは期待できず、割安とは言えません。

またPERが20倍、PBRが1倍の企業であれば、ROE=1÷20×100=5%と計算することができます。

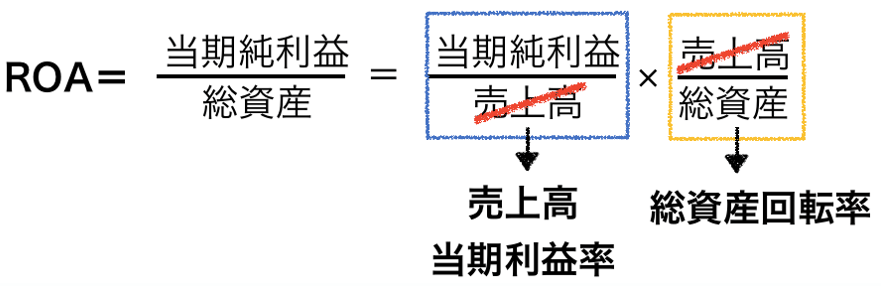

(3)ROA

ROEと同じような指標として、ROA(Return On Assets)というものもあります。

ROAは、純資産に借入金などの負債も含めた「総資産」に対する、1年間の利益額の割合です。

ROAでは、資金をどのように調達したかに関わらず、資産全体でどれだけ効率的に利益をあげたかを評価します。

ROAは、ROEの自己資本を総資産に置き換えればよく、以下のように計算することができます。

また、ROAは売上高利益率と資産回転率という、2つの要素に分解することができます。

ROA(%) =当期純利益÷総資産×100

=売上高当期利益率×総資産回転率×100

売上高利益率は「収益性」、総資産回転率は「効率性」を示す指標であるため、ROAの高いということは、その企業の収益性・効率性のいずれか、または双方が高いと判断する材料となります。

計画的に借入を行い、効率的に利益をあげること自体は問題ありません。

しかし借入は”借金”であり、返済しなければならない資金です。

また金利が上昇すれば、借入コストが増加するといった問題もあります。

そのため企業の安全性という面では不安要素です。

ROAをみる際には、借入と自己資本のバランスは適正なのか(自己資本比率、負債比率)、返済のための資金は十分あるか(当座比率、流動比率、固定比率)、といったことも併せて確認し、無理な借入によって安全性に問題を抱えていないかをチェックするようにしましょう。

2、ROE、ROAの目安は?

(1)ROEは8%以上

日本では、一般的にROEが8%以上であることが望ましいとされます。

10%以上であれば優良企業と言えます。

この8%という数字は、投資家(株式市場)が期待する最低限の投資利回り(資本コストと呼ばれる)にあたるものとされています。

欧米諸国では、従来からROEを重視した経営が行われていることもあり、全体としてROEの水準は高めです。

そのため米国株を中心に投資を行う、著名投資家ウォーレン・バフェット氏は、投資銘柄を選定する際にはROE15%以上を目安としています。

日本では、これまでROEはあまり意識されてきませんでしたが、日本市場における外国人投資家の比率が高まる中で、否応にもROEを意識せざるを得ない状況となっています。

そのため、ROEを経営目標に掲げる企業も多くなっています。

また、大きな設備投資が必要な業種などでは、その業種全体のROEが低くなることもあります。

ROEをみる際には、数値だけで絶対的に判断するのではなく、同業他社の数値と比較して相対的な判断することも必要です。

(2)ROAは5%以上

一般的にROAは5%以上あると望ましいと言われます。

10%以上であれば優良企業と言えます。

ROAをみれば、ROEだけではわからない、負債(借入)による「財務レバレッジ」が有効に活用されているかを確認することができます。

たとえば自己資本金額が1億円、利益が1000万円のA社とB社では、ROEは同じ10%です。

ここでA社は4億円の借入(総資産額5億円)があり、B社の借入は1億円(総資産額2億円)だったとしましょう。

A社が5億円を使って1000万円の利益を上げているのに対し、B社は2億円で同じ利益を上げたことになります。

どちらの効率がいいかは一目瞭然ですね。

ROAを比較すると、A社が2%であるのに対し、B社は5%です。

B社のほうが効率よく利益を上げていることが、ROAの差から読み取れます。

このように、ROAはROEを補完する役割を果たすため、併用することでより詳しく分析ができます。

(3)ROE・ROAの両方が高いと理想的

ROEとROAの両方が高い企業は、借入(財務レバレッジ)を有効に活用して収益性を高めることができているといえ、その優良企業だと判断する材料となります。

ROEは高いもののROAが低い企業は、資金に占める負債の割合が高いということです。

安全性に問題がないか、より慎重に分析する必要があるでしょう。

またROEは低いもののROAが比較的高い企業は、財務レバレッジをうまく活用しきれていない可能性があります。

3、高ROE企業の見極める!注意点は?

(1)ROEが高い要因はなにか

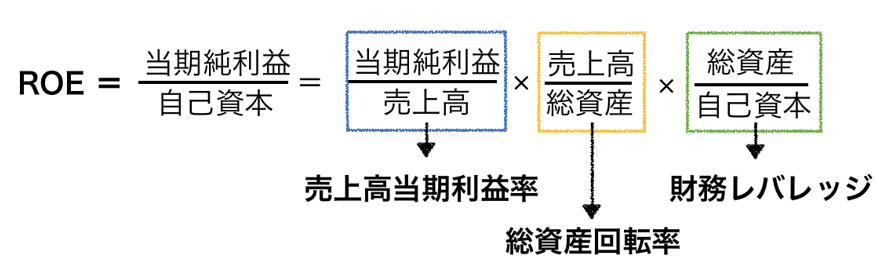

ROEは、「売上高当期利益率・総資産回転率・財務レバレッジ」という要素に分解してみることができます。

それぞれ「収益性」「効率性」「負債の活用度」が高くなるほど、その値は大きくなります。

財務レバレッジについては、効果的に活用されているのであれば問題ありませんが、極端に借り入れが多かったり、資本金が少ないなど、財務状態に問題を抱えている可能性も否定はできません。

特にROAが低いような場合には、いくらROEが高くても、それは借金が多い、あるいは資本が少ないことが原因で、収益性や効率性の低い「危ない会社」かもしれません。

もちろんROEが高い企業には、優良企業が多いのは事実です。

しかし高ROE企業にも「危ない会社」はあり、ROEだけでは見分けることができません。

業績は伸びているか、各要素(売上高当期利益率・総資産回転率・財務レバレッジ)はどのような状態でしょうか。

最終的に投資するかの判断は、ROEが高い要因をより詳しく分析した上で行う必要があります。

(2)借入による自社株買いでもROEは上がる

ROEは利益が増えて上がるほか、借入の増加(財務レバレッジの増大)や自社株買い(自己資本の減少)といった要因によっても上がります。

借り入れた資金で自社株買いを行えば、ダブルでROEを引き上げる効果があります。

自社株買い自体は、1株あたりの価値が向上し、株価の値上がりなど株主にとっても、メリットがあります。

しかし、業績はなんら変化していません。

また返済の必要のない株式で調達した資金(自己資本)を返済が必要でコストのかかる借入金に換えてしまうことは、あまり好ましくありません。

ROEが高くなった要因が、業績の向上や収益性・経営効率を改善した結果なのか、財務安定性を犠牲にした小手先のテクニックによるものなのか、見極めが必要です。

4、高ROE企業の検索方法

高ROE企業がすべて優良企業というわけではありませんが、多くの企業の中から優良企業を探し出すには、ROEは有効です。

各証券会社が提供しているスクリーニング機能や投資情報サイトのランキングなどを利用することで効率的に高ROE企業を検索することができます。

(1)Kabutan

(2)ケンミレ株式情報

5、ROEで勝つための投資術がわかる本

銘柄選びにROEをどのように活用すればいいのか、高ROE銘柄はなにに注意すべきか。人気ストラテジスト・広木隆氏が、ROE投資の基本から実践まで、わかりやすく解説した一冊です。

まとめ

いかがでしたでしょうか。

日本においてもROEを重視した経営はスタンダードとなっています。

ROEが高いことは、優良企業であるための必要条件と言えるでしょう。

ただROEが高いことは、優良企業としての”十分条件”ではありません。

単に高ROEであるというだけでなく、実力を伴った真の優良企業であるか、ROE以外の方法も使いながら、しっかりと見極めることが大切です。