株主の権利や利益を重視した『株主ファースト』の経営が行われるアメリカに対し、株主が軽視されていると言われる日本。それには株主軽視の経営でも大目に見てしまう、『NO』といえない日本人の国民性も関係していると考えられます。

この記事では、アメリカと日本の企業の経営にどのような違いがあるか、また株主が軽視される日本企業の現状を変えようと活動するアクティビスト(物言う株主)の役割と活動内容についてみていきます。

1、株主が軽視される日本企業の現状

株主を軽視する企業の姿勢が顕著な例としては、ニッポン放送事件があります。

2005年2月8日、堀江貴文氏率いるライブドアは、ニッポン放送が筆頭株主であるフジテレビの経営権獲得を目的として、子会社を通じて時間外取引でニッポン放送の発行済株式総数の29.5%を取得しました。

ライブドアはこれにより、発行済株式総数の35%を保有する筆頭株主となります。

さらにニッポン放送株の取得を続け過半数の株式取得を目指すライブドアに対抗するため、ニッポン放送はフジテレビに対し、発行済株式総数の1.44倍にも相当する、4,720万株の新株予約券を発行すると発表しました。

仮にこの新株予約権がすべて行使されれば、それだけで発行済株式総数の約59%に相当し、それ以外の株式をすべてライブドアが取得したとしても、過半数を握ることはできなくなります。

この新株予約権の発行は、ライブドアの持株比率を低下させ、現経営陣を支持するフジテレビにニッポン放送の経営権を獲得させようとする意図が明らかと言えます。

この事件は法廷で争われ、東京地裁および東京高裁いずれにおいても、取締役会の権限を濫用・逸脱し、著しく不公正な発行であるとして、新株予約権発行の差止めを認める判断が下されました。

経営陣が保身のため、特定の株主(フジテレビ)に対して発行済株式総数の1.44倍もの新株予約権を発行する行為は、株式市場で適法に株式を取得した株主の権利を奪うものであり、一般の投資家が自由に株を購入できる公開会社では、あってはならない行為です。

ここまで極端な例は少ないとはいえ、日本企業では株主の不利益となるような行為が日常的に行われているのが現状です。

一方、(株式)会社は株主のものという考えの根付いたアメリカでは、非効率的な経営を行う経営陣は交代させられ、株主の利益を損ねるような会社の行為があれば、株主が会社を相手に訴訟を起こすケースも少なくありません。

日本において株主が軽視される傾向は、株主利益の希薄化につながる『増資』が頻繁に行われていることにも現れています。

2、株主軽視の増資を行う日本企業

株式会社は株式を発行して投資家から資金を募り、その資金(資本金)を元手に事業を行い、得られた利益を出資者(株主)に還元する仕組みです。

『増資』とは、投資家に追加で出資を募ることであり、新たに発行した株式、あるいは会社の保有する自己株式が出資者に割り当てられます。

その目的は事業拡大や経営基盤の強化のために資金調達であり、株式を誰が引き受けるのかによって、以下の3パターンが存在します。

- 株主割当増資:既存株主に株式の割当てを受ける権利を与える方法

- 第三者割当増資:特定の第三者に株式の割当てを受ける権利を与える方法

- 公募増資:不特定多数の者に対して株式引受けの勧誘をおこなう方法

新株が発行される増資では、発行済株式総数が増加することで、1株あたり利益(EPS)や1株あたり配当(DPS)が減少してしまいます(=利益の希薄化)。

また株式会社の価値(時価総額)は、株価に発行済株式総数をかけたものであり、企業価値(時価総額)が変わらなければ、発行済株式総数の増加分は株価の下落によって調整され、株価が下落にもつながります。

調達した資金が事業の拡大や設備投資に活用され、利益や企業価値が向上する増資であれば、短期的には利益の希薄化が起こるとしても、最終的には株主価値の向上につながり、これが本来あるべき『よい増資』です。

しかし使い道が不適切であったり、損失補填などが目的の増資では、希薄化や株価下落による損失を株主が負い、既存株主の利益を損ねる『悪い増資』です。

また増資によって既存株主が新株の割り当てを受けられなければ、持株比率の低下による不利益も生じます。

いずれにしても増資は株主利益に大きく影響します。そのため株主利益を重視するのであれば、増資が株主価値の向上つながることはもちろん、なるべく希薄化や株価下落が起こらないよう配慮するべきと言えます。

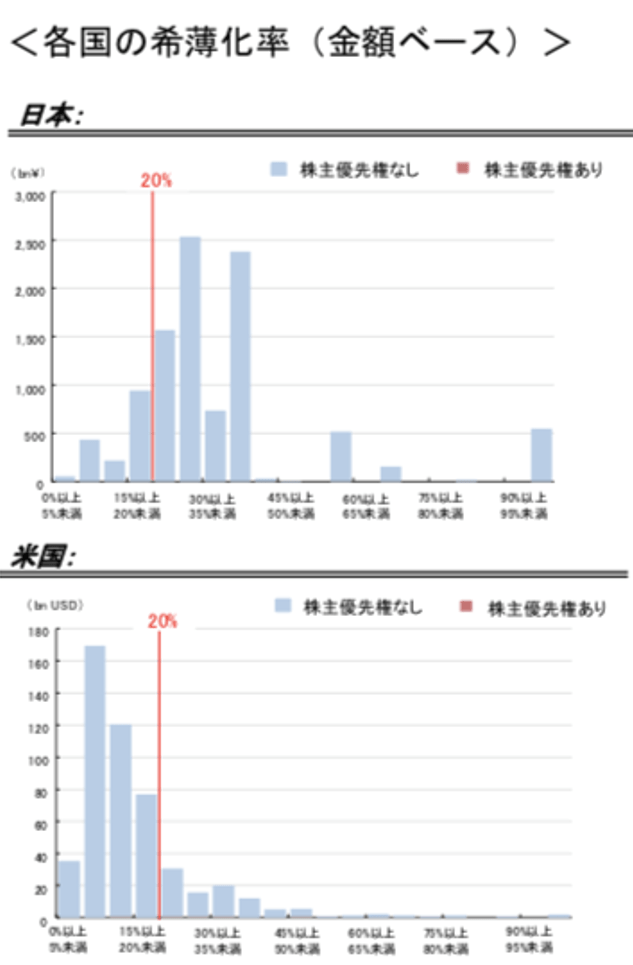

2008年〜2012年のデータでは、8割以上の増資で希薄化率が20%を下回るアメリカに対し、日本では逆に8割以上の増資で希薄率は20%を上回っています(金額ベース)。株主に対する日米の意識の差がこの違いにも、現れていると言えます。

2008~2012年 出所:日本証券業協会 横田氏作成資料より抜粋

3、株主軽視の企業に対するアクティビストの活動

世界的にも経営効率の悪さを指摘されている日本企業ですが、株主を軽視した企業・経営陣はその大きな要因と言われています。

そのような中で、物言う株主とも言われるアクティビストの活動が注目を集めています。

彼らは一定以上の株式を取得し、株主としての権利を行使して積極的に経営に関与することで、企業収益・株主利益の最大化が目的です。

その活動は、非効率な経営を行う役員の交代を求めたり、M&Aや事業譲渡、事業再編(合併・分社化・不採算事業売却)といった企業体制の変革や、配当・自社株買いによる株主還元の実施を求めるなど多岐にわたります。

また要求や提案が経営陣に受け入れられなかった場合には、株主総会における株主提案や委任状争奪戦(プロキシーファイト)、敵対的買収さらに訴訟といった手段を用いて、実力行使にでることもあります。

旧村上ファンドの村上世彰氏が登場し、アクティビストが日本で最初に注目を集めた2000年代、株主は経営に関して口を出さないのが一般的な認識であり、敵対的買収や、積極的に経営に関与しようとするアクティビストのスタイルは、世間ではあまり受け入れられませんでした。

しかし現在はそのような状況を改善すべく、コーポレートガバナンス・コードやスチュワードシップ・コードが制定され、企業には株主重視の経営が求められるとともに、株主にも企業の経営を監視する役割を果たすことが求められるようになっています。

アクティビストの提案を受け入れる企業や、提案に賛同する機関投資家も増加し、アクティビストの活動により、株主価値向上につながる事例も増えてきています。

■企業に対するアクティビストの活動事例(蝶理株式会社)

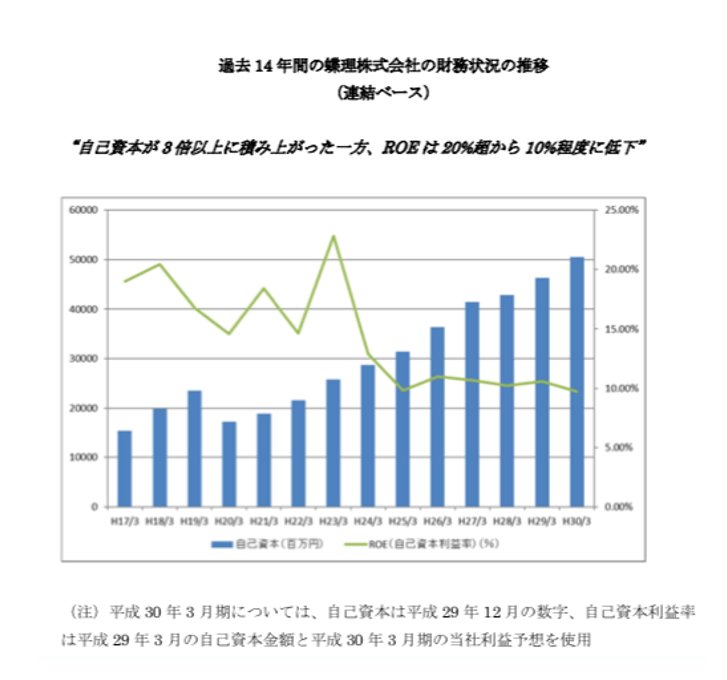

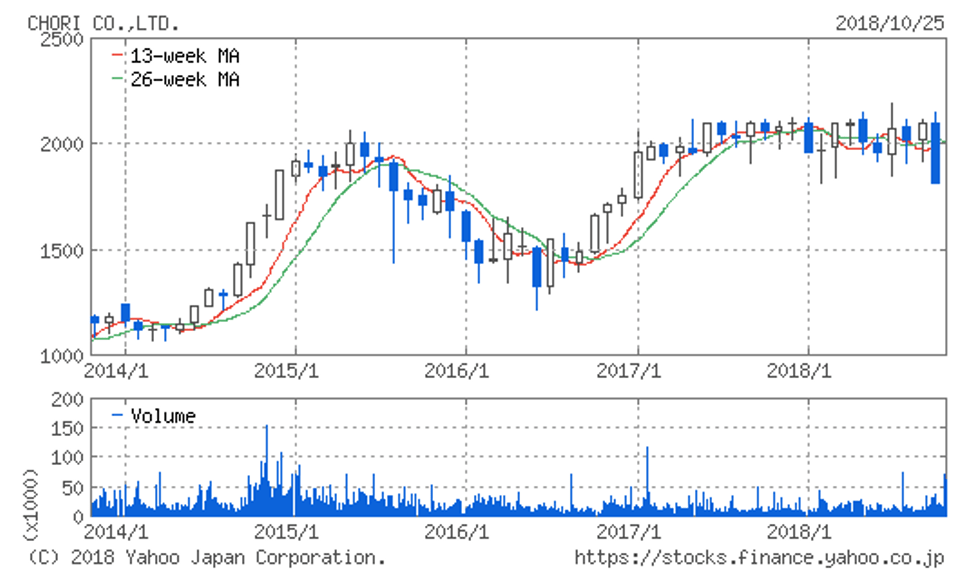

旧村上ファンド系のアクティビスト、ストラテジックキャピタルは、資本を効率的に活用できておらず、ROEの低下している蝶理株式会社(8014)に対して、2018年6月の株主総会において、以下のような株主提案を行っています。

- 資本効率の向上が図られるよう目標のROEを達成できた場合のみ取締役の賞与を払う

- 政策保有株式の売却

- 期末の一株当たり配当金を36円から169円へ増配

出所:蝶理株式会社への「株主総会における議決権行使について」

蝶理の足元の業績は堅調に推移している中で株価は停滞しており、PBRは1倍を割っています。

アクティビストの提案がROE改善を後押しすれば、もう一段の株価上昇余地が期待できると言えます。

4、アクティビストとして活動するファンド・投資会社3選

(1)M&S

公式サイト:M&S

M&Sは日本株をメインとしてバリュー(割安)株投資を行う独立系の投資会社です。

彼らは上場企業として時価総額が比較的小さな企業、いわゆる中小型株へ投資しています。

このような中小型株は、運用額の大きいファンドなどにとってリターンの観点から投資しづらい対象であり、機関投資家の多くが投資先に組み入れていないことから、極端に割安な状態で放置されている傾向があります。

また大企業と比べ、株主からの監視が比較的緩く、ガバナンスが適切に機能しておらず、非上場会社のように経済合理性を欠く企業も散見されます。

そのような企業に対しアクティビストとして積極的に投資し、上場企業として、株主価値を重視した責任ある経営を再認識するよう働きかけ、企業価値の向上につなげる活動を行なっています。

(2)ストラテジックキャピタル

公式サイト:ストラテジックキャピタル

ストラテジックキャピタルは、旧村上ファンド出身の丸木強氏らが設立したアクティビストファンドです。

主に日本の上場企業を対象に、彼らが評価する企業価値に比べて、何らかの要因により市場で低く評価されている株に集中的に投資を行い、アクティビストとしてその要因の改善を企業に働きかけることにより、企業の潜在価値を顕在化させる活動を行なっています。

(3)タイヨウ・パシフィック・パートナーズ

公式サイト:タイヨウ・パシフィック・パートナーズ

タイヨウ・パシフィック・パートナーズは、2001年に設立された友好的アクティビストのパイオニア的存在のファンドです。

本拠は米国ですが日本企業を中心に、アジアで約17億ドルの資金を投資しています。

企業にとって「厳しい友人」となり、投資先企業の評価・財務・ビジネスの各領域で長期的な価値を守り(Protect Value)、引き出し(Unlock Value)、創造する(Create Value)ため、アクティビストとして経営陣へ働きかけを行っています。

まとめ

いかがでしたでしょうか。

株主が軽視されてきた日本でも、最近では株主利益を重視した経営が意識され始めています。

とはいえ、株主利益を高めきれていない非効率な経営が行われている企業も少なくありません。

アクティビストはそのような企業に投資し、企業価値・株主価値を高める役割を担う重要な存在として、ますます重要性が高まっています。

アクティビストの投資先は伸び代が見込める企業であり、投資家にとっても有望な投資先となります。

アクティビストがどのような企業に投資しているのか、またアクティビストの動向には要注目です。