株式投資を行う際、利益の出方として区分されるのが「キャピタルゲイン」と「インカムゲイン」です。

キャピタルゲインが株価の値上がり益によって得られる利益であるのに対し、インカムゲインは株式の保有中に得られる配当金や優待のことを指します。

一般に資産運用によって得られる利益というとキャピタルゲインが重視されがちですが、実は配当・優待も株価に大きな影響を与える要因であり、ここにしっかりと意味を見出せると投資においてアドバンテージを得られることは間違いないでしょう。

そこで今回は多くの投資家が見落としがちな「インカムゲイン」について、「連続増配銘柄」という切り口からチェックしていきます。

増配(配当金の増額)を行っているのはどんな企業か、また連続増配銘柄に投資を行っているとどれくらいの利益が見込まれるのか等もあわせて確認していき、配当金を重視した投資の優位性を理解していきましょう。

1、連続増配銘柄とは?

今回は「連続増配銘柄」をチェックしていくと前述しましたが、そもそも連続増配銘柄とは何なのでしょうか。

その名の通り「連続で」「配当金の増額」を行っている銘柄のことで、目立つものだと20期近く増配を行っている企業も存在しています。

配当金が高い、もしくは配当金の増額を行っている、ということはそれだけ株主への還元性が高いことを意味しています。

配当金はどこかから湧いて出るわけではなく、もちろん企業の持つお金から拠出されるのですから、増配できる企業はそれだけ稼ぐ力がある、また将来利益をより生み出せる裏付けがあると考えることができます。

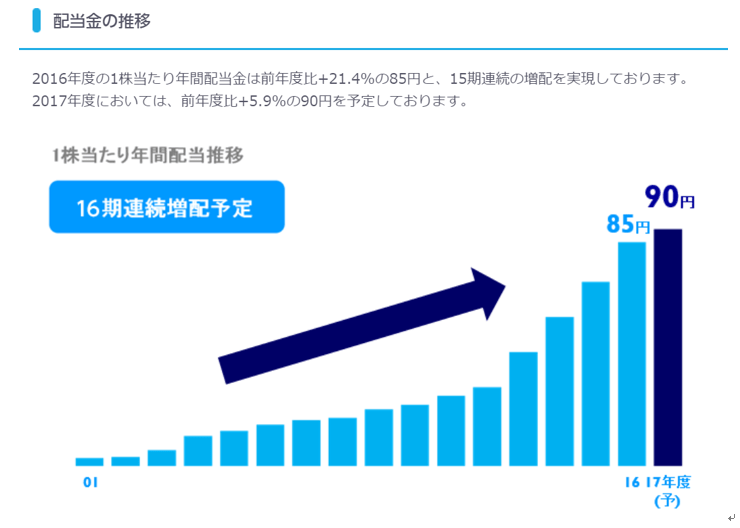

例えば、連続増配銘柄の代表例として挙げられるKDDI<9433>の配当金推移を確認してみましょう。

途中株式分割等を行っているため単純比較はできないのですが、グラフの通り16期連続の増配が予定されています。

出典:企業情報 KDDI

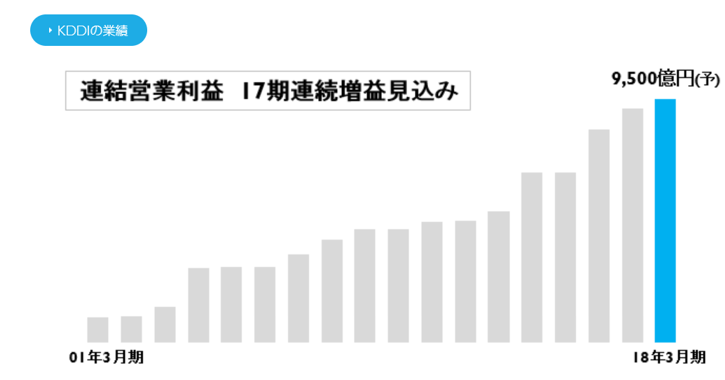

また、KDDIの別のページを見てみると、業績も上の配当グラフと同じように、右肩上がりに伸び続けていることが確認できます。

加えて、長期的に「持続的利益成長の達成」「配当性向35%を目指し株主還元の強化」などを経営目標に掲げており、増配企業はやはり「将来の成長」に加え「株主を重視した経営施策」を行う姿勢があることが見てとれます。

出典:企業情報 KDDI

企業が稼いだお金をどう使うか、というのはその会社によって違い、内部留保としてため込む、設備投資に使う、はたまた今回のように株主還元に使う、とさまざまなのですが、我々投資家目線であれば株主へ配当金を支払ってくれる会社であった方がありがたいことは間違いありません。

この記事では「連続増配株ランキング」を後述しますが、その企業がどういった経営方針を持っているか、また利益はどのように推移しているか、ということをあわせて確認すると投資勘が養われるとともに更なる企業スクリーニング(投資先の絞り込み)を行うことができるようになるでしょう。

2、連続配当銘柄投資のメリット・デメリット

「1.連続増配銘柄とは?」では、KDDIを例に連続配当銘柄の特徴について見てきましたが、増配銘柄投資にはメリット・デメリット両方の側面が存在します。

メリットだけのある投資方法を見つけられればそう苦労はしませんが、利点欠点双方を知っておいたうえで利点にフォーカスして投資を行っていくのが基本的なやり方です。

というわけで早速そのメリット・デメリットを見ていくことにしましょう。

(1)連続配当銘柄投資のメリット

①長期投資目線になるため、株価の値動きが気になりにくい

個人的に考えうる連続増配銘柄への一番のメリットはこちら、「長期目線投資となること」かつ「株価の値動きが気になりにくい」ということです。

株価の値上がり益を見込んだキャピタルゲイン狙いの投資法はどうしても株価を意識してしまうことが多く、その上下に気持ちが振らされてしまうことがしばしばあります。

しかし、インカムゲイン狙いの投資であるならば「株価が下がっても配当金が目的」という芯があるので、それにぶらされず投資を行うことが可能です。

②高配当利回りを理由にした株価下支えが起きやすい

高配当(なかでも連続増配)、また優れた株主優待を行っている企業の株価は市況が悪化した場合でも下がりにくい、という特徴があります。

もちろん例外も存在しますが、日経平均などの指数が下がった場合に「この会社は配当利回りが高いからインカムゲイン狙いでここを買っておこう」という投資家が増えることにより、株価の下支えが起きるというシーンは少なくありません。

(2)連続配当銘柄投資のデメリット

①キャピタルゲインに利回りで劣る場合がある

連続増配銘柄投資のデメリットと言えるのが、「短期目線ではそこまで高いパフォーマンスが出ない」すなわち、「株価のキャピタルゲイン(値上がり益)に利回りで劣る場合がある」ということです。

②KDDIの場合

例えば先ほど紹介したKDDIの場合、配当金は1株あたり45円が中間(12月)・期末(6月)の年2回予定されています。

2017年5月~2018年5月中、KDDIの株価は大体2,500~3,100円を推移していましたが、中間値2,800円で100株保有していたと考えると配当金は4,500円(100株×45円)が年2回で9,000円です。

2,800円のときに100株保有するには28万円が必要となりますから、配当利回りは9,000÷280,000で約3%になります。

年間3%の利回りというのは決して悪くない水準なのですが、色々なデータを見てみると年間3%以上の株価値上がりを出している銘柄はごろごろ存在しています。

ここまで連続増配銘柄のメリット・デメリットについて簡単に見てきましたが、この投資法は比較的優位性の高い優れたやり方だと感じています。

デメリットに「キャピタルゲインに利回りで劣る場合がある」と述べましたが、キャピタルゲイン狙いの投資に比べ増配銘柄投資はその銘柄単体での株価の大きな下落が起きにくい、という特徴があります。

(その理由はメリットでも述べたように、右肩上がりの利益を根拠に増配が予定されているためです。)

市場の地合いが悪化するとそれにつれるように増配銘柄の株価が崩れることがありますが、「将来の収益性は高まり続ける」「増配が続く」という前提が崩れないのであれば地合い悪化による株価下落は増配銘柄を拾っておくチャンスだと言えるでしょう。

ただ、一つ懸念しておかなければならないのは「増配がストップ」「高い配当利回りであっても減配してしまうリスクがある」ということです。

連続増配、というそもそもの前提が崩れてしまう、ということです。

企業の経営方針で持続的な増配を強調しているならばおそらく急に増配ストップ・配当金減額ということはないでしょうが、もしこういったリスクが起きた際にはそれを嫌気して株価も下落、という場合もあります。

先にも述べたように「連続増配」という言葉だけを信じて投資するのではなく、企業HPやさまざまな投資指標を確認するなどして本当にその企業への投資は安全か、ということを確認しておきましょう。

3、連続増配株ランキング

今回の項目では、実際にどんな企業が連続増配を行っているのかを見ていきます。

こういった企業のランキングを見てみると、「どんな特徴を持つ会社が増配を行っているのか」ということも見えてきますので、この順位を見ながらいろいろと考えを巡らせてみてください。

(1)【1位】花王<4452>

- 増配年数:28年

- 株価:7,640円

- 予想配当利回り:57%

- 業種:化学(トイレタリー・化粧品大手)

(2)【2位】ユー・エス・エス<4732>

- 増配年数:20年

- 株価:2,366円

- 予想配当利回り:99%

- 業種:サービス業(中古車オークション)

(3)【3位】明光ネットワークジャパン<4668>

- 増配年数:19年

- 株価:1,245円

- 予想配当利回り:37%

- 業種:サービス(学習塾経営)

(4)【4位】SPK<7466>

- 増配年数:20年

- 株価:2,812円

- 予想配当利回り:38%

- 業種:卸売(自動車補修)

(5)【5位】三菱UFJリース<8593>

- 増配年数:19年

- 株価:708円

- 予想配当利回り:12%

- 業種:その他金融(リース)

(6)【6位】KDDI<9433>

- 増配年数:16年

- 株価:2,906円

- 予想配当利回り:10%

- 業種:情報・通信(総合通信大手)

(7)【7位】科研製菓<4521>

- 増配年数:16年

- 株価:6,460円

- 予想配当利回り:32%

- 業種:医薬品

(8)【8位】東京センチュリー<8439>

- 増配年数:15年

- 株価:6,840円

- 予想配当利回り:52%

- 業種:その他金融(賃貸・リース)

(9)【9位】芙蓉総合リース<8424>

- 増配年数:16年

- 株価:7,390円

- 予想配当利回り:84%

- 業種:その他金融(リース)

(10)【10位】沖縄セルラー電話<9436>

- 増配年数:16年

- 株価:4,060円

- 予想配当利回り:05%

- 業種:情報・通信

(上記データは2018年5月6日時点)

今回は「増配年数」が多い順にランク付けを行ってみました。

配当利回りは1%~3%のものが多く、また業種としてはリース業を営む会社が目立っています。

KDDI、花王といった名だたる企業もランクインしていますね。

有名企業という観点から、10位以内には入っていませんがしまむら<8227>、ユニーファミマ<8028>、ロート製薬<4527>、ドン・キホーテHD<7532>なども10期以上増配をしている会社として知られています。

メーカー、サービス、小売といった業種を営む会社が名を連ねています。

4、連続増配銘柄に投資してみましょう

ここまで連続増配銘柄についていくつかご紹介してきましたが、実際にこういった企業に投資していくとどれくらいのリターンが生まれるのでしょうか?

初期投資額1000万円で、「現在予定されている配当水準で」1年投資した場合にもらえる配当額をシミュレーションしてみましょう。

(1)KDDI<9433>

- 予想配当額:90円

- 株価:2,906円

- 1,000万円で3,400株購入可能なので連続増配金は30万6,000円(3,400×90)

(2)明光ネット<4668>

- 予想配当額:42円

- 株価:1,245円

- 1,000万円で8,000株購入可能なので配当金は33万6,000円(8,000×42)

(3)みらかHD<4544>

- 予想配当額:130円

- 株価:4,360円

- 1,000万円で2,200株購入可能なので配当金は28万6,000円(2,200×130)

(4)沖縄セルラー<9436>

- 予想配当額:124円

- 株価:4,060円

- 1,000万円で2,400株購入可能なので配当金は29万7,600円(2,400×124)

(5)NECネッツエスアイ<1973>

- 予想配当額:76円

- 株価:2,795円

- 1,000万円で3,500株購入可能なので配当金は26万6,000円(3,500×76)

(6)花王<4452>

- 予想配当額:120円

- 株価:7,640円

- 1,000万円で1,300株購入可能なので配当金は15万6,000円(2,200×120)

(7)ユー・エス・エス<4732>

- 予想配当額:47円

- 株価:2,336円

- 1,000万円で4,200株購入可能なので配当金は19万7,400円(4,200×47)

(8)SPK<7466>

- 予想配当額:67円

- 株価:2,812円

- 1,000万円で3,500株購入可能なので配当金は23万4,500円(3,500×67)

(9)三菱UFJリース<8593>

- 予想配当額:15円

- 株価:708円

- 1,000万円で14,100株購入可能なので配当金は21万1,500円(14,100×15)

(10)リコーリース<8566>

- 予想配当額:80円

- 株価:3,655円

- 1,000万円で2,700株購入可能なので配当金は21万6,000円(2,700×80)

1,000万円の資金で連続増配銘柄投資でもらえる配当金の数値は、年間15万~30万程度がアベレージとなっています。

単純に考えるならば資金2,000万円ならこの倍、1億円の資金ならばこの10倍といった具合です。

ただ、これらは増配銘柄なのでこれから先、もらえる配当金が更に上乗せされるという期待があります。

また業績が上伸びすればその分株価にも反映されることが多いため、あくまでも2018年5月時点でのデータだということを頭に置いておいてください。

5、成功者のオススメブログ2選

この項目では増配銘柄にフォーカスし、投資で成功を収めた2人の方のブログについて見ていきましょう。

(1)株主優待と高配当株を買い続ける株式投資ブログ

株主優待、高配当といったインカムゲインに焦点を当てて投資を行っているきびなごさんのブログです。

きびなごさんはブログのみではなくTwitterでもリアルタイムに情報発信を行っており、投資を行っている方ならぜひフォローしておきたい投資家の一人だと言えるでしょう。

日本株のほかにも米国株にも投資しており、また現在の市況に関する知見も述べています。

ここ8年の配当金額合計は200万越えとなっており、「どのように配当株を選んだか?」という視点も学ぶことができます。

(2)ValueInvestmentsince2004

ザイONLINEにも掲載されたことがある立川一さんが運営しているブログです。

決算資料の読み解きのほか、財務分析なども書かれており「連続増配の株購入」という投資法で総資産は1億円を突破しています。

インカムゲイン投資の方でなくとも参考になることが多いため、ぜひチェックしておきたいところです。

まとめ

さて、ここまで「連続増配銘柄」という視点からインカムゲイン投資を見てきましたがいかがでしたか。

これまでの数値などを見てわかる通り、投資元本が大きければ大きいほど配当金投資は有利です。

資産数億を投資に使えるのであれば、配当金のみで生活ということも夢ではないかもしれません。

ただ実際には、自分の現実と理想の距離をしっかりと測って目標達成を行っていくことが大事です。

目先の利益にとらわれず、こつこつと勉強・投資を行っていくようにしましょう。