本来1,000円の価値があるものが500円で売られていることがあるのが株式市場です。

その本来の価値を正しく見極め、それに対して割安な価格で売り出されている株を買うのがバリュー投資です。

もちろん本来の価値を見極めるのはそんなに簡単ではありませんし、多くの投資家が買っていない銘柄に投資するのは少し勇気がいるかもしれません。

しかし、市場でその価値が認められるのを根気強く待つことができれば、少ないリスクで大きなリターンが期待できる、そんな投資手法なのです。

この記事では、バリュー投資におけるポイントと今注目したいバリュー株10銘柄をご紹介します。

1、バリュー投資のアプローチ

バリュー投資のアプローチは、「本来の価値を正しく見極める」、「それに対して割安な価格で株を買う」ということに尽きます。

(1)資産価値による評価

その企業の本質的な価値を評価するアプローチとしては、バランスシートにおける資産から負債を差し引いて残る資産額(企業が解散して残る資産=清算価値)を元にした評価手法があります。

なかでも、バリュー投資を理論的に確立したベンジャミン・グレアムが用いた『ネットネット株』といわれる手法が有名です。

ネットネット株=(正味流動資産-総負債)>時価総額

このような株は、すぐに現金化できる資産よりも安く株が売り出されている状態であり、いうなれば中に1万円の入った財布が5,000円で売られているようなものです。事業内容や収益性(財布でいえばデザインや機能、ブランドなど)などについての市場評価は分かれるかもしれません。しかし保有する資産(財布の中の1万円)がベースにあることで、それ以上株価が下落するリスクは低く、市場からの注目が集まれば値上がりも期待できる有効な投資手法と言えます。

資産価値に対する株価の割安性を判断する株価指標にはPBR(株価純資産倍率)もあり、スクリーニングによって簡易な資産価値に対して株価の割安な銘柄を抽出する指標となります。PBRには企業の具体的な状況などは考慮されておらず、より精度を高めるには、抽出後の銘柄それぞれのバランスシートを確認した上で、ネットネット株の要件を満たしているかをチェックすることが有効です。

(2)収益価値による評価

その企業の本質的な価値を評価するアプローチには、企業の生み出す経済的価値、つまり収益に着目した評価手法もあります。

それには一般的に、フリーキャッシュフロー(以下FCF=税金を払い事業に必要な投資を行った後に残る債権者と株主に分配可能な余剰資金)に割引率(将来発生が見込まれるCFを現在価値に割り引くための掛け目)で割り引いて企業価値を計算するDCF(Discount Cash Flow)法が用いられます。

FCF =営業利益×(1-法人税率)+減価償却費-運転資本増加額-設備投資額

=営業活動によるCF+投資活動によるCF+利息支払額 ×(1-法人税率)

【DCF法による企業価値の計算式】

(FCFが一定(ゼロ成長)の場合) 企業価値 = FCF ÷ 加重平均資本コスト

*加重平均資本コスト:株主資本コストと負債資本コストを加重平均して求められる資本コスト

(FCFが定率成長の場合) 企業価値 = FCF ÷(加重平均資本コスト - FCF成長率)

2、バリュー投資のポイント

(1)割安な銘柄はそうそう見つからない!チャンスを待てるか

投資リスクを下げようとすれば本来の企業価値に比べ、なるべく株価の安い銘柄に投資するのがポイントですが、百戦錬磨の投資家がひしめく中でそのような銘柄に投資するチャンスはそれほど多くはありません。

バリュー投資は、画面に張り付いて頻繁に売買を繰り返す必要がなく、サラリーマンの方などにも向いた投資手法とも言えます。

しかし、まれにしかやってこないチャンスを掴むためには、企業の分析を重ね、投資資金を準備しておくなど日頃からの備えが欠かせません。

ポジションを持っていないと機会を逃しているようで不安になりがちです。

しかし、投資対象として割安と判断できる水準になければ、投資を見送ることも必要です。

常にリスクをとって利益を狙わなければならないプロと違い、個人投資家は待つことが許されるのであり、チャンスを待てることも大切なポイントとなります。

(2)将来の継続的な利益見通しが立つか

割安に株を購入することができても、市場で評価されなければ株価は上がりません。

それには数年あるいはそれ以上かかることもあり、その間も継続的に利益をあげ、企業価値を維持し、成長していける企業であるかどうかは投資するうえで重要なポイントとなります。

バリュー投資を実践する著名投資家ウォーレン・バフェット氏が投資するのも、世界的なブランドを持ち、相場に左右されず少ない投資で安定的な利益を上げ続けられる銘柄です。

DCF法によって企業価値の計算を行う際には、長期的なFCF予想がもとになるため、業績の変動の大きなビジネスモデルの業種・企業では、投資判断が難しくなります。

このようなビジネスモデルの業種には、景気によって業績が大きく左右される設備投資関連や半導体関連などがあります。

3、今注目のバリュー銘柄10選

ここでは、バリュー投資における投資先として今注目しておきたい銘柄をピックアップしてご紹介します。

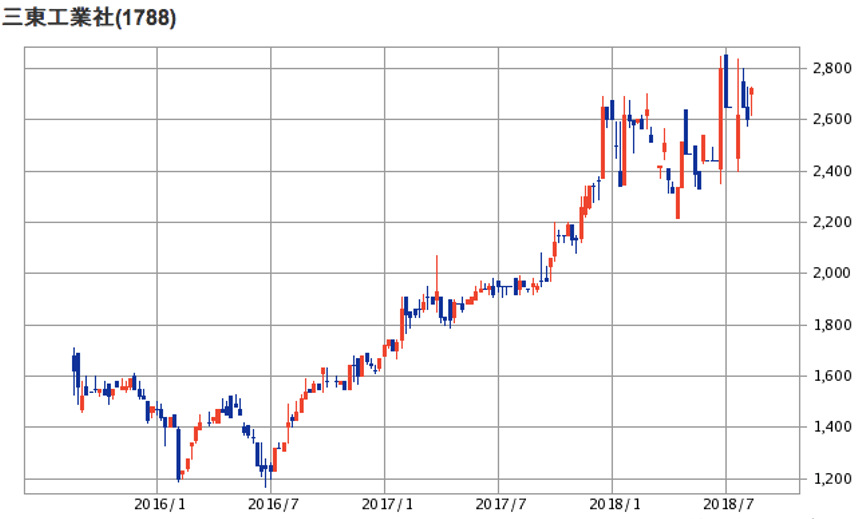

(1)三東工業社

| (1788)三東工業社 | ||

| 売上の8割強が滋賀県内の建設会社。19年6月期は増収予想、株主優待制度を新設。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 2,724円 | 26.7 | 0.69 |

| ||

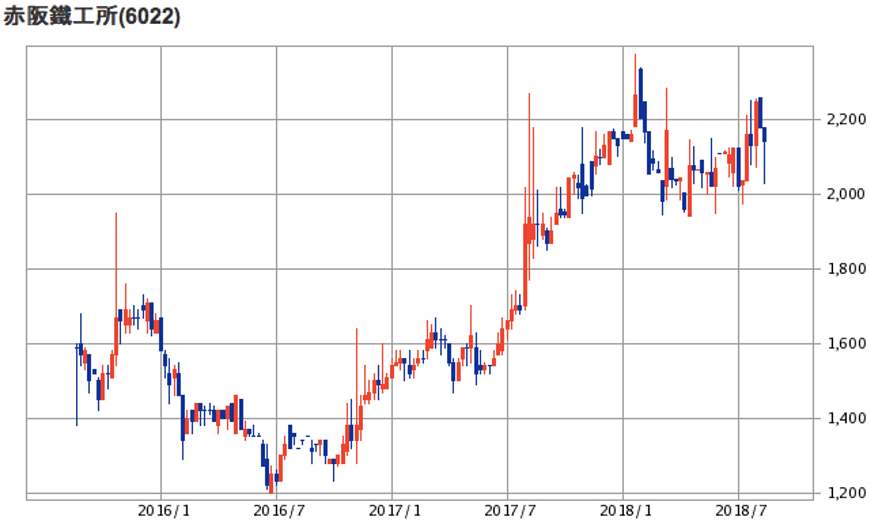

(2)赤阪鐵工所

| (6022)赤阪鐵工所 | ||

| 船用ディーゼルエンジンを専門とする中堅メーカー。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 2,141円 | 23.55 | 0.38 |

| ||

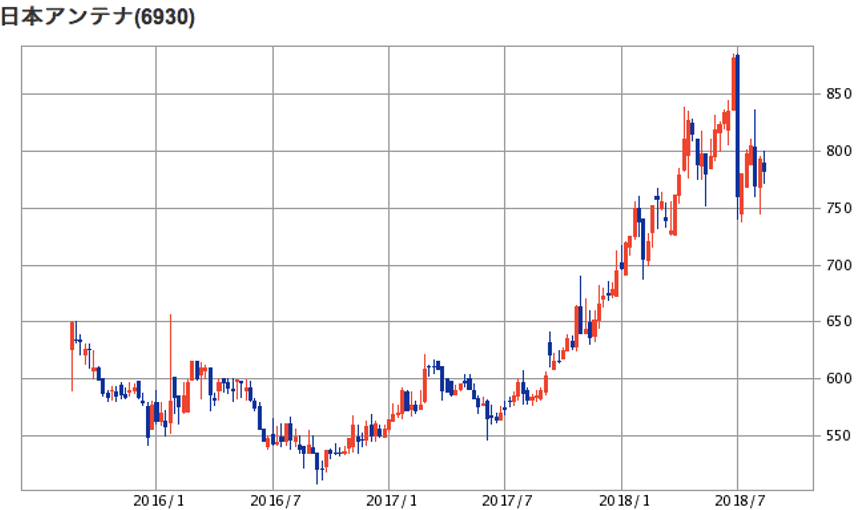

(3)日本アンテナ

| (6930)日本アンテナ | ||

| 通信用・放送用アンテナの製造・販売大手。電波障害対策工事でも高シェア。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 782円 | 69.82 | 0.49 |

| ||

(4)神田通信機

| (1992)神田通信機 | ||

| 電話設備設置やネットワーク構築など、通信関連工事をメインに手がける会社。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 2,400円 | 20.98 | 0.52 |

| ||

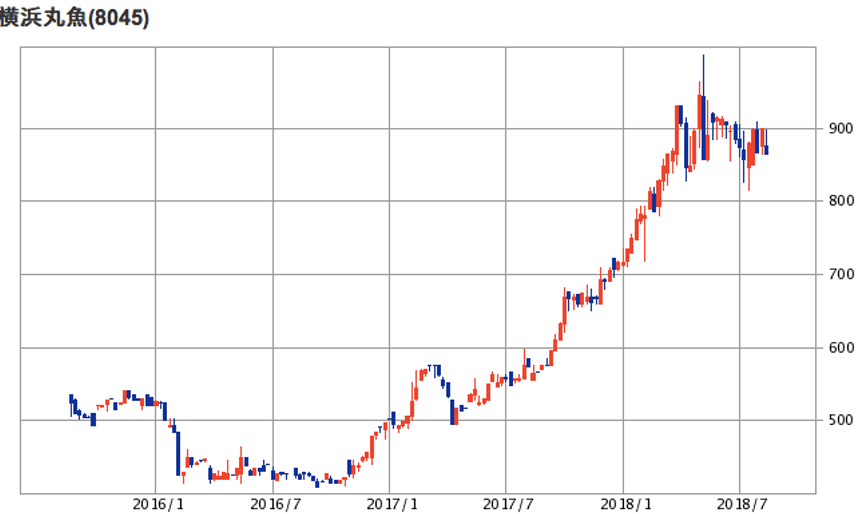

(5)横浜丸魚

| (8045)横浜丸魚 | ||

| 神奈川県地盤の水産荷受会社。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 865円 | 20.9 | 0.45 |

| ||

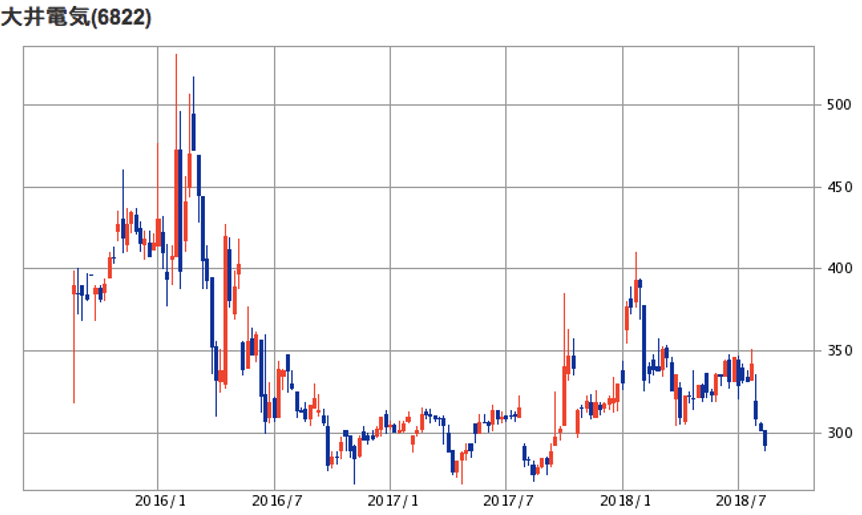

(6)大井電気

| (6822)大井電気 | ||

| 三菱電機系の無線通信機器、商法通信機器メーカー。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 293円 | 17.24 | 0.41 |

| ||

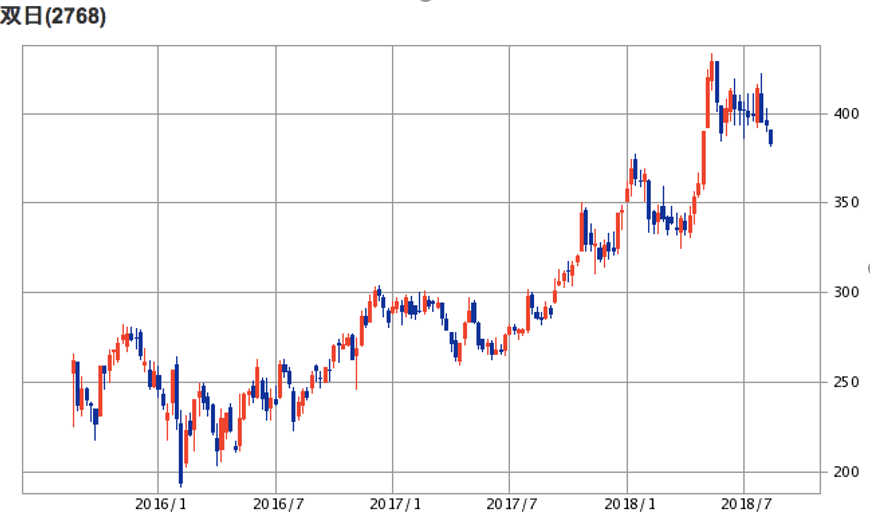

(7)双日

| (2768)双日 | ||

| 自動車・航空・肥料などに強みを持つ総合商社。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 383円 | 7.61 | 0.82 |

| ||

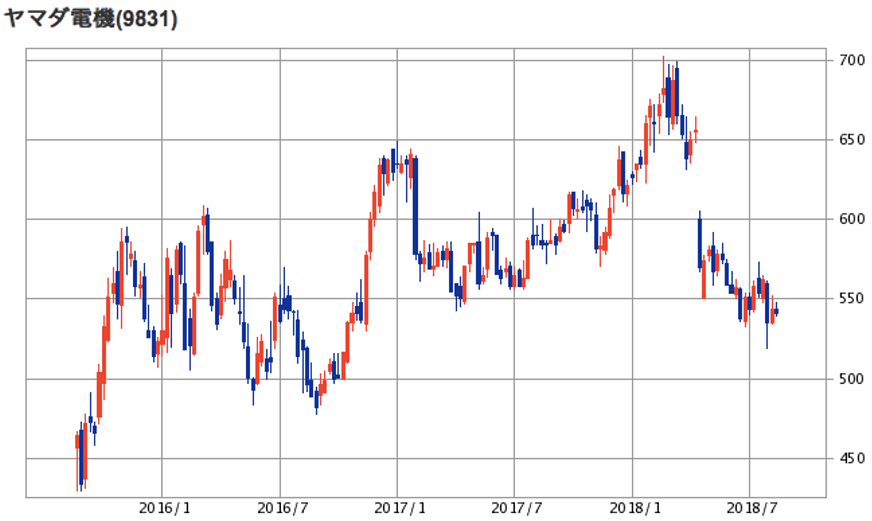

(8)ヤマダ電機

| (9831)ヤマダ電機 | ||

| 全国に展開する家電量販最大手。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 541円 | 15.37 | 0.74 |

| ||

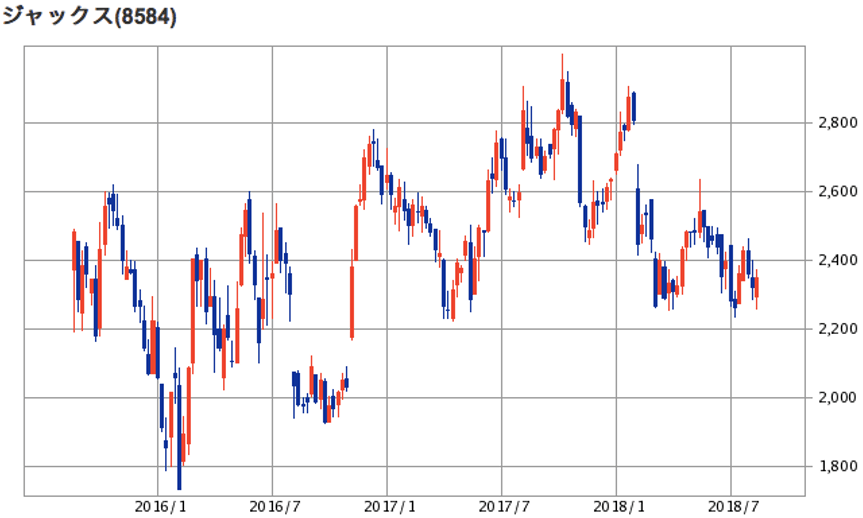

(9)ジャックス

| (8584)ジャックス | ||

| MUFG系信販大手。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 2,349円 | 10.05 | 0.55 |

| ||

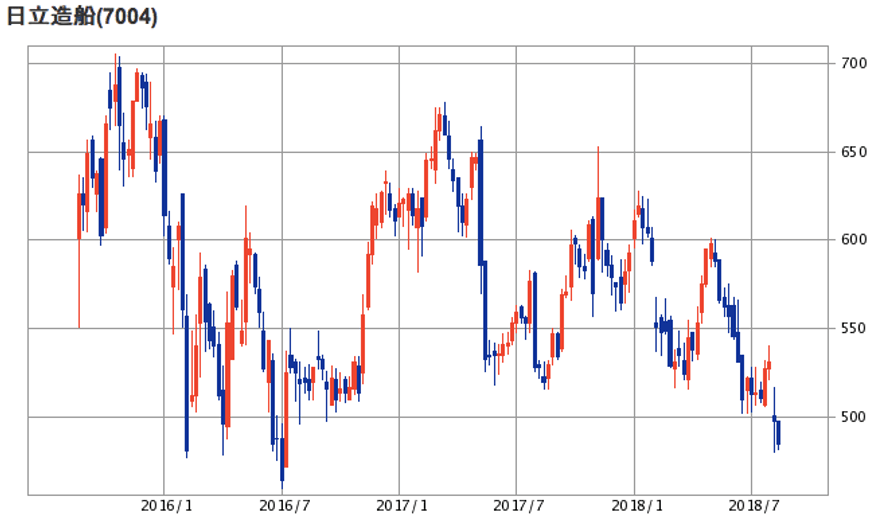

(10)日立造船

| (7004)日立造船 | ||

| ゴミ焼却発電施設をメインに船用機器や圧力容器などの製造メーカー。 | ||

| 株価(2018/8/15終値) | 予想PER(倍) | 実績PBR(倍) |

| 485円 | 16.5 | 0.7 |

| ||

(2018年8月15日現在 チャート:SBI証券)

まとめ

いかがでしたでしょうか。

バリュー投資は比較的低い投資リスクで利益を狙える有効な投資手法です。ただし、通常は利益が出るまでには時間を要すため、長期的なスタンスで投資に臨むのが基本となります。

とはいえ、できることなら早く利益を実現したいと思うのが人の常。最近ではバリュー銘柄に投資した上で、市場評価を高めるために積極的に会社に働きかけを行うアクティビストファンドにも注目が集まっています。より早い時期に利益を狙うのであれば、彼らの投資する銘柄に注目するのもひとつの方法と言えるでしょう。