株を「安く買って、高く売る」ためには、まずは株価が割安な銘柄を見つけなければなりません。

PER(株価収益率)は割安性を判断する代表的な指標であり、株価が割安な銘柄を見つけるためによく用いられます。

しかしPERが低いからといってその銘柄の株価が上がるとは限らず、万年低PER銘柄も少なくありません。

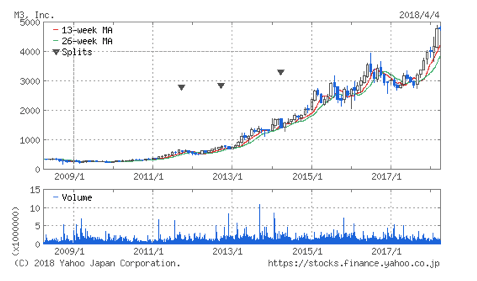

逆にPERが50倍超えといった、PERだけ見れば「超」割高な銘柄の株価が上がり続けることもよくあります。

- 株価右肩上がりの万年高PER銘柄の代表ともいえるエムスリー(2413)

PER(会社予想)は83.39倍(2018/4/4時点)

この「超」高PER銘柄の株価上昇を支えているのは、その企業(銘柄)への成長期待であり、企業が成長し収益が上がれば一見割高にみえたPERも正当化されていきます。

つまり今後株価が上がるかどうかは、現状の株価や収益の水準だけでなく、その企業(銘柄)の成長性が重要なポイントとなってくるのです。

1、PEGレシオとは?

PEGレシオ(ペグレシオ・Price Earnings Growth Ratio)は、PERにこの成長性という要素を加味した割安性の判断指標で、以下のように定義されます。

PEGレシオ(倍) = PER(倍) / 利益成長率(%)

実際にPEGレシオを計算する際には、利益成長率としてどのような数値を用いるかがとても重要なポイントとなります。

よく用いられるのは、今後5年間の予想EPS(1株あたり当期純利益)の成長率です。

しかし企業本来の成長性をみるという意味では、一時的な利益や損失(特別利益・特別損失)も含まれる当期純利益ではなく、本業による利益である「営業利益」「経常利益」が有効といえる場合もあり、営業利益や経常利益の成長率を用いることもあります。

また予想値ではなく、過去5年間の利益成長率の実績値を使う場合や過去3年間の利益成長率の実績値と、今後2年間の予想利益成長率を合わせた5年間の利益成長率を用いることもあります。

このように、利益成長率としてどのような数値を使うかは意見の分かれる部分であり、次にみていくPEGレシオのデメリットなどから、最終的には自分自身で判断することが必要となります。

2、PEGレシオは投資判断に有効?PEGレシオのデメリット

(1)今後の予想利益成長率を用いる場合

利益成長率として今後の予想利益成長率を用いる場合には、その「予想」をするアナリストや金融機関次第で利益成長率、そしてPEGレシオの値が変わってしまうという問題があります。

さすが全く根拠もなく予想することはないにしても、アナリストや金融機関がその銘柄に対して強気か弱気かによって利益成長率の見積もりに影響することは十分考えられますし、あくまで予想であり予想通りにいかないことも当然あります。

今後の予想利益成長率を用いる場合には、アナリストや金融機関のバイアスや予想の正確性などの不確定要素があることを考慮しておかなければなりません。

(2)過去の利益成長率の実績値を用いる場合

過去の利益成長率の実績値なら数値は確定していて、アナリストや金融機関の予想のように曖昧さはありません。

しかし実績値はこれまで積み上げてきた結果であって、これからも同じように成長し続ける保証はありません。

企業が成長すれば、当然規模が大きくなっていきます。

利益成長率50%といっても、100億円を150億円とするのと1兆円を1.5兆円にするのではその意味は大きく違ってきます。

そのため過去の利益成長率の実績値を用いる場合には、成長の継続性という不確定要素があることを考慮しなければなりません。

(3)PEGレシオの有効性

PERが高いまま株価が上昇し続ける銘柄もあれば、いつまでたっても株価の低迷している万年低PER銘柄もあり、株価の上昇余地という点から本当に割安なのか、PERだけでは見分けられない銘柄は多々あります。

もしPEGレシオでみて割安だと分かれば、PERでは割高なのになぜか株価が上がり続けている銘柄も、その株価上昇が成長期待によるものだと分析することができ、正しい投資判断につながります。

ただ前述のようにPEGレシオには不確定要素も含まれているため、最終的な判断はPEGレシオだけでなく、複数の指標や情報をもとに行うことが必要です。

3、PEGレシオがいくつなら割安といえるか?

PEGレシオは一般的に、1(〜1.5)を下回れば割安、2を超えると割高と判断します。

以下の例では、PERで比較するとA社が割安ですが、利益成長率を加味したPEGレシオで比較すればB社のほうが割安ということになります。

| 株価 | EPS | PER | 利益成長率 | PEGレシオ | |

| A社 | 500円 | 50円 | 10倍 | 5% | 2 |

| B社 | 500円 | 25円 | 20倍 | 40% | 0.5 |

仮にB社で40%の利益成長が続いた場合、株価が一定だったとすればB社のPERは2年後には10倍、4年後には5倍まで低下し、PERでは当初割高に見えた株価が正当化されていくのがわかります(実際は株価も上がっていくことがほとんどで、PERは高いままということが多いですが・・・)。

| B社のEPSとPERの推移(利益成長率・株価が一定だった場合) | |||||

| 1 年後 | 2 年後 | 3 年後 | 4年後 | ||

| 利益成長率 | 40% | ||||

| EPS(円) | 25 | 35 | 49 | 69 | 96 |

| 株価 | 500円 | ||||

| PER(倍) | 20 | 14 | 10 | 7 | 5 |

PEGレシオが1(〜1.5)を下回れば割安、2を超えれば割高というのはひとつの目安であり、他の指標と同様に絶対的なものではありません。

4、PEGレシオで割安株を探す方法

では実際にPEGレシオで割安株を探す方法についてみていきましょう。

新たに投資銘柄を探すほか、気になっている銘柄に投資するかを判断する上での参考として用いることができます。

(1)利益成長率の高さを確認

まずはその企業の成長性の高さを見極めるため、利益成長率の高さを確認します。

利益成長率としては通常「EPS成長率」が用いられますが、特別利益や特別損失による影響の少ない「経常利益成長率(経常増益率)」や「売上高成長率(増収率)」を用いる投資家も多くいます。

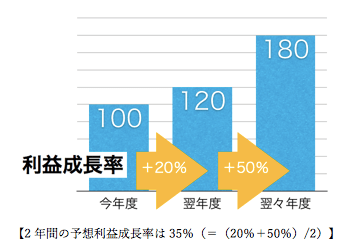

また一般的に今後5年間の予想利益成長率を用いるとされてはいますが、わたしたちが5年先までの予想データを手に入れることは難しいです。

この予想データには、過去3期分と予想2期分(今期・来期)の5期分のデータの平均や予想利益成長率【(来期予想EPSー今期予想EPS)/今期予想EPS×100(%)】といった、四季報などですぐ確認できるデータを用いれば問題ありません。

予想利益成長率としては15%以上がひとつの目安となります。

(2)予想PERと利益成長率からPEGレシオを計算

上記で利益成長率の高い銘柄を絞り込んだ後は、その銘柄の予想PERと予想利益成長率からPEGレシオを計算します。

PEGレシオ(倍) = PER(倍) / 利益成長率(%)

このときPERとしては今期予想PERを使うこともありますが、今後の予想という意味では来期予想PERを使うのも有効です。

ただ、来期予想PERを使う場合には、予見性と不確定性とがトレードオフの関係となります。

計算の結果、PEGレシオが1(〜1.5)を下回れば、PEGレシオ的には割安銘柄ということになります。

PEGレシオで割安と判断した銘柄はあくまで投資候補なので、最終的にはより詳しく銘柄分析を行って投資するかを判断します。

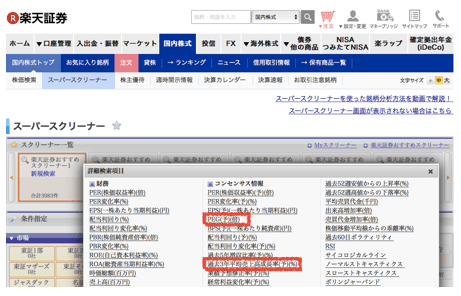

(3)楽天証券のスクリーニング機能

楽天証券のスクリーニング機能には、直接PEGレシオの値で銘柄をスクリーニングできる機能があります。

PEGレシオの仕組みを理解した上で、このスクリーニング機能を利用するというのもひとつの方法です。

5、PEGレシオに注目して株式投資している方のブログ

最後にPEGレシオに注目して株式投資している方のブログをご紹介します。

これからPEGレシオを投資に活用していくための参考となるはずです。

(1)四季報 スクリーニングブログ

(2)エナフンさんの梨の木

(3)ゆうゆー投資法

まとめ

いかがでしたでしょうか。

日本ではPERに比べてマイナーな存在であるPEGレシオですが、欧米をはじめとして外国人投資家には重視されている指標のひとつであり、割安成長株(株価の上がる高PER銘柄)を見極める有効な指標となります。

その仕組みを理解した上で、うまく投資判断に活かしていただければ幸いです。