投資信託を始めるとき、パッシブ運用(インデックス運用)かアクティブ運用のどちらの運用手法にすべきか悩む人は多いでしょう。当記事では、パッシブ運用とアクティブ運用の違い、それぞれのメリット・デメリットについて徹底的に比較していきます。

これから投資信託を始めようと思っている人、運用手法でどちらが良いか悩んでいる人の参考になれば幸いです。

投資信託のパッシブ運用、アクティブ運用とは

投資信託にはさまざまな種類のものがありますが、運用手法自体は「パッシブ運用(インデックス運用)」か「アクティブ運用」のいずれか2つしかありません。

そのため、投資信託を始めるときはまず、「パッシブ運用」のファンドにするか、「アクティブ運用」のファンドにするかを決めなければならないのです。それぞれの運用方法について、詳しく解説していきましょう。

パッシブ運用

パッシブ運用とは、指標(ベンチマーク)とする市場の平均値(指数、インデックス)に連動する成果を目指す運用手法です。インデックスに連動することを目指すため、別名インデックス運用とも呼ばれています。

パッシブ運用で目標となるベンチマークは市場の平均値なので、国内株式市場であれば日経平均株価やTOPIXなどの動きに連動します。目指す目標がはっきりしているため運用手法がシンプルでわかりやすく、運用コストがあまりかからないことが特徴です。

パッシブ運用の場合、ベンチマークが同じ場合はどんなファンドでもほとんど似た動きをします。目指す目標が同じなので、ファンドやファンドマネージャーが変わっても運用成果に大きな違いが出ず、ある程度のリターンを期待することができます。

アクティブ運用

アクティブ運用は、市場の平均値(指数、インデックス)以上の運用成果を目指す運用手法です。運用会社がファンドごとに定めた個別の運用方針に基づき、アクティブに運用してリターンを追求していくという手法です。

パッシブ運用のように特定のベンチマークがあるわけではありません。

アクティブ運用は、運用会社のファンドマネージャーが市場や企業の調査・分析を行い、成長性のある銘柄を選定し投資していくことが大きな特徴です。調査や分析などに時間と手間がかかるため、必然的に運用コストがかかりやすくなります。

また、アクティブ運用はファンドごとに独自の運用方針があるのが特徴です。そのため、どのような銘柄選定を行いどのような成果を上げるかは、ファンドマネージャーの手腕次第とも言えます。

「何を選んでも大体同じ動き」のパッシブ運用とは大きく異なり、「ファンド選びが非常に重要」になるのがアクティブ運用と言えるでしょう。

アクティブ運用は非効率、長期投資はパッシブ運用という風潮

日本で販売されている投資信託のうち、販売数が圧倒的に多いのはアクティブ運用のファンドです。銀行や証券会社の窓口でも、投資信託ですすめられるのはアクティブ運用のものが圧倒的に多くなっています。

しかし、その実態とは裏腹に、ここ数年「アクティブ運用は非効率、長期投資はパッシブ運用」という風潮が高まっています。

では、なぜアクティブ運用が非効率と言われるのでしょうか?その理由はパッシブ運用より高めに設定されている運用コスト、手数料です。

アクティブ運用は手数料が高い

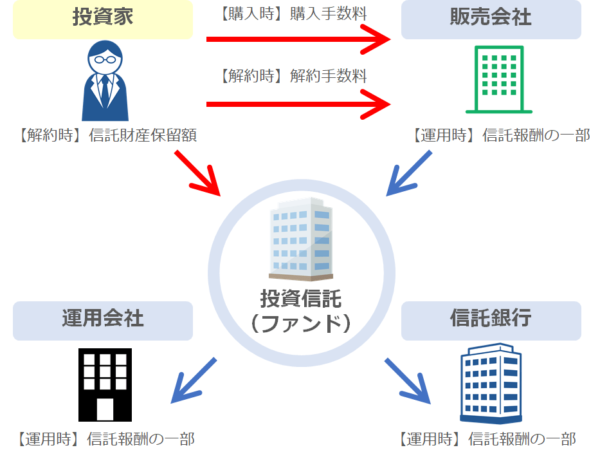

投資信託は人に投資を任せる投資手法のため、ファンドの購入・運用・売却の都度手数料がかかります。

販売時手数料 | ファンドの購入時に支払う手数料 |

運用手数料(信託報酬) | ファンドを保有する限り永続的に支払う手数料 |

解約時手数料(信託財産留保額) | ファンドを売却・解約時に支払う手数料 |

3つの手数料の中で、もっとも負担が重くなるのがファンドの運用手数料である「信託報酬」で、アクティブ運用のファンドは年1%~3%ほどかかります。

パッシブ運用のファンドは信託報酬が年1%以下のものが多く、最近では0.5%を切る超低コストのファンドも多く販売されているため、手数料面だけで比較すればアクティブ運用は確かに非効率なのです。

では、なぜ手数料が高いと非効率になるのでしょうか?

例として、信託報酬2%のアクティブファンドと、信託報酬0.5%のパッシブファンドの手数料を比較してみましょう。

100万円の投資元本で、 10年間ファンドを保有し続けた場合 | 1年目の信託報酬 | 10年間の信託報酬合計額 |

アクティブファンド(2%) | 2万円 | 20万円 |

パッシブファンド(0.5%) | 5000円 | 5万円 |

この例では、10年間運用を続けると信託報酬に15万円もの差が生じることがわかりますね。わずか1.5%の差でも、投資元本が増えるほど、運用期間が長期化するほど運用成果を大きく蝕む可能性があるのが信託報酬なのです。

もちろん、10年後に信託報酬以上のリターンが出ていれば結果的には黒字になるので、一概にすべてのアクティブファンドが非効率になるとは言えません。アクティブファンドの中には1年で数倍ものリターンを出しているファンドもあります。

信託報酬は長期投資のリターンを悪化させる大きな一因ですが、成績の良いアクティブファンドであれば信託報酬の悪さをも上回ることは可能です。

結局は、アクティブでも100%非効率になるとは言えず、運用成果はファンド次第ということになるのです。

パッシブ運用のメリット・デメリット

市場の平均値に連動するパッシブ運用ですが、メリットとデメリットが気になるでしょう。続いて、パッシブ運用のメリット・デメリットについて詳しく解説していきます。

メリット

パッシブ運用のメリットは、主に次の5つです。

- 一つのファンドで市場全体に手軽に投資できる

- ベンチマークが明確なため運用手法がシンプルでわかりやすい

- ファンドマネージャーの手腕やテクニックで運用成果が左右されることがない

- 運用コストが低めで販売時手数料無料の「ノーロードファンド」がある

- アクティブ運用に比べるとリスクが低い

パッシブ運用は、どんなファンドであっても「市場の平均値に連動する」のが大きな特徴です。目指す指数がはっきりしているためシンプルでわかりやすく、低コスト・低リスクで手軽な投資を始めることができます。

こうした手軽さが、パッシブ運用が初心者向きと言われる理由なのです。

通常、日経平均株価全体に投資をしようと思ったら、225の銘柄に投資をしなければなりません。当然、費用も手間も大きくかかります。

しかし、日経平均株価に連動するパッシブファンドであれば、ファンドを一つ購入するだけで、225の銘柄全体に投資することができるのです。

投資信託のファンドは1万円ほどから購入できるものが多く、積立タイプであれば月100円から投資できるものもあります。少額で市場全体に投資できる手軽さこそ、パッシブ運用ならでの大きな魅力と言えるでしょう。

デメリット

パッシブ運用の主なデメリットは主に次の4つです。

- シンプルで手間がかからないためおもしろみがない運用手法とも言える

- 同じベンチマークを設定している場合どのファンドを選んでもだいたい運用成果は同じ(ファンドによる違いが小さい)

- アクティブ運用に比べるとファンド数が少ない

- 市場の成長性が収益になるため積極的にハイリターンを狙うことはできない

先ほどお話したとおり、パッシブ運用の仕組みはベンチマークに連動するというとてもシンプルなものです。日経平均株価であれば、上場している企業のうち225銘柄が投資対象になります。

このシンプルさゆえに、どのファンドを選んでも大体同じような運用成果になりますし、市場の成長性=収益のため、一攫千金で大きなハイリターンを狙えるロマンはありません。

投資にロマンや楽しみを感じたい人、大きなリターンを狙いたい人にとっては、地味でおもしろみがない運用手法とも言えるのです。

実際、国内で販売されている投資信託約6,000本のうち、パッシブ運用のファンドは1,000本にも満たない数しか販売されていません。今でも銀行や証券会社の窓口ではアクティブ運用のファンドを主流として販売しており、パッシブ運用のファンドについて対面で相談できる機会は少ないです。

シンプルでわかりやすいからこそ、多くの説明が要らないパッシブ運用。しかし、シンプルゆえのデメリットも存在するのです。

アクティブ運用のメリット・デメリット

次は、市場の平均値以上の収益を目指すアクティブ運用のメリット・デメリットを紹介します。

運用コスト重視の風潮から、アクティブ運用はコストが高く非効率といったマイナスイメージを持たれやすいです。しかし、アクティブ運用にも魅力的なメリットはたくさんあります。

メリット

アクティブ運用のメリットは、主に次の4点です。

- ファンドの数が多く、種類もさまざまなので選択肢が多い

- 独自の理念やテーマに沿った投資ができる

- 運用成績が良ければ、市場平均以上のリターンが得られる

- 積極的にリターンを追求できる投資の楽しさがある

アクティブ運用の魅力は、ファンドごとに独自に設定されている理念やテーマごとに投資しながら、大きなリターンを追求できる楽しさにあります。

たとえば、アクティブ運用で人気の高いひふみ投信は「おもに日本の成長企業に投資する」という方針を掲げ、ファンドマネージャー自らが企業の社長と直接会い、組み入れ銘柄を決めています。パッシブ運用ではまずありえない、地道な調査です。

しかし、この地道な調査や成長企業を発掘して支えるという投資理念に深く共感する人も多いでしょう。投資信託自体、運用会社を信じて資金を託す商品です。せっかく自分の資金を託すのなら、社会に役立つ投資がしたい、理念に共感できるファンドに投資したいという人もいるでしょう。

アクティブ運用のファンドは種類が多い分、たくさんのファンドの中から自分の好みや価値観にあったファンドを選び、投資することができます。自分に合うファンドさえ見つけられれば、ロマンがある投資ができることがアクティブ運用の大きな魅力と言えるでしょう。

デメリット

アクティブ運用のデメリットは、主に次の4点です。

- パッシブ運用に比べて運用コストが高い

- 運用成績はファンドマネージャーの手腕に大きく左右される

- ファンドごとの独自の運用方針や理念があるため理解しにくい

- パッシブ運用よりリスクは高め

アクティブ運用はファンドごとに独自のテーマや運用方針があるため、その特徴は千差万別です。数が多すぎるがゆえに、どのファンドを選べば良いかわからない、仕組みが理解しにくいという人もいるでしょう。

また、アクティブ運用はファンドマネージャーの企業調査や銘柄選定が運用成果にダイレクトに関わるうえ、運用成果に関わらず運用コストが総じて高くなりがちです。

先ほど説明したひふみ投信のような地道な企業調査はコストがかかりますが、コストがかかるから成績も良くなるというわけではありません。信託報酬2%のファンドなら、毎年2%以上の収益を出さなければ、確実に赤字になってしまいます。

アクティブファンドはファンドマネージャーの手腕次第で成績が左右されるため、継続して手数料以上の成績を出す良いファンドかどうかを見極めなければならないのです。

ファンドの種類が多いうえに、ファンドによって成績が大きく変わる可能性があり、運用コストは高い。大きく儲けられる可能性もあれば、大損する可能性もあるというリスクの高さこそ、アクティブ運用最大のデメリットと言えます。

自分に合うファンドを見つけられれば楽しい投資ができるでしょうが、ファンド選びを間違えれば大きな損失が出る可能性もあります。

アクティブ運用を始めるときは、このデメリットを深く理解したうえで、投資をしてください。

初心者におすすめはパッシブ運用

パッシブ運用とアクティブ運用には、それぞれメリット・デメリットがあり、向き・不向きも人によって異なります。そのため、一概にどちらの運用手法が良いとは言えませんが、投資初心者であればパッシブ運用がおすすめです。

パッシブ運用がおすすめの理由と、アクティブ運用の難しさについて詳しく解説していきましょう。

パッシブ運用がおすすめの理由

パッシブ運用が初心者におすすめの理由は、シンプルでわかりやすく、リスクもコストも抑えながら手軽な投資ができるからです。

先ほどお伝えしたように、パッシブ運用が目指すのは市場全体の平均値(インデックス)です。ベンチマークとなるインデックスにはさまざまな種類がありますが、日経平均株価やTOPIXといった身近なインデックスも投資対象にできます。

身近でよく目にする市場のインデックスを追うことから始めれば、理解しやすくリターンの予測もしやすいでしょう。

どんな投資も、始めはまず続けることが肝心です。いきなり難易度が高い投資を始めるよりも、低リスク・低コストのパッシブ運用でまず投資に慣れていくことが、投資を続けるためには大切でしょう。

アクティブ運用はファンド選びが難しい

初心者にパッシブ運用をおすすめする理由のもう一つは、アクティブ運用はファンド選びが難しくリスクが高いため、初心者にはハードルが高すぎるからです。

アクティブ運用は、運用方針も運用成績もファンドによってバラバラなので、始めのファンド選びが難しいものです。ファンド選びを間違えれば、高いコストだけかかってリターンはマイナスという散々な結果になることもあるでしょう。

投資を始めたばかりの人がアクティブ運用で損失を経験してしまうと、投資継続のモチベーションが低下します。先ほどもお伝えしたとおり、投資はまず継続すること、慣れることが大切です。

アクティブ運用が悪いというわけではありませんが、投資初心者はまずパッシブ運用で世界の市場の動きに触れ、投資に慣れてからアクティブ運用を試すことをおすすめします。

パッシブかアクティブかだけでなく根本的な投資方針が大切

パッシブ運用かアクティブ運用かを決めるとき、ファンド選びをどうするか悩んだときは、そもそもの投資方針を振り返りましょう。

投資の目的は、老後資金だったり教育資金だったり、一人ひとり違います。それと同じように、投資方針も一人ひとり違うはずです。

- 仕事が忙しいので、投資にはできるだけ手間をかけたくない

- 多少手間をかけても、リターンをどんどん追求したい

- 投資成果で一喜一憂したくないので、ハイリスク・ハイリターンな投資は避けたい

- 子供の教育資金の足しにしたいので、運用期間は15年程度でリスクを抑えて資金を増やしたい

など、個人の価値観や性格、ライフスタイル、投資の目的によって投資にかける思いはさまざまです。

投資を始めるときは、ついファンドや運用手法の選び方をどうしようか悩むものですが、根本的な投資方針がはっきりしていなければ何を選んでも納得できるはずがありません。

基本的な投資方針が確立していれば、おのずと自分のスタイルに合う運用手法も見えてくるはずです。まずは投資の目的や投資に求めるものを振り返り、自分の投資方針を確立させてください。

まとめ

投資信託のパッシブ運用とアクティブ運用について、それぞれの違いとメリット・デメリットについて解説しました。

大切なポイントは次の5点です。

- パッシブ運用はシンプルでわかりやすく、低コスト・低リスクで手軽に投資できることが魅力

- アクティブ運用はファンドごとに設定された独自のテーマや理念に投資でき、積極的にリターンを追求できることが魅力

- コスト面ではアクティブ運用は不利だが、ファンドによってはコスト以上のリターンを選べるため、一概に非効率とは言えない

- 初心者はパッシブ運用で投資に慣れてから、アクティブ運用などで投資の幅を広げることがおすすめ

- 運用手法で悩んだら投資の目的や投資方針を振り返ってみる

パッシブ運用もアクティブ運用も、違った魅力がある運用方法です。どちらを選ぶにしても、投資信託には元本保証はなく自己責任です。

人の評価や口コミではなく、自らの投資方針に適した運用手法を選んでください。