投資、というのは難しいものです。

誰もが自分の資金を増やすことを目論んで資産運用を行うわけですが、戦略なき行動からは結果も生まれにくいといえるでしょう。

株式投資・資産運用においては、誰もがワンクリックで好きな金融商品・銘柄を買うことができるようになったものの、個人投資家がプラスのリターンを生めるかどうかは「何を買うか」に一つの要因があると考えられます。

個人投資家に人気のある金融商品と言えば「投資信託」および「株式投資」、次点で「FX」といったところですが、もちろん全ての投資家が利益を出せているわけではありません。

先ほど書いたように、「何を買うか」に加え「いつどのタイミングで買うか・売るか」「何を意識して売買を行うか」等といったことも非常に重要になってきます。

こういったファクターを踏まえつつ、勝つための投資戦略を練っていくことが利益を狙うためには大事になってくるわけです。

ですが、プロも参加しているマーケットの世界で安定して勝ち続けるのはなかなかハードなことです。

以前に発表された金融庁の調査では、投資信託を保有している個人投資家のおよそ半数が損失を抱えているという事実が明らかになりました。

その理由としては前述したような十分な投資戦略が描けていない、というのが一つですが、他にも投資信託という商品自体が持つ特徴自体が損失拡大を助長しているとも言えます。

そこで当記事では、「なぜ投資信託で半数の投資家が損をしてしまうのか」という理由をチェックしていくとともに、投資信託という金融商品の実態について詳しく見ていくことにしましょう。

投資信託でおよそ半数の投資家が損失を抱えてしまうワケ

少し前になりますが、2018年3月は世界的にマーケットが軟調な時期であったため、含み損が出てしまうケースが多いことは考えられるにしても、それでも約半数の評価額がマイナス、という驚くべき結果となりました。金融庁によると、「投信購入時」と「2018年3月末時点」での評価額を比較した際に損失を抱える個人投資家が46%との調査結果です。

もちろん全体相場が軟調になればなるだけ金融資産の評価額も減っていくわけですが、投資信託の保有者が利益を出しにくいのはこれだけが原因ではありません。

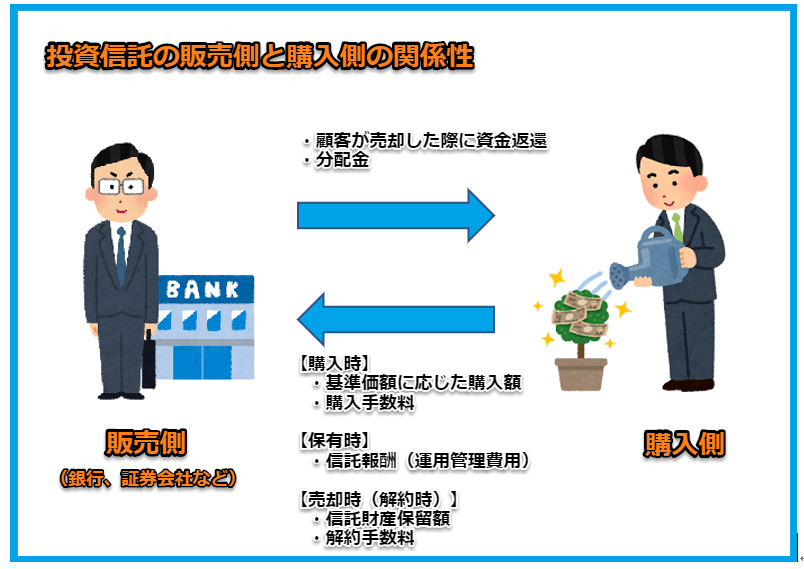

その原因の一つとして問題視されているのが、投資信託の販売元である銀行・証券会社が顧客本位ではない商品の販売や売買を勧めているという背景です。

商品の売り手である銀行および証券会社は、顧客が売買する際にかかる手数料、および投資信託保有時に顧客が支払う信託報酬を得ることで自社の利益を上げています。

極端に言ってしまえば、彼らは顧客が損をするか利益を出すかというのはそこまで関係なく、商品を売りつけて自分の販売ノルマを達成する、という側面が販売側には生じてしまっているわけです。

もちろん全ての投資信託、その販売者がそういった悪質な考えを持っているわけではありませんが、投資をする際には誰かの意見を鵜呑みにせず、自身である程度のマネーリテラシーを身に着けたうえで商品を選んでいく必要があります。

経済評論家で総合商社・外資系証券会社等を渡り歩いてきた山崎元さんも「投資信託の99%は最初から購入を検討するに値しないクズ」という発言をしていますが、こういった複数意見を踏まえつつ、客観的・俯瞰的な視点を持つことが重要になるでしょう。

投資信託の仕組み

さきほど書いたように、投資信託には株式投資などと比較して顧客が支払うコストである手数料が多くかかってきます。

投資信託で利益を上げる方法は大きく分けて「基準価額(株式でいう株価のようなもの)が上がった際に売却」「分配金(株式の配当金に似たもの)を得る」という二つがありますが、単純に考えてこれらのリターンがコスト(手数料)を上回っていないと利益は得られません。

また投資信託の評価額自体が下がってしまえば、手数料と合わせてダブルパンチをくらうことになってしまいます。

投資信託が組み込んでいる商品は先進国株式、国内株式・債券、新興国株式…などと様々ですが、それらがどれくらいの見込みリターン・値下がりリスクがあるのかということも事前に知っておかなければなりません。

金融庁の調査に際し、「売買手数料を稼ぐために投資信託の売買回数を顧客に意図的に増やさせている」「購入手数料の高いものをわざとオススメしている」といった現状が問題視されたため、販売側に個人投資家が投資信託をより分かりやすく・かついい商品を購入できるような共通指標(KPI)の開示を求める制度改革が進められるとのことです。

ただそれでも投資信託の数は膨大、かつ年々新しいものも生まれているため、我々個人投資家の学習というのも、少なからず必要となってくることは間違いありません。

投資信託で儲ける人の特徴

投資信託で損をしている人も大勢いる一方で、儲けが出ている人がいるのも事実です。儲けている人とそうでない人の違いはどこにあるのでしょうか?

ここでは、投資信託で儲けている人の特徴を解説していきます。儲けている人を真似し、投資信託で利益を出せる投資家になりましょう。

主体的に商品を選ぶ

投資信託で儲けている人は、自分で商品を調べて納得できる投資信託に投資しています。仕組みや手数料をよく調べ、上手くいく可能性が高いと判断してから投資信託を購入しているため、大きな失敗をしにくいのです。

反対に、投資信託で損失が出てしまう人は、銀行の窓口の担当者にすすめられるままに投資信託を契約していることが多いです。どのような商品なのか理解していないため、銀行にとって都合の良い商品を売りつけられてしまうのです。

銀行にとって都合の良い商品とは手数料が高額な商品で、中には投資家の利益はほとんど出ず損失が出やすい商品もあります。

したがって、投資信託で儲けるためには、人にすすめられるものを契約するのではなく、自分で主体的に調べて決めることが大切です。仕組みや手数料などをしっかりと理解し、利益を生めそうな商品なのかを見極めてから契約しましょう。

長期投資でじっくり増やしている

投資信託は長期投資に向いた商品なので、儲けている人はその特徴を理解して、長い時間をかけてお金を増やそうとしています。

そもそも投資信託の多くは市場平均とほぼ同様のパフォーマンスであるため、経済の成長と連動して少しずつ値上がりしていく傾向があります。1年、2年と運用を続けることで、経済成長の恩恵を受けて投資信託で利益が出るのです。

また、投資信託の価格は直線的に値上がりするわけではなく、上がったり下がったりを繰り返しながら上昇していきます。したがって、数日や1ヶ月といった短期ではマイナスになる可能性も大いにあります。

そのため、短期で利益が出ると思っている人は投資信託で儲からないと匙(さじ)を投げることになるのです。

このように、投資信託で儲けている人は、長期投資に向いた商品であることを理解しています。長期にわたって投資をしないと成功できないことを知っているのです。

価格が下がったときに買い増している

投資信託で儲けている人は、価格が大きく下がったときに買い増しをしています。暴落してもその後の復活が見込める場合、安くなったときに買い増しをすることで、回復後に大きな利益を手にすることができるのです。

リーマンショックやコロナショックで金融資産が暴落したのはご存知のとおりです。しかし、暴落した状態が永遠に続いたことはなく、経済は立ち直っています。投資信託で儲けている人はこの経験をよくわかっているため、暴落したときに投資信託を買い増ししているのです。中には、暴落のことを「バーゲンセール」と呼ぶ投資家もいます。

注意したいのは、金融資産の暴落は大勢の投資家が同時に投げ売りをしていることを意味しています。リーマンショックやコロナショック、戦争やテロなどの危機が起きると、多くの投資家は「どこまで資産が値下がりするかわからないから、傷が浅いうちに売却してしまおう」と考えます。よって、売りが売りを呼んで価格が暴落します。

暴落している最中に投資信託を買い増すのは非常に勇気が要ります。また、暴落からすぐに回復できるかどうかも、暴落している最中にはわかりません。したがって、暴落している商品を買い増すのはリスクの高い投資方法であることもご理解いただければと思います。

投資信託で利益を出すコツ

続いて、投資信託で利益を出すためにはどんなポイントに気を付ければ良いのかを解説していきます。上記で解説した投資信託で儲けている人の特徴を、初心者向けにかみ砕いて解説していきましょう。

以下のコツを押さえれば、大きな失敗はしなくて済みますし、投資信託で利益を出せる可能性が高まります。儲かっている投資家になるためにも、以下のコツを守っていきましょう。

ベンチマークと比較する

投資信託の商品をベンチマークと比較し、著しく劣っていないことを確認してから投資を始めましょう。ベンチマークとは目安のことで、投資信託によって異なります。

例えば、日経平均株価に連動する投資信託なら、日経平均株価がベンチマークとなります。

証券会社や銀行のホームページで投資信託について調べると、商品ごとに基準価格の推移が示されています。商品とベンチマークを重ねたグラフを見て、商品の方が上回っているか、同程度であることを確認しましょう。

商品がベンチマークを下回っている場合、何らかの理由で運用が上手くいっていない可能性が考えられます。わざわざそのような商品に投資しても有望とは思えないので、投資する候補から外しましょう。

以上のように、ベンチマークと比較すると投資信託の成績がわかります。ベンチマークと同程度か上回っている商品に投資をして儲けを出しましょう。

手数料と利回りを比較する

投資信託の手数料と利回りを比較し、損失が出やすい構造になっていないかを確認することも重要です。投資信託の中には手数料が非常に高額で、利益よりも手数料の方が高くついてしまい、投資家にはまったく利益が入らない商品もあるからです。

最近はこのような悪質な商品は少なくなりましたが、ゼロとは言い切れません。自分が投資しようとしている商品の手数料が高すぎないかは確認してから投資するべきです。

手数料を確認したら、投資信託の過去の利回りも確認しましょう。手数料と利回りを比較し、手数料が上回っている商品の場合、今後も儲けは出ないと考えた方が良いでしょう。

なお、過去の利回りは将来を保証するものではありません。投資する時点では手数料よりも利回りの方が大きい場合でも、運用に失敗して利回りが下がり、手数料が利回りを上回るケースもあります。

とはいえ、手数料と過去の利回りを比較すれば、今まで利回りを出せていない実力不足の投資信託は候補から外すことができます。手数料は必ず確認してから投資を始めましょう。

最近では、購入時や解約時の手数料が無料の商品もあるので、できる限り低コストに運用できる商品を選びましょう。

運用資産の推移を確認する

優れた投資信託かどうかを見分けるには、運用資産の残高を確認します。運用資産残高が下降している投資信託の場合、運用が上手くいっていないか、何か問題があって投資家の解約が起きているかといった可能性があるので、避けた方が失敗しにくいです。

運用資産残高は投資信託で運用している総資産のことです。これが上昇している場合、運用が上手くいって資産が増えているか、投資家からの申し込みが増えて資産が増えていることがわかります。

このような投資信託は実力があり、投資家からも評価されていることがわかるため、運用資産残高が増えている投資信託を購入しましょう。

運用資産残高が減っている商品は、運用が上手くいっておらず解約が相次いでいることに加え、資産が縮小することで運用の自由度が狭まるデメリットがあります。ファンドマネジャーが買いたい銘柄を買えなくなるので、利益を出すのがより難しくなってしまいます。

したがって、運用資産残高が減っており期待が持てない投資信託は避けましょう。

まとめ

ここまで見てきたように、安易な投資先の選定は損失を抱えることに繋がりかねません。

せっかく資産を増やす目的で投資を始めたのに、逆にそれが大きく目減りしてしまったとなると本末転倒です。

投資初心者の方であればまずは少額でスタートしてみるということも非常に大事なのですが、実際に利益を安定して出していくためには自分なりの調査や市場予測が必要となってきます。

そこでプロの運用に頼るために投資信託というのもありがちなパターンではありますが、この記事を読んだ方であれば「どういった情報の取捨選択が重要か」ということが分かって頂けるかと思います。

色々な投資先を俯瞰的に見ながら、「自分に合った、かつ直感ではなく予測に基づいた」投資先を選んでいくことが資産増加に繋がることは間違いないでしょう。