ネット証券で投資信託を保有している場合は、クリック1つで簡単に売却することが可能です。

しかし、売却のタイミングによっては大きな損失を招きかねません。売却が初めてという方は、簡単とはいえスムーズに売却できないときにタイミングを逃してしまうかもしれません。

そこで当記事では、投資信託の売却が初めての方でも失敗しないよう、タイミングの見極め方、手続き方法、手数料などをまとめました。

投資信託の2種類の売却方法とは?解約とはどう違うの?

保有している投資信託ファンドを売却することを「解約」とも言います。

また、あまり最近では使いませんが、「買取請求」と呼ぶこともあります。

解約も買取請求も、投資家が保有する投資信託を手放して現金を受け取るという点では同じですが、投資信託を販売した証券会社にとっては意味合いが若干異なります。

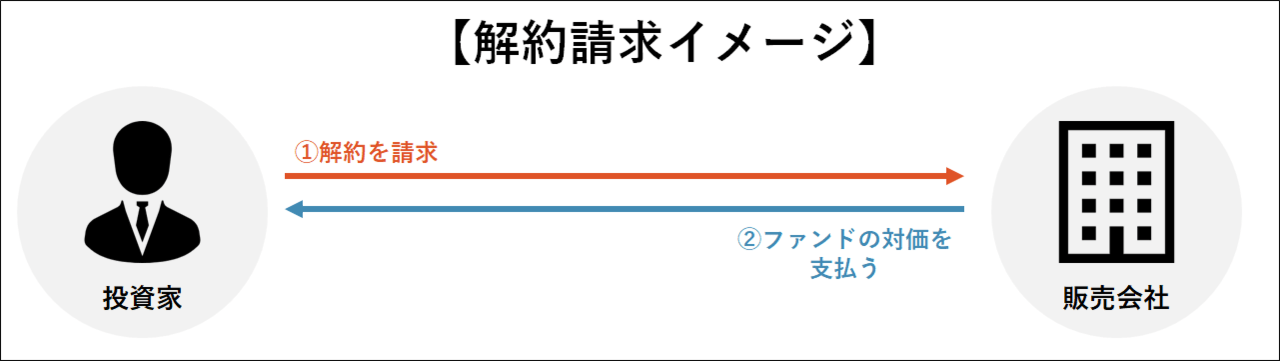

売却方法1:解約請求

投資信託は証券会社や銀行などの販売会社を通して購入しますが、この売買契約を解消することを「解約」と言います。

投資信託ファンドは1口=1円から解約できることが一般的で、全部を売却せずに一部のみ解約することも可能です。

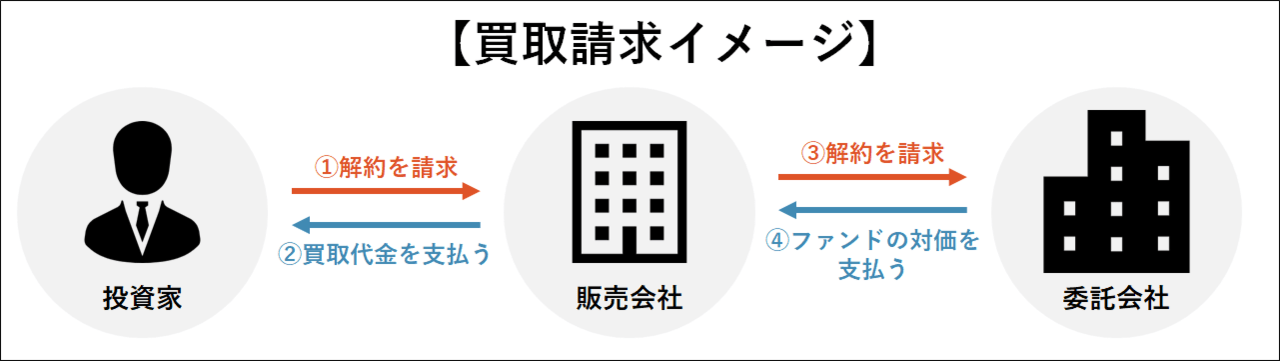

売却方法2:買取請求

一方、投資家が販売会社に投資信託ファンドの買取を請求することでも、投資信託を売却することができます。

販売会社は、委託会社に、投資家から買い取ったファンドの解約を請求します。

投資家から見れば、売却・買取請求いずれの手続きも同じです。

厳密には異なりますが、手続きは同じであるため、当記事では「解約=売却」としてわかりやすく説明していきます。

投資信託ファンドを売却する7つのタイミング

投資信託は価格が変動する金融商品です。

そのため、ファンドを売却するタイミングによって、利益や損失が大きく異なります。

投資信託ファンドを売却するおすすめのタイミングを7つ紹介します。

大きくわけると、緊急時、利益が十分に得られたので確定したい時(利益確定)、損失をこれ以上広げない時(損切り)にわかれるので、あなたの状況にあわせて確認しましょう。

- 今すぐ現金が必要なとき(緊急)

- 基準価額が目標値になったとき(利益確定)

- 基準価額がこれ以上高くならないだろうと思われるとき(利益確定)

- 基準価額が下落しそうなとき(利益確定)

- 基準価額が損切りの目安値になったとき(損切り)

- 価格上昇の気配が見えないとき(損切り)

- 純資産総額が減少し続けているとき(損切り)

タイミング1:今すぐ現金が必要なとき

投資信託ファンドは換金性がある金融資産です。

しかし、あくまでも「換金性がある」というだけであって、現金そのものではありません。

今すぐ現金が必要で、なおかつ、自由になる預貯金がない場合は、投資信託ファンドを売却して現金に引き換えます。

タイミング2:基準価額が目標値になった(利益確定)

投資信託ファンドの価格を基準価額と言い、通常は1万口あたりの価格で表示します。

基準価額が充分に高くなり、今、売却をすれば充分な利益を得られると判断するときは、ファンドを売却して利益を確定しましょう。

投資信託ファンドを購入する際に目標値を定めている場合は、基準価額が目標値に到達した時点で売却して利益を確定させてください。

たとえば1万口=8,000円でファンドを購入し、目標値を10,000円に定めているならば、基準価額が10,000円になったときに速やかに売却します。

なお、ネット証券で株式投資をおこなう際には、特定の価格以上になったときに自動的に売却する指値注文が可能ですが、投資信託では指値注文は利用できないことが一般的です。

タイミング3:基準価額がこれ以上高くならなそう(利益確定)

基準価額が目標値に到達しない場合でも、これ以上上昇が見込めないときも、投資信託ファンドを売却するタイミングです。

投資信託は保有しているだけで管理手数料(信託報酬)がかかっているため、同価格のファンドを長期保有するよりは、早期売却するほうが利益は大きくなります。

タイミング4:基準価額が下落しそう(利益確定)

ファンドの価格が上昇しているときは、敢えて売却してしまう必要はありません。

しかし、下降相場に変わりそうな気配が見えたときは、早めに売却して、利益を確定させるほうがよいでしょう。

タイミング5:基準価額が損切りの目安値になったとき(損切り)

価格下落が続きそうなときは、早めに売却して損失を最小限に抑える(損切り)ようにしましょう。

投資信託ファンドを購入する際に、基準価額の目標値だけでなく損切りの目安値も定めておくことができます。

たとえば1万口=10,000円で購入したファンドの損切りの目安値を8,000円と決めておくなら、基準価額が8,000円になったときはすぐさま売却手続きをおこないます。

なお、株式投資の場合は損切りの目安値以下になったときに自動的に株式を売却する逆指値注文が可能ですが、投資信託ファンドは逆指値注文に対応していないことが一般的です。

タイミング6:価格上昇の気配が見えないとき(損切り)

損切りの目安値には到達していないものの、購入したときよりも基準価額が低い状態が長く続くときは、売却するほうがよいかもしれません。

投資信託ファンドは保有している日が1日増えると1日分の信託報酬が発生するため、利益を生まないファンドを長期保有しているとコストばかりが増えてしまいます。

タイミング7:純資産総額が減少し続けているとき(損切り)

ファンドの値動きを観るときは、純資産総額の変化もチェックするようにしてください。

もし、純資産総額が減少し続けているなら、ファンドの運用会社が積極的に運用しづらくなっているとも考えられますので、さらなる価格下落が予想されます。

早めに手放して、損失が増えすぎないようにしていきましょう。

なお、解約してはいけないタイミングについては以下の記事で詳しく解説しています。ぜひ参考にしてください。

あわせて読みたい

投資信託を売却する前に知っておくべきこと

投資信託ファンドの売却手続きは非常に簡単です。

ネット証券でファンドを購入している場合は、数秒もあれば売却手続きが完了します。

売却する前に知っておきたいポイントを紹介しますので、ぜひ一読してから手続きを進めてください。

- 決算と分配金がもらえるタイミング

- 売却したときの税金について

決算と分配金がもらえる時期

投資信託ではファンドごとに決算日が決められており、年に1~12回程度、分配金が口座に振り込まれます。

通常、分配金が口座に入金されるタイミングは決算日の5営業日後ですが、決算日の前日までに解約すると分配金は受け取れませんので注意しましょう。

基準価額が急落しているときや早急に現金が必要なときを除き、決算日が過ぎてからファンドを売却するのもよいでしょう。

分配金を受け取らない場合は決算日が過ぎると保有口数が増えることがありますので、売却を決算日まで待つのもおすすめです。

ただし、利益が充分に出ていないときは分配金がない可能性や保有口数が増えない可能性もあります。

そのような場合は、決算日まで待たずに即時売却しても問題ありません。

売却したときの税金について

投資信託を売却したときの価格が購入時の価格を上回って利益が生じると、税金も生じます。

ファンドを源泉徴収ありの特定口座で運用している場合は、税金が差し引かれた形で口座に入金されますので確定申告の必要はありません。

しかし、源泉徴収なしの特定口座や普通口座でファンドを運用している場合は、利益を確定申告して税金を支払う必要があります。

投資信託を解約した場合も買取請求をした場合も、いずれも税制上の違いはありません。

生じた利益は譲渡所得に分類され、20.315%の税金が発生します。

| 方法 | 売却(解約) | 買取請求 |

|---|---|---|

| 税務上の区分 | ・解約時の利益は譲渡所得 ・解約時の損失は譲渡損失 | ・買取請求時の譲渡益は譲渡所得 ・買取請求時の譲渡損は譲渡損失 |

| 税金の種類 | 申告分離課税 | 申告分離課税 |

| 税率 | 所得税:15.315%、地方税:5% | 所得税:15.315%、地方税:5% |

投資信託売却時に見落としがちな3つの注意点

投資信託を売却する際に見落としがちなポイントがあります。

かならず次の3点に注意して売却手続きを進めてください。

- 現金が入金されるまでに時間がかかる

- 売却時には売却価格が分からない

- 手数料が発生することがある

注意点1:現金が入金されるまでに時間がかかる

投資信託ファンドを売却しても、すぐに現金として入金されるわけではありません。

国内株式に投資する投資信託ファンドで3営業日、海外株式・海外債券を含むファンドで5~8営業日かかります。

また、売却によって得られた現金は証券口座に入金されますが、ネット証券口座から銀行口座に出金するのに2営業日ほどかかります。

出金までの時間についてはファンドの目論見書に記載されていますので、しっかりと読み、早急に現金が必要なときは早めに売却手続きを進めるようにしてください。

| 種類 | 現金を受け取るまでのルート | 国内株式の投資信託ファンド | 海外株式・海外債券を含む投資信託ファンド |

|---|---|---|---|

| ネット証券 | 売却代金→証券口座→銀行口座 | 5営業日ほど | 7~10営業日ほど |

| 店舗型証券 | 売却代金→銀行口座 | 3営業日ほど | 5~8営業日ほど |

| ネット証券とネット銀行のハイブリッド口座※ | 売却代金→証券口座(銀行口座) | 3営業日ほど | 5~8営業日ほど |

※たとえば、SBI証券と住信SBIネット銀行の両方の口座を開設しておくと、証券口座と銀行口座間の資金移動が瞬時におこなえるため、ファンドを売却して入金されたお金をすぐにキャッシュカードを用いて引き出すことが可能です

注意点2:売却時には売却価格が分からない

ETFを除く一般的な投資信託ファンドの価格は、市場が営業している日に1回変わります。

どの時点で売却しても、手続きをしてから数営業日後に売却価格が確定するため、思った値段とは異なる金額が入金されることもあります。

必要な金額が決まっている場合は、口数指定ではなく金額指定で解約するほうがよいでしょう。

注意点3:手数料が発生することがある

解約手数料と信託財産留保額なども差し引かれて入金されるので、予想したよりも利益が少ないこともあります。

なお、ネット証券では投資信託の解約手数料が無料に設定されていることが多いです。

いずれも目論見書に記載されていますので、かならず正確な情報を確認しておきましょう。

ETF(上場投資信託)売却の場合は、さらに注意しよう

ETF(上場投資信託)を売却する場合は、通常の投資信託ファンドを売却するときとは異なる点に注意する必要があります。

とりわけ次の3点をかならずチェックしてください。

- 売買手数料がかかることがある

- 指値注文をするときに取引が成立しない可能性がある

- 売却注文時と実際の売却価格がスリップすることがある

売買手数料がかかることがある

ETFの売買手数料は、投資信託ではなく株式に準じます。

そのため、すべての投資信託の売買手数料が無料に設定されているネット証券であっても、ETFを売却・購入するときは手数料が発生することがあります。

また、株式の売買手数料が無料に設定されているネット証券であっても、取引額によっては手数料を請求されることがあります。

ETFを購入・解約する前に、かならず証券会社の公式サイトで売買手数料を確認しておきましょう。

お得に売買できるタイミング

ネット証券の中には、株式やETFの取引手数料において1日あたりの上限額が決まっていることがあります。

売却した日に別のファンドを購入すれば、手数料を節約することも可能です。

また、ネット証券によっては特定のETFにおいては購入手数料が無料になっていることもあります。

指値注文をするときに取引が成立しない可能性がある

ETFは、株式取引と同じく、価格を指定して売却する指値注文を利用できます。

しかし、指値の設定が高すぎるときは、いつまで経っても取引が成立しない可能性があります。

あまりにも長く取引が成立しないときは、信託報酬がかさんで損失を生む恐れがありますので、定期的にファンドの価格を確認し、必要に応じて指値を下げるようにしましょう。

売却注文時と実際の売却価格がスリップすることがある

通常の投資信託ファンドとは異なり、ETFでは市場が開いているときは常に価格が変動しています。

そのため、売却注文をしたときの価格と実際に売却を確定したときの価格が異なることも少なくありません。

価格が高めにスリップすればよいのですが、低めにスリップし、予想よりも利益が少なくなる可能性も想定しておきましょう。

利益を増やして損失を抑える売却のコツ

投資信託には配当金を受け取る(インカムゲイン)という楽しみもありますが、売却して購入時との差額を受け取る(キャピタルゲイン)楽しみもあります。

利益を増やして損失を抑えるために、ぜひとも知っておきたいコツを紹介します。

- ファンド購入時に利益確定と損切りのルールを決める

- 長期保有が見込まれるファンドはNISA口座で運用する

- 入金までの時間がかかることを想定して早めに売却する

ファンド購入時に利益確定と損切りのルールを決める

ファンドの価格が上昇しているときは、「あと1日待てばもっと利益が増えるかも!」と期待してしまい、なかなか売却に踏み切ることができません。

しかし、「あと1日」という気持ちが強すぎると売却タイミングを逃してしまい、価格の急激な下落といった不幸な結末を迎える恐れもあります。

ファンドを購入する時点で「この金額になったら売却して利益を確定する」というルールを決めておくようにしましょう。

また、ファンドの価格が下落しているときも、つい「あと数日待てば価格が上昇するかも」と考えて、なかなかファンドを手放すことができません。

価格が上昇するどころかますます下落して損失が増えてしまう恐れもありますので、最初に損切りのルールを決めておき、一定以下の金額になったら余計な期待を抱かずに売却するようにしましょう。

長期保有が見込まれるファンドはNISA口座で運用する

投資信託の譲渡所得による利益には、20%超もの税金が課せられます。

非課税で投資ができるNISA口座を開設し、120万円の枠内でファンドを運用するようにしましょう。

ただし、NISA口座で運用しているファンドを売却した場合、空いた枠を再利用して別のファンドを運用することができないため、こまめに売買するファンドに関しては不向きです。

1年以上の長期スパンで保有したいファンドを見つけたときは、ぜひNISA口座で運用してください。

入金までの時間がかかることを想定して早めに売却する

売却から入金までの時間が短い国内株式の投資信託ファンドでも、証券口座に入金するまでに3営業日ほどかかります。

海外株式・海外債券を含むファンドに投資している場合はさらに長くかかり、翌週になることも珍しくありません。

また、直接現金を引き下ろすことができないネット証券を利用している場合も、現金を手に入れるまでに時間がかかってしまいます。

売却してもすぐに現金を得られないため、現金が必要なときは早めに売却注文をするようにしてください。

まとめ:売却は簡単!損をしないように慎重に

最後にこの記事のポイントをおさらいしましょう。

- 投資信託は売却する時点では正確な価格が分からない

- ファンドを売却してから現金を手にするまでには3~10営業日ほどかかる

- ファンド購入時に利益確定と損切りのルールを決めておくことがおすすめ

投資信託は売却注文を確定する時点では、いくらで売却したのかは分かりません。

信託財産留保額などの手数料も引かれますので、実際に入金される金額は少なく見積もっておくほうがよいでしょう。

また、投資信託ファンドを売却してから現金を手にするまでには3~10営業日ほどの日数がかかります。

急いでいるときは早めに売却注文をおこなうようにしてください。

そして、投資信託を運用する際のリスクを軽減するためにも、ファンドを購入する時点で売却する価格を決めておくことをおすすめします。