これから退職を迎える方にとって、受け取った退職金をどう運用するのかは大きな問題です。

退職金は老後の生活を支えとなるものであり、その運用では、資産を増やすことより減らさない、守ることのほうが重要になります。

この記事では退職金をどうやって運用していけばいいのか、その具体的な運用方法やポートフォリオについて解説していきます。

1、退職金運用の失敗を防ぐポイント

(1)運用目的にあった運用を行う

リスクとリターンは表裏一体のものであり、より大きな利益を得ようと思えば、その分損するリスクも大きくなります。

資産を減らさないことが重要となる退職金の運用では、まず運用の目的を明確にし、その目的を達成するために必要な利回りが得られる運用方法(商品)を選択すること、そして必要以上にリスクを取らないことがポイントとなります。

(2)一度に資金を失ってしまうような集中投資をしない

退職金運用に限った話ではありませんが、一度に資産を失ってしまうような集中投資をしないことが大切です。

かつて電力株は株価が安定しており、配当利回りも高いことから“安全な”投資先として退職金の運用先としても人気がありました。

しかし、東京電力(9501)の株価は東日本大震災発生により暴落し、一時は震災前の1/10以下まで下落しました。

その後株価はある程度回復したものの、8年経った現在でも震災前の1/3の水準にあり、3%を超えていた配当も無配が続いています。たとえ安全と“いわれている”投資先であっても、資産を失うリスクを伴います。

このようなリスクを抑えるためには、複数の投資先に分散投資して、ひとつの投資先での損失が運用資産全体に及ぼす影響をなるべく小さくすることがポイントです。

(3)内容を理解できない商品には投資しない

退職金としてまとまったお金を手にすると、投資に関するさまざまな勧誘が増えます。その際、勧められた商品を、内容も理解しないまま投資してしまうのは避けましょう。

金融機関がわざわざ勧めてくるのは、手数料が割高であるなど金融機関にとってメリットの大きな商品が大半です。

銀行に預けていてもほとんど金利のつかない状況では、なるべく早く投資しないと損してしまうように感じるかもしれません。

それはちゃんと投資判断ができる場合には正しいといえます。

ただ、自分で投資判断ができない状況で投資することには、投資判断を誤ることによる損失や金融機関に都合のいい商品を買わされてしまうリスクを伴い、機会損失よりも大きな損失につながる恐れがあります。

何もしないと増えないからと焦って投資して資金を減らしてしまうのは本末転倒です。

まずは投資に関する最低限の知識をつけ、それでも理解できない商品には投資しないというのが鉄則です。

退職金を受け取ってから焦って投資の勉強を始めるのではなく、なるべく早い時期から勉強を始め、実際に投資を経験する中で知識や感覚を身につけておくことが望ましいと言えます。

2、退職金を上手に運用するための3つの仕分け

長い老後に備えるには、退職金を含めた資産を上手に運用しながら使っていくことが大切です。

それには、まずお金を使う時期によって3つに分け、それぞれにあった方法で運用することがポイントです。

| 短期資金 | 中期資金 | 長期資金 | |

| 資金の用途 | 生活資金 緊急資金 | 1年以上先に使うことが決まっている資金 | 余裕資金 当面使う予定のない資金 |

| 使う時期 | 1年以内 | 1〜5年後 | 5年〜 |

| 重視する点 | 安全性 流動性 | 安全性 | 収益性 |

| 適した運用商品 | 普通預金 MRF、MMFなど | 定期預金 個人向け国債 財形貯蓄 など | 株式 投資信託など |

(1)短期資金

当面の生活費や急な出費に備える緊急資金など、1年以下に使うお金(短期資金)は、すぐに使えるよう安全性、流動性の高い普通預金やMRF・MMFでの保有が適しています。

(2)中期資金

自宅のリフォーム費用や子どもの結婚資金援助費用など、1年以上先に使うことが決まっている資金(中期資金)は、定期預金や個人向け国債など、必要な時期に現金化可能な安全性の高い商品での運用が適しています。

(2)長期資金

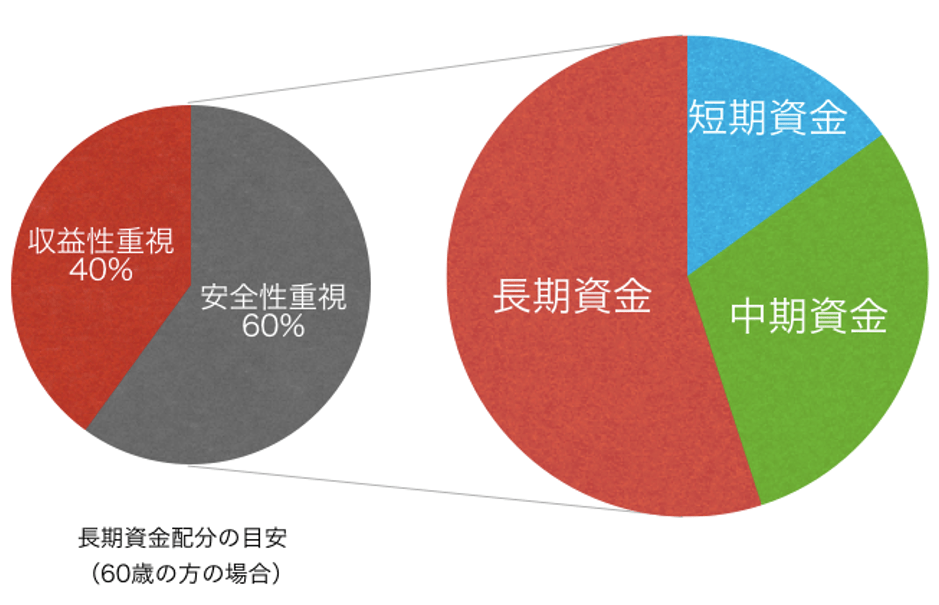

当面(5年以上)使う予定のない資金(長期資金)は収益性を重視し、株式や投資信託などでリスクをとって運用を行うのに適しています。ただし、現役時代のように損失を収入で補填することが難しくなるため、より安全性の高い運用を心がける必要があります。

リスクの高い商品での運用は「100ー年齢」の割合をひとつの目安に、リスク許容度に応じて運用商品の配分を考える必要があります。

3、「退職金運用プラン」の注意点

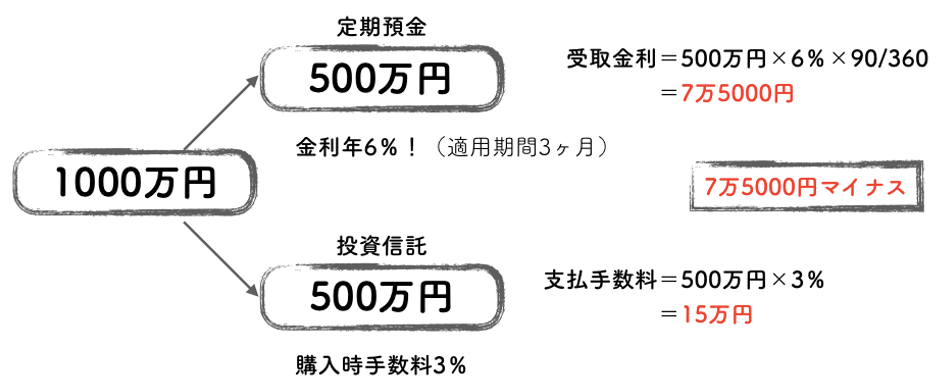

退職金の振り込まれた銀行などから提案されることが多い「退職金運用プラン」ですが、通常の定期預金が0.01%という状況の中で、年5〜6%というかなり高い金利が適用されるプランもあり、一見すると魅力的なプランに思えます。

しかしこのような退職金運用プランには通常、購入資金の半分は投資信託を購入しなければならないし、高い金利が適用されるのは最初の数ヶ月のみといった条件がついています。

セット販売される投資信託は手数料が割高な商品も多く、受け取れる金利よりも投資信託の購入手数料が多くなるケースも少なくありません。

金融機関にとって高い金利は、投資信託を買ってもらうためのおまけのようなもの。おまけにつられて欲しくない投資信託まで購入してしまうのは本末転倒と言えます。

4、【2019年最新版】退職金運用先3選

資産を減らさないことを最優先するのであれば「個人向け国債」、平均年5%程度の利回りを目指すのであれば「インデックスファンド」、より高いリターンを目指す場合には「ヘッジファンドや独立系投資会社」なども運用先の候補となります。

(1)個人向け国債

個人向け国債は個人を対象に国が発行する債券です。国が元本を保障するため、金融商品の中では最も安全性が高い商品です。

直近1年分の利子は差し引かれるものの、購入から1年を経過すれば途中換金もでき、金利は定期預金よりも高めに設定されています(0.05%・税引前/2019年4月発行分変動10年適用利率)。

安全性・流動性が高い分、リターンは定期預金より多少高い程度に止まります。

(2)インデックスファンド・ETF

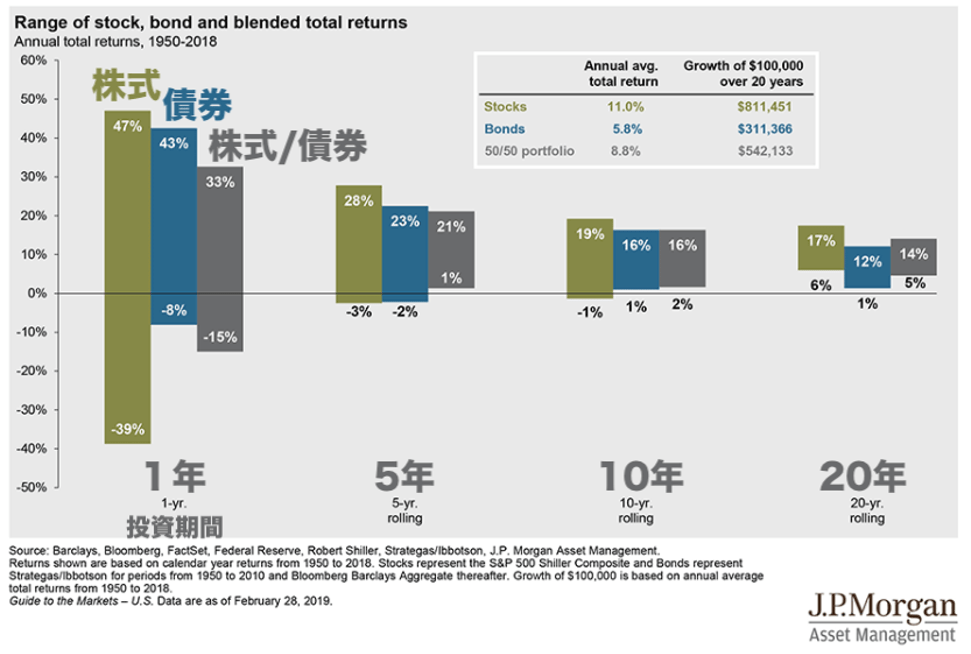

インデックスファンドは、株式指数などに連動した運用成果を目指す投資信託であり、市場全体に分散投資するのと同じ効果が期待できます。

特に長期にわたって右肩上がりで成長する米国株式市場を投資対象とする、米国株式インデックスファンドやETF(上場投資信託)は、長期的にみて安定したリターンが期待できおすすめです。またインデックスファンドやETFは、総じて運用コスト(経費率・信託報酬)が低いのが特徴であり、長期運用において有利に働きます。

【保有期間別年率投資リターンレンジ(米国・株式/債券/株式債券ポートフォリオ)】

(計算期間:1950年〜2018年(米ドル建) 出所:J.P. Morgan Asset Management)

(3)ヘッジファンド・独立系運用会社

少数の投資家から募った資金を独自の運用方針・戦略で運用するヘッジファンドや独立系運用会社への投資では、相場環境に左右されない絶対的な収益や中長期的な資産の成長が期待できます。

最低投資額1000万円〜数億円と大きく、ややハードルは高めですが、相場環境に左右されず高いリターンを狙うのであれば、候補となります。

一般に広く投資募集を行っておらず、投資するにはプライベートバンクなどを介すか、直接ファンドや運用会社にコンタクトを取る必要があります。

まとめ

いかがでしたでしょうか。

退職金の運用では、目的を明確にした上で、増やすよりも守ることに重点をおいた運用が重要となります。

今回ご紹介した運用方法や運用商品を参考に、退職金の運用によって老後をより豊かにしていただければ幸いです。