資産運用を行うにあたって重要なのが「リスクとリターンの関係」です。

色々な金融商品を眺めると利回りが高いものも多く存在していますが、高い利回りの背景には、値下がりリスクというものもつくというのが一般的に言えることとなっています。

ローリスクで資産運用を行える方法として注目されている「公社債投資信託」は、字のとおり”公社債”を運用する”投資信託”のことです。

今回の記事では、そもそも公社債投資信託とは何なのか、ということから始め、その特徴について具体的に説明していきます。

メディア「BIGTRADERS」がまとめた内容なのでお読み頂くことできっと参考になることでしょう。

今回の内容があなたの資産運用のご参考になれば幸いです。

1、公社債投資信託とは?

公社債投資信託とは先にも書いたように公社債を運用する投資信託のことです。

「公社債」とは国債や社債をはじめとした債券を指し、「投資信託(ファンド)」はプロのファンドマネージャーが私たちのような投資家から資金を集め、その資金を運用し利益の一部を還元する、という金融商品です。

投資信託には株に投資するもの、債券に投資するもの、REITに投資するものなど、様々な種類のものがありますが、公社債投資信託は株を一切組み込まず、債券のみでポートフォリオを形成しているもののことを指します。

(株式が組み込まれているものは「株式投資信託」と言います)

債券は株と比較して値動きが安定しているため、「ローリスク・ローリターン」の代表例として挙げられ、そのため公社債投資信託も同様のリスク・リターンのバランスとなっています。

2、公社債投資信託の種類は?

公社債投資信託は簡単に言うと、債券のみを投資対象とする投資信託とのことでした。

株式投資信託が国内株、海外株など様々なものを組み込んでいるのと同様に、債券ひとつをとっても色々なファンドが存在します。

そこでこの項では、公社債投資信託の種類をまとめてチェックしていきましょう。

(1)単位型(ユニット型)と追加型(オープン型)

まず、大まかな分類方法としては「単位型(ユニット型)」か「追加型(オープン型)」の2種類になります。

単位型は購入・換金期間が決まっているのに対し、追加型はいつでも購入・解約を自由に行えるものとなっています。

「ある程度自由に売買を行えるほうが自分でタイミングを図れていいのでは?」という考えを持たれる方もいると思いますが、まさにその通りで、現在の投資信託の主流は後者の追加型が圧倒的に多くなっています。

単位型か追加型か、ということは「購入・換金のタイミング」という観点からの種類わけです。

(2)ポートフォリオ

次は「どんな商品をポートフォリオに組み込んで運用しているか」という視点から投資信託を分類することも可能です。

たとえば日本の公社債をメインに組み込んでいるもの、国内・海外の公社債をミックスして組み込んでいるものといったような内訳ですね。

(3)「MMF」「MRF」

また、公社債投資信託の最もポピュラーな例として挙げられるのが「MMF」「MRF」の2つです。

- MMF(マネー・マネジメント・ファンド)

- MRF(マネー・リザーブ・ファンド)

MMFが自分で購入・解約の必要があるもの、MRFが証券口座から自動的に買い付けを行ってくれる商品となっています。

MRFはマネー「リザーブ」ファンド、との文字の通りリザーブ(蓄える)という側面を持ち、銀行でいう普通預金のようなイメージですね。

ただ、2016年2月から施行されたマイナス金利政策により日本の長期国債利回りが低下、それによって楽天証券ではMRFが廃止される動きが出てくるなど、公社債投資信託を取り巻く環境はやや悪化しつつあります。

金融商品の大きな目玉は何といっても「利回り」ですが、新たな金利政策によって長期国債の利回りが一時マイナスになるというシーンも見られたというのが大きな理由の一つです。

3、知っておきたい!マイナス金利で様々な影響が

さて、「2、公社債投資信託の種類は?」でも少し触れたように、2016年2月より施行されたマイナス金利政策により日本の長期金利は低下の一途をたどりつつあります。

(1)マイナス金利政策

このマイナス金利政策は金融緩和のひとつで、金融機関が日銀に預ける当座預金の一部に-0.1%程度の金利を付与するものです。

「銀行は日銀に金を預けないで企業にどんどん投資してね」というのが目的で、それによって市場にあふれるマネーを増やし、景気を活性化させ、物価を上昇させようとしたのが狙いの一つです。

2008年のリーマンショック以降、アメリカ、ヨーロッパ、そして日本でも景気刺激策として大規模な金融緩和が行われていますが、未だデフレの波から抜け出せない日銀の苦肉の策とも言えるのがこのマイナス金利政策だと言えるでしょう。

(2)国債利回りの低下

このマイナス金利政策によって大きな影響を受けたのが日本の国債利回りです。

国債利回りが低下したことによって利回りが確保するのが難しくなり、多くのMMFはじめとした公社債投資信託で購入停止になるなどの動きが見られました。

「ローリスク・ローリターン」が最大の特徴であった国債や公社債投資信託において「リターン」の面で収益確保が難しくなった、というのが大きな理由です。

マイナス金利政策施行された後も廃止されずにしっかりと収益をとれている公社債投資信託はありますので、購入を検討する際は目論見書をチェックするなどして、しっかりとその商品の特性を理解するようにしましょう。

4、公社債投資信託の利回りの相場は?

公社債投資信託の利回りに関しては、「どんな公社債が投資信託のポートフォリオに組み込まれているか」によって異なります。

例えば野村證券の公社債投資信託の利回り情報の一部をチェックしてみましょう。

(2017年11月30日現在)

国債やコマーシャルペーパー(CP)への投資が中心となっている野村MRFはこの時点で利回りが殆どないのに対し、外貨証券に投資を行っている外貨MMFでは一定の利回りが確保されています。

MRFに関してはもはや定期預金の利回りの方が大きいという状態になっており、投資対象にはならないと言ってよいでしょう。

平均的な利回りに関しては年間0.05%〜2.50%になります。

外国、特に新興国の商品が組み込まれているとその分利回りも上がります。

公社債投資信託の利回りには国の長期金利が大きく関係しており、新興国が高く、先進国はそれに対して比較的低いといった構図になっています。

先進国の中ではアメリカが最も高く、それに次いで欧州、日本というような順番です。

5、他の金融商品と比較した公社債投資信託のメリットは?

公社債投資信託のメリットは、何と言っても「ローリスク」であるという点です。

公社債に含まれる国債は国の財政が破綻しない限り償還され続けますし、社債も同様に会社が潰れなければ利回りは確保されています。

リスクが低い分リターンが低い、というのはある意味金融商品にとっては当然のことで、リスクとリターンは比例する関係にあります。

たとえば株式は値上がりリターンの見込みが高いものがある一方で、大きく値下がりをするという側面もあり、「リスクを抑えてリターンを高くする」というものはそう存在しないと言えるでしょう。

世界の長期金利の動向に関しては、2015年12月のアメリカの利上げをきっかけに段々と上昇傾向にあるものの、日本の金融政策が新たな動きを見せる様子はなく、マイナス金利政策も続いているという状況です。

国債利回りの金利が上昇すれば公社債投資信託がより魅力的な商品となるのは間違いないのですが、世界的な政策金利利上げが継続的に続くことに期待したいところです。

6、公社債投資信託のデメリットは?

公社債投資信託のデメリットは、先にも見てきた通り利回りが非常に低いものが存在することです。

ローリスクであることは確実なメリットなのですが、それでも定期預金を下回るリターンなのであればそもそも投資対象にはなりません。

公社債投資信託を初めて購入するにあたってはリスクの低い国内債券をメインにしたものを選びたいところですが、年率リターンは気にしたいポイントの一つであります。

公社債の利回りが上がるには、前述した通り「政策金利の上昇→国債利回りの上昇」というサイクルが起こることが必要となります。

アメリカに関しては政策金利の利上げを年数回のペースで続けている一方で、日本は未だインフレ率の向上が見られず政策金利を低くとどめているのが現状です。

こういった日本の国債利回りの環境がよくない、というのも国内債券投資にとってのデメリットと言えるでしょう。

もちろんいつまでもこの低インフレが続く、とは言い切れないため、公社債投資信託への投資を考えている方は日銀の動向を追ってチェックしてみるとよいと思います。

日銀が政策金利の引き上げに舵をとってくる動きが見られれば国債利回りが上昇し、公社債投資信託への投資妙味も上がってきますので、国内の公社債投資信託におけるデメリットも解消されることでしょう。

7、公社債投資信託の探し方は?

次に、公社債投資信託はどのような種類のものがあるのか、証券会社のツールを使って実際に検索してみましょう。

SBI証券の「投資信託 パワーサーチ」のページから、「詳細な条件で絞り込む」をクリックし、「ファンド分類」の国内債券または国債債券にチェックを入れることで公社債投資信託を検索することが出来ます。

出てきた検索結果に関しては、「スターレーティング」が高いものや「純資産」が大きなものに注目しながら、各商品の詳細をチェックしてみるとよいでしょう。

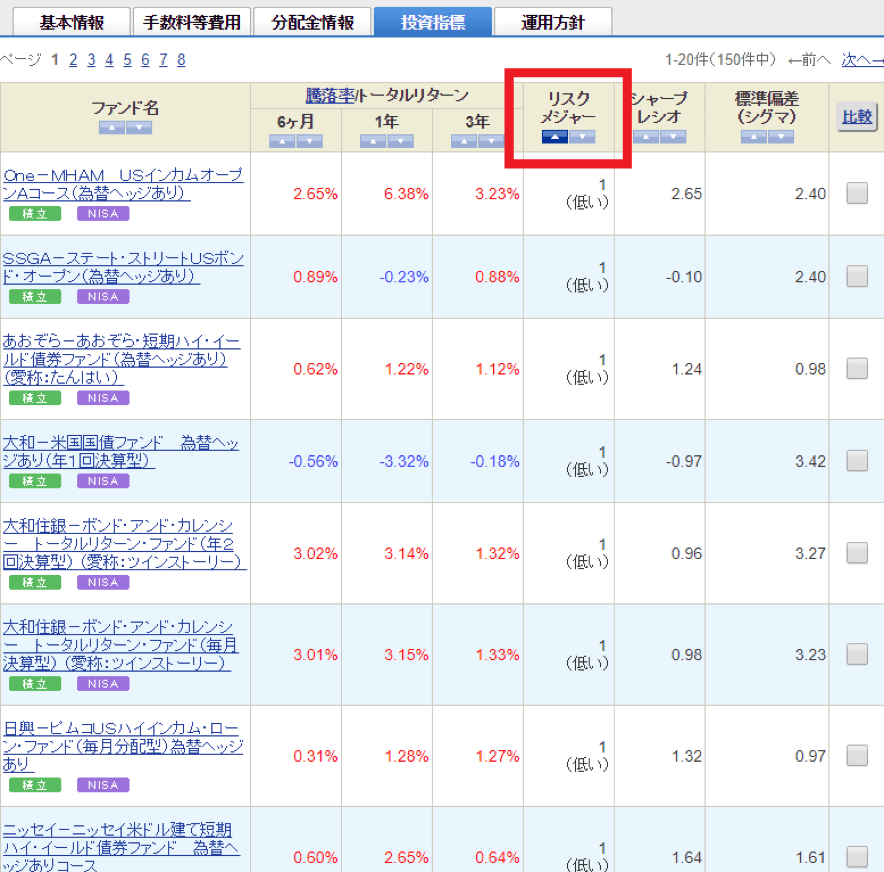

また検索結果のページから「投資指標」をクリックすると、各ファンドの騰落率やシャープレシオといった運用成績を評価する材料となるものをチェックすることが可能です。

債券中心の投資信託は一般的に、「国内債券はローリスク・ローリターン」ということが言えます。

それに対して国債債券はリスクが比較的高くなる一方で、高いリターンが見込めるというのが特徴のひとつです。

8、公社債投資信託の銘柄の選び方は?

先ほどのSBI証券の投資信託パワーサーチのページから、更にスクリーニングをして自分の投資条件にあったファンドを探すことも可能です。

どのような投資信託を選べばいいのか?ということについては、いくつかのポイントがありますが「純資産が高い」「手数料が安い」「利回りが高い」といったことに重きを置いてチェックしていくとよいでしょう。

ただ、「利回りが高い」という点に関して「ハイイールド債」とファンド名につくものは要注意です。

ハイイールド債は格付け・信用度が低い債券のことを指しますが、利回りが高い一方でリスクが非常に高いものを組み入れている場合もあり、「リスクメジャー」が低いものを選ぶ方にした方がよいでしょう。

リスクメジャーが高ければ高いほどリスクも高まり、騰落率のブレ幅も非常に大きくなってきます。

例えば次の画像はリスクメジャーが高い順に北米債券を並べたものですが、リターンの値幅がかなり大きいのが分かるかと思います。

一方でリスクメジャーを低い順に表示してみると、リターンはやや抑えられるものの安定したものが多く、初めて公社債投資信託を選ぶ場合は「利回り」というリターン面を大事にしながら、「リスク」を抑えることを意識したいですね。

純資産に関しては多ければ多いほど資産流入が多く、信用度が高いという相関があるため、純資産が高いものをなるべく選びたいところです。

また、その国の長期金利利回りが上昇傾向にあるか下落傾向にあるかというのは非常に大事なポイントです。

日本は長期金利が低いままである一方、アメリカ・ヨーロッパは金利引き上げの動きを促進させてきています。

そういった観点からも、アメリカの公社債投資信託というのは投資対象として一つの選択肢となりそうです。

まとめ

ここまで公社債投資信託に関する情報について見てきました。

公社債投資信託は「ローリスク・ローリターン」のいうのが特徴ですが、「7、公社債投資信託の探し方は?」で見てきたように、利回りが異常に高いものも存在します。

ただそういった商品の内情は、質が異常に低いものを組み込んでいるなど投資対象として適していないというものも多くあり、詳細が書かれている目論見書をチェックすることは非常に大切だと言えるでしょう。

公社債投資信託を購入するにあたっては、「 8、公社債投資信託の銘柄の選び方は?」を参考にしながら目論見書をチェックする、というのが大事だと思います。

色々な側面から公社債投資信託を眺めたうえで、あなたに適したものを選ぶようにしましょう。