株式投資、国債、FX……資産運用で売買する金融商品にはさまざまなものがあります。

しかし、会社員の方のように本業を持ちながら、売りどき買いどきを調べることはなかなか大変です。

成果が思うように上がらないと、なおさら疲れてしまいます。

サラリーマンのように忙しくて銘柄を選ぶ時間がないという人や、資産運用に自信がない投資初心者の方には、投資信託のようにプロに運用を任せることのできる金融商品がおすすめです。

「でも、投資信託という言葉を聞いたことはあるけどそのメリットはよくわからない…」

あなたは今そうお考えではないですか?

そんな方のために、本記事では「そもそも投資信託の仕組みはどうなっている?」ということから、投資信託のメリット・デメリットについて解説していきます。現在投資信託への投資をお考えの方のご参考になれば幸いです。

投資信託の仕組み

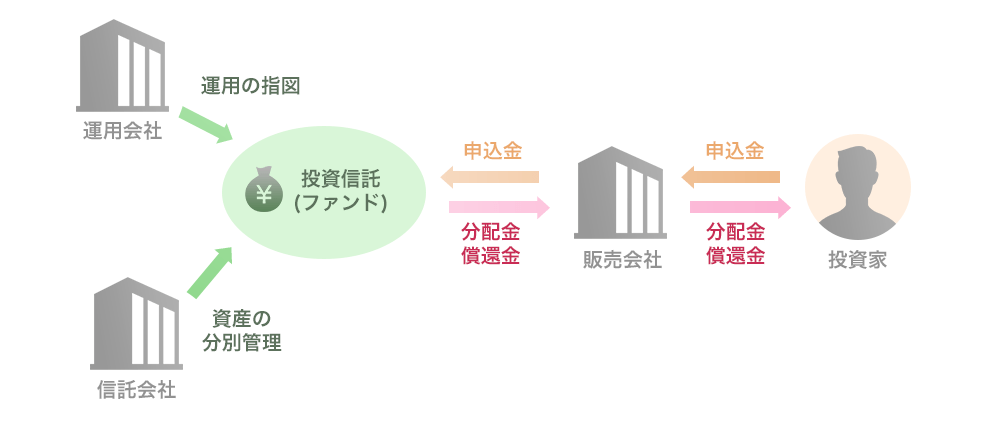

まずは、一般的に購入できる投資信託の仕組みについて簡単に説明しましょう。図式にすると下のようになります。

そもそも、投資信託とは専門の機関が販売、運用、資産の保管といった業務をそれぞれ果たすことで成り立っている金融商品です。

投資信託は、「投資信託運用会社」で作られます。運用会社は投資家から集めた資金をどのように運用するかを信託会社に指図します。

「信託会社」は集めた資金を管理しており、運用会社の指図に従って投資を実行します。

投資家は、証券会社や銀行といった「販売会社」を通じて投資信託を購入することができるようになっています。

投資信託の種類・分類

投資信託は、運用方針や投資家を募集する方法といったさまざまな側面から分類することができます。

ここでは、制度的な面から投資信託がどのように区分けできるかについて解説します。

種類・分類1:契約型と会社型

投資信託には、大きく2種類の「形態」があります。

- 「契約型」:運用会社と信託銀行が信託契約を結ぶことによって成立している投資信託

- 「会社型」:投資を目的に法人を設立することによってできる投資信託

日本では「契約型」が主流です。

種類・分類2:公社債投資信託と株式投資信託

約款の記載内容から見て、投資信託は次の2種類に分けることができます。

- 「公社債投資信託」:約款に「株式には投資しない」ことが記載されている投資信託

- 「株式投資信託」:約款に「株式に投資できる」ことが記載されている投資信託

運用する資産の中に株式が一切入っておらず、債券のみで運用する投資信託を「公社債投資信託」と呼びます。一方で、1株でも株式を持っていれば「株式投資信託」と呼びます。

一般的に、公社債投資信託は利回りが低い代わりに元本が減る可能性が低く、株式投資信託は価格の変動が大きいことが特徴です。

種類・分類3:公募と私募

誰をターゲットに販売されているかという側面では、投資信託は次の2種類に分類することができます。

- 「公募」:証券会社などで誰でも買うことができるように多数の投資家をターゲットとしている投資信託

- 「私募」:機関投資家のみであったり、少数の投資家をターゲットにしている投資信託

よく目にする投資信託は、多くの場合は「公募」です。

種類・分類5:運用方針

これまで制度面から見ての区分けをしましたが、運用方針でも分類することが可能です。

代表的なものは株式投資信託の運用方針であり、次の2種類があります。

- 「インデックス型」・・・「日経平均株価など運用目標とする指標」(ベンチマークと呼ぶ)の動きに連動させていくことを目標とする投資信託

- 「アクティブ型」・・・ベンチマークを積極的に上回るような運用を目指す投資信託

種類・分類6:その他

その他、次のような側面からも投資信託を区分けすることができます。投資信託を選ぶ際には着目してみてください。

- 払い戻しを常にできるかどうか

- いつ購入できるのか

他の資産運用と比較した際の投資信託のメリット

投資信託には、株式投資のように個別銘柄を売買するような金融商品にはないメリットがあります。

資産運用でいろいろな銘柄の情報を見るのに疲れた……という人にはおすすめの運用方法です。

メリット1:パフォーマンスが比較的安定している

投資信託では、投資のプロが運用するため大きなミスが起こりにくく、自分で運用するよりも安定した結果を残しやすいということが、投資初心者にとっては最大のメリットです。

判断を誤って運用している資産の大半を失ってしまった……などということは、大規模な経済危機でも起こらない限り起こらないと考えて良いでしょう。

一般社団法人投資信託協会によると、日本の公募投資信託の年間運用利回りは、2008年のリーマン・ショックの-28.3パーセントを除くと、過去20年で-9.1パーセントから+7.5パーセントの範囲に収まっています。

一方で、個別株(株式投資)は数週間で数分の一になることもあるので、それに比べると安定していると言えるでしょう。

メリット2:テーマを選ぶだけで簡単に世界にも投資できる

投資信託では、投資初心者が普段なかなか手を出すことができない「海外不動産」や「新興国株式」といった商品にも簡単に投資することができます。

ファンドにはそれぞれ運用方針があるため、興味があるテーマを選ぶだけで良いのです。

メリット3:分散投資でリスク軽減ができる

投資信託は、複数の銘柄に資金を分けて運用します。例えば、株価の値下がりなどがあったとしても、分散投資されているためリスクを軽減することが可能です。

メリット4:少額から投資できる

一般的に、投資信託は1万円から投資できるものがほとんどです。中には、なんと最低100円から投資できるというところもあります。

「株を買いたいけれど、そこまで資金がない」「まずはお小遣い程度の金額からはじめてみたい」という人に投資信託はおすすめです。

他の資産運用と比較した際の投資信託のデメリット

投資信託には、メリットだけではなくデメリットや注意点もあります。メリットと併せて確認しておいてください。

デメリット・注意点1:手数料がかかる

投資信託を運用するプロはそれが仕事ですから、報酬を支払わなければなりません。

証券会社や銀行などの販売会社に支払う「販売手数料」や「信託報酬」の他、解約時に「信託財産留保額」といった手数料がかかります。

近頃は、「販売手数料」がかからないノーロード型投信が増えています。また、「信託報酬」は、預けている資産の◯%という形で発生します。

アクティブ型とパッシブ型では、投資先の調査などに手間のかかる「アクティブ型」の方が手数料が高い傾向にあります。

投資信託協会の資料によれば、2017年9月末の平均手数料は次のとおりです。

- アクティブ型:1.19%

- パッシブ型:0.48%

アクティブ型では、時間とパフォーマンスをお金で買っているようなものかもしれません。

デメリット・注意点2:元本を毀損する可能性がある

ほとんどの投資にあてはまることですが、投資信託においても投資元本は保証されていません。また、過去の運用結果が好調だからといって、今後も続くかどうかはわかりません。

高いリターンと元本割れするリスクは常に隣り合わせだと考える必要があります。

デメリット・注意点3:毎月分配型は複利の効果が薄まる

投資信託には、株の配当にあたる「分配金」が毎月もらえるものがあります(1年毎、半年毎配当のものもあります)。

年金のように定期収入が入ると喜ぶ人もいますが、投資の最大の武器である「複利」の効果を逃してしまうため、必ずしもメリットとはいえません。

中には、運用益だけで分配金をまかないきれず、元本の一部を取り崩して配当に回してしまうというタコ足配当を行っている投資信託があります。

そういった投資信託は運用パフォーマンスが良くないためまったくおすすめできません。

投資信託の選び方

投資信託は手数料こそかかるものの、良い商品を購入さえすれば労力をかけることなく資産運用が可能です。では、どのような視点で投資信託を選べば良いのか解説していきます。

選び方1:資産運用に求めるものを決める

金融商品を選ぶ前に、自身が投資においてどこまでリスクを許容できるかを考える必要があります。

まずは、資産運用の原点・目的に立ち返ってみてください。

子供の学費として安全に運用したいお金なのか、ボーナス代わりのちょっと贅沢をするためなのか、多少リスクを負っても高リターンを追求するためなのか……。年齢や配偶者の有無などは、リスク許容度を決めるうえでは重要な要素です。

一般的に、若ければ若いほど、損失を出したとしてもカバーできる期間が長いため、リスクを負うことができます。

自分が受け入れられるリスクが低ければ、低リスク資産を中心とした投資信託を選ぶことが望ましいのです。

選び方2:目的に合わせて購入する

投資信託は、目的に合わせて選ぶことも重要です。選び方の例を3つ挙げておきますので参考にしてみてください。

目的1:生活資金の足しにしたい場合

「ローリスク・ローリターン」タイプ、もしくは「ミドルリスク・ミドルリターン」タイプがおすすめです。

例:債券型(新興国の債券を扱っているタイプもおすすめですが、先進国だけのタイプの方がローリスクです)

- バランス型:債券だけではなく株式やREITなどをバランスよく組み込んだタイプのものがあります

- REIT型:投資信託を通じて不動産投資ができます

目的2:しばらく使う予定のない資金を将来のために増やしたい場合

「ミドルリスク・ミドルリターン」タイプ、もしくは「ハイリスク・ハイリターン」タイプがおすすめです。

例:株式型(外国株のものも取り入れるとより増えやすいです)

- REIT型

- オプション型

オプション型とは、オプション取引を利用したファンドのことを指します。最近では、カバードコール型ファンドが注目されてきています。

大きく減る可能性もありますが、大きく増える可能性もあるファンドです。長期間で運用できるのであれば選択肢として有効です。

リスクが高いため、特徴を良く把握してから購入するようにしてください

目的3:使う予定のない資金を短期間で大きく増やしたい場合

基本的に、こういった目的には投資信託はおすすめできません。分散投資することによって、安定したリターンを得たい場合に利用したいのが投資信託です。

どうしても投資信託に投資したい場合は、「ハイリスク・ハイリターン」タイプがおすすめです。

例:オプション型

その後の運用を約束するものではありませんが、過去の騰落率や標準偏差(運用成績のばらつき具合)も参考にして選ぶと良いでしょう。

選び方3:手数料を考慮に入れる

パッシブ型の投資信託のように、運用者によってあまり差がないものは手数料が安いに越したことはありません。

ETF(上場投資信託:取引所に上場しており、株式のように売買できる投資信託)の中には、信託報酬が0.1パーセント未満のものも数銘柄あります。

一般的に、非上場の投資信託に比べてETFの方が手数料は低いです。

選び方4:iDeCoやNISAでも買えるか検討する

大きな節税メリットがあるiDeCoや、利益が非課税になるNISAで買える投資信託もあります。

特に、iDeCoの所得控除は平均的な収入がある人の場合、ほぼ確実にメリットがあります。老後の備えに活用するのも良いでしょう。

選び方5:アクティビストの動向を参考にする

最近では、アクティビストファンドがそのリターンの高さで注目されています。

アクティビストとは、「物言う株主」とも言われます。わかりやすい例をあげると、旧村上ファンドの村上世彰氏などが挙げられます。

旧村上ファンド出身者が現在運営している「エフィッシモ・キャピタル・マネージメント」もその「アクティビストファンド」の一つです。

東洋経済オンライン(2016年10月19日)によれば、過去10年間で主要なアクティビストが買った銘柄を無作為に抽出した統計では、平均の騰落率が79パーセントという非常に高いパフォーマンスを残しています。

ただ株式を売買するだけでなく、投資家として培った経営能力で投資先企業に助言をする手法は、他のどの投資とも一線を画していると言えます。

投資信託の中では、もっとも堅実かつ高リターンを狙えるビジネスモデルといって良いでしょう。

基本的に「アクティビストファンド」に個人が投資することはできませんが、運用の参考になるので、知っておくと良いでしょう。

まとめ

投資信託の仕組み、メリット・デメリット、そして選び方について解説しました。投資信託は、資産運用のプロにお金を預けるため、安定したリターンを期待できます。

ただし、運用の内容によっては大きいリターンを期待できる一方で、リスクの高いものもあるため、注意が必要です。

後悔しないよう、投資信託を選ぶときには資産運用の目的を振り返り、自分に合ったものを選ぶようにしてください。